控制住薪保比 才有可能获得较高的ROE:寿险篇

摘要 先说结论:1、2019年寿险行业原保费收入2.9万亿元,职工薪酬1403亿元,薪保比为4.8%,该比值约为财险行业的一半。相比2018年薪保比5.1%,降低了0.3个百分点。从时间趋势来看,2010-2013年为薪保比的上升区间,薪保比指标由2010年的4.4%上升到2013年的5.7%;此后201

先说结论:

1、2019年寿险行业原保费收入2.9万亿元,职工薪酬1403亿元,薪保比为4.8%,该比值约为财险行业的一半。

相比2018年薪保比5.1%,降低了0.3个百分点。

从时间趋势来看,2010-2013年为薪保比的上升区间,薪保比指标由2010年的4.4%上升到2013年的5.7%;此后2014-2016的三年期间持续下降到4.8%,2017和2018年度有所反弹到5.1%。

由于2016年“保险回归保障”政策的落实,短期内对于寿险行业的业务发展受到一定影响,考虑到职工薪酬相对“刚性”问题,这也是造成2017和2018年度有所反弹到5.1%的原因。

随着政策短期不利影响逐渐减弱,2019年度再次回落到4.8%。

最近5年,行业保费增长超过了135%,职工薪酬增加了102%。薪保比指标由5.5%下降到4.8%,这与财险行业薪保比几乎没有变化有所不同。

2、2019年“老三家”薪保比为4.2%,同比增加0.2个百分点;中型保险公司薪保比为4.5%,同比下降了0.7个百分点;小型保险公司薪保比为5.8%,同比下降了0.9个百分点。

“老三家”薪保比指标明显低于其他寿险公司,且“老三家”薪保比相对较为稳定。

3、薪保比对公司ROE具有显著负影响,薪保比指标每提高1个百分点,公司ROE则下降0.22个百分点。

4、“13精”给出了原保费收入口径下近三年寿险公司薪保比指标的排行榜。

2019年弘康人寿薪保比为0.8%,排第1位;中邮人寿、工银安盛的薪保比分别为1.2%和1.7%,位列第2、3位;

平安寿险的薪保比为4.1%,排第15位;中国人寿(601628,诊股)和太保寿险的薪保比分别为4.26%和4.33%,分列第17和第18位;

考虑到职工薪酬指标是收付实现制,为减少因统计口径造成的差异,我们统计了近三年加权平均的薪保比指标。

其中,弘康人寿薪保比为1.0%,中邮人寿薪保比为1.2%,国华人寿薪保比为1.8%,排列前三位;

中国人寿薪保比为4.02%,排列第11位;平安寿险薪保比为4.04%,排第12位;太保寿险的薪保比为4.4%,排第15位。

正文:

上周末,基于新增2019年度财务数据,我们发布了财险行业薪保比。本周,我们将继续发布2019年度寿险公司薪保比排行榜。

为便于阅读,我们再次给出之前发布薪保比的文章链接薪保比,中小公司要想杀出重围必须要管住的一个指标(“13精”数据库第45周更新公告);控制住薪保比,才有可能获得较高的ROE:财险篇(“13精”数据库第84周更新公告)

与财险略有差异,由于寿险行业保险业务统计口径多元化,我们构造薪保比的过程中,既使用原保险保费收入,也使用规模保费作为分母。无论哪种口径下,该指标取值越低,表示公司人力成本率越小。

该指标可以反映保险公司的人力成本,也可以为保险公司编制年度预算、考核方案、机构筹建、固定成本与变动成本分析、成本性态决策等提供定量化的数据支持!

1

寿险行业的

薪保比状况

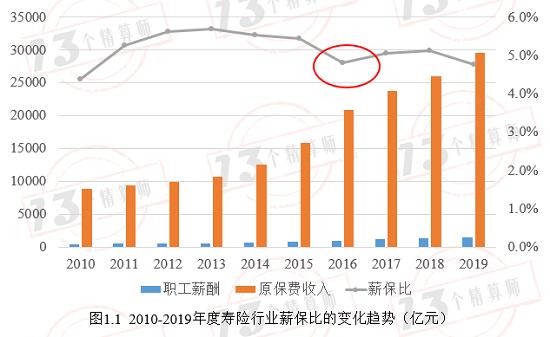

图1.1给出2010-2019年我国寿险行业原保费收入、支付给职工薪酬以及薪保比的变化趋势

2019年寿险行业原保费收入2.9万亿元,职工薪酬1403亿元,薪保比为4.8%,该比值约为财险行业的一半。相比2018年薪保比5.1%,降低了0.3个百分点。

从时间趋势来看,2010-2013年为薪保比的上升区间,薪保比指标由2010年的4.4%上升到2013年的5.7%;此后2014-2016的三年期间持续下降到4.8%。

由于2016年“保险回归保障”政策的落实,短期内对于寿险行业的业务发展受到一定影响,考虑到职工薪酬相对“刚性”问题,这也是造成2017和2018年度有所反弹到5.1%的原因。

随着政策短期不利影响逐渐减弱,2019年度再次回落到4.8%。

最近5年,行业保费增长超过了135%,职工薪酬增加了102%。薪保比指标由5.5%下降到4.8%,这与财险行业薪保比几乎没有变化有所不同。

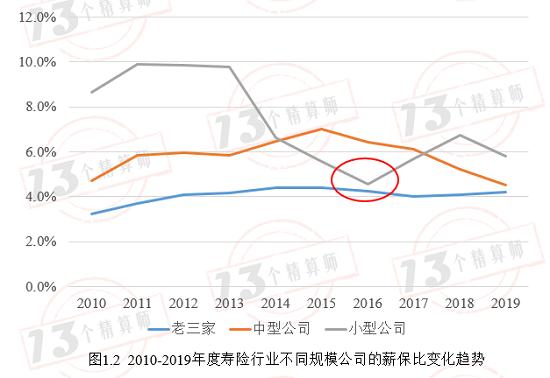

图1.2给出了2010-2019年期间不同类型公司的薪保比变化趋势(原保费收入口径)

2019年“老三家”薪保比为4.2%。“老三家”薪保比指标明显低于其他寿险公司,薪保比指标从2010年的3.2%逐渐上升到2015年的4.4%,此后又逐渐下降到2017年的4.0%;2019年再次上升到4.2%。相比其他类型寿险公司,老三家薪保比相对较为稳定。

2019年中型保险公司薪保比为4.5%,同比下降了0.7个百分点;小型保险公司薪保比为5.8%,同比下降了0.9个百分点。

从时间趋势来看,中型公司薪保比呈现倒“U”型趋势,自2017年创新高7.0%以后,近些年来持续下降。而小型公司的薪保比下降较为明显,从2010年的8.7%下降到2019年的5.8%。

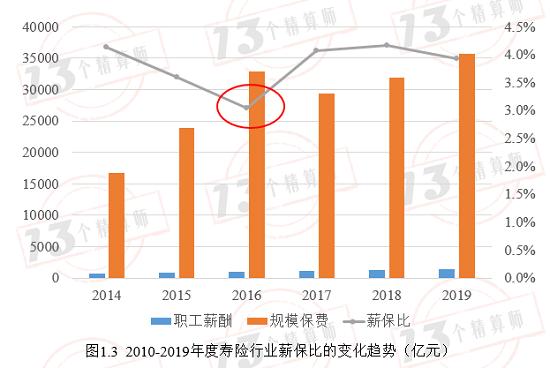

图1.3给出2010-2019年我国寿险行业规模保费、支付给职工薪酬以及薪保比的变化趋势

2019年规模保费口径下薪保比是3.9%,同比下降了0.3个百分点。

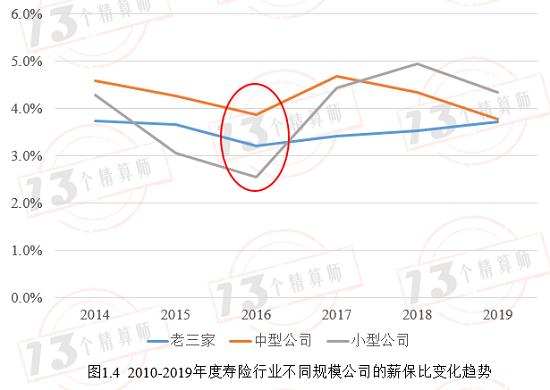

图1.4给出了2010-2019年期间不同类型公司的薪保比变化趋势(规模保费口径)

2019年“老三家”薪保比为3.7%,中型公司薪保比为3.8%,小型公司薪保比为4.3%。近期趋势变化与原保费收入口径下基本类似,不再赘述。

2

薪保比对公司经营绩效的

影响分析

利用新增的2019年样本数据,我们再次对薪保比的经营绩效进行实证检验。

薪保比指的是单位保险业务收入中需要支付职工薪酬的比值。该比值越高,最为直接的理解是寿险公司管理费用越高,增加公司运营管理成本,则会降低公司的ROE。由此,我们给出了一个基本假设:

假设:薪保比对ROE具有显著负影响;

接下来,我们将构建薪保比指标对公司ROE影响的实证模型。除薪保比指标(wprate,原保费收入口径;wprate2,规模保费口径)作为解释变量外,我们还选取了公司规模(lns,总资产的对数形式)作为控制变量。因为一般来讲,规模越大的公司,薪保比越低,同时规模越大的公司ROE也越高。这要求我们在模型设计中,一定要差分出规模对ROE的影响。模型中其他控制变量还包括,股东类型(ftype,虚拟变量,1为外资公司类型)和时间虚拟变量等。

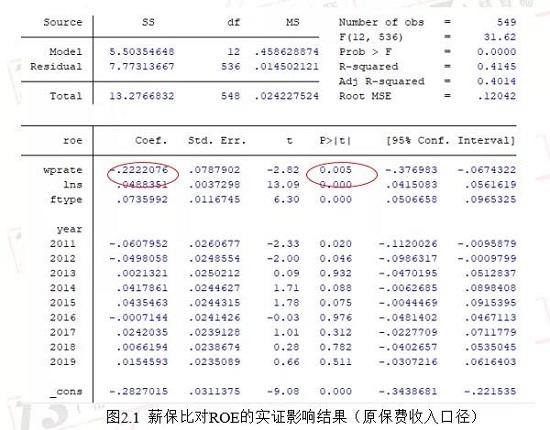

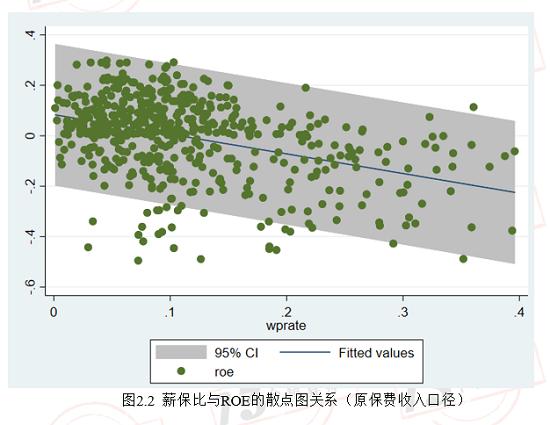

图2.1和图2.2给出了原保费收入口径下薪保比指标对ROE的实证影响结果和两者的散点图关系

实证研究得出,薪保比对公司ROE具有显著负影响,薪保比指标每提高1个百分点,公司ROE则下降0.22个百分点,假设得证。

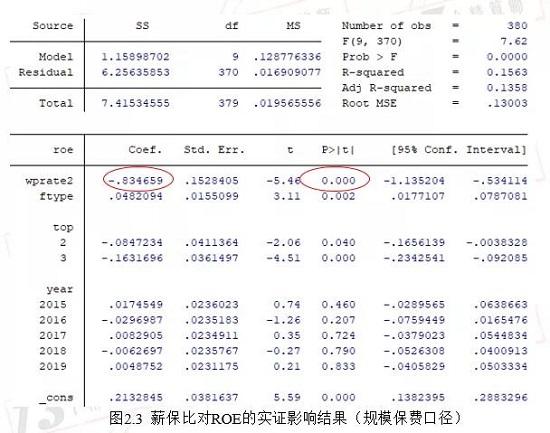

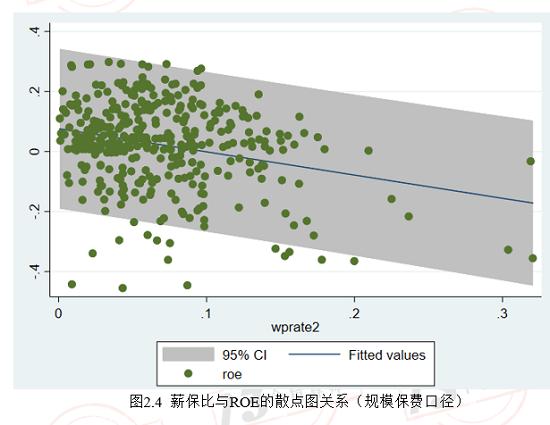

图2.3和图2.4给出了规模保费口径下薪保比指标对ROE的实证影响结果和两者的散点图关系

实证研究得出,该口径下薪保比对公司ROE也具有显著负影响。

3

寿险公司薪保比

排行榜

表1给出了原保费收入口径下近三年寿险公司薪保比指标的排行榜

2019年弘康人寿薪保比为0.8%,排第1位;中邮人寿、工银安盛的薪保比分别为1.2%和1.7%,位列第2、3位;

平安寿险的薪保比为4.1%,排第15位;中国人寿和太保寿险的薪保比分别为4.26%和4.33%,分列第17和第18位;

考虑到我们统计的职工薪酬是收付实现制,为减少因统计口径造成的差异,我们统计了近三年加权平均的薪保比指标。其中弘康人寿薪保比为1.0%,中邮人寿薪保比为1.2%,国华人寿薪保比为1.8%,排列前三位;

中国人寿薪保比为4.02%,排列第11位;平安寿险薪保比为4.04%,排第12位;太保寿险的薪保比为4.4%,排第15位。

表2给出了规模保费口径下近三年寿险公司薪保比指标的排行榜

2019年弘康人寿薪保比为0.5%,排第1位;中邮人寿、中融人寿的薪保比分别为1.2%和1.3%,位列第2、3位;

平安寿险的薪保比为3.4%,排第16位;中国人寿和太保寿险的薪保比分别为3.9%和4.0%,分列第22和第23位。