国债招标结果向好,资金面转松,债市维持涨势

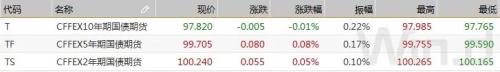

摘要 //债市综述//10月21日,资金面转松叠加天量国债招标结果向好,提振债市情绪,现券期货震荡走暖,中短端表现好于长端。国债期货收盘涨跌不一,10年期主力合约跌0.01%,5年期主力合约涨0.08%。财政部2年和5年期国债中标收益率均低于中债估值,投标倍数均超4倍。据财政部公告称,财政部2年和5年期国

//债市综述 //

10月21日,资金面转松叠加天量国债招标结果向好,提振债市情绪,现券期货震荡走暖,中短端表现好于长端。国债期货收盘涨跌不一,10年期主力合约跌0.01%,5年期主力合约涨0.08%。

财政部2年和5年期国债中标收益率均低于中债估值,投标倍数均超4倍。据财政部公告称,财政部2年和5年期国债累计获得141.1亿元追加。其中,2年期国债实际发行量801亿元,获得81亿元巨量追加;5年期国债实际发行量800.1亿元,获得60.1亿元巨量追加。

A股方面,两市股指全天调整为主,半导体、军工、光刻胶领跌,银行、保险、航空板块走升,量子技术板块尾盘爆发。创业板成交金额连续两日超沪市。创业板综指收报3140.24点,跌1.73%;创业板指收跌1.46%;上证指数收跌0.09%;深证成指收跌1%;中小板指收跌1.26%;科创50收跌2.05%;万得全A收跌0.70%,成交6944亿元,较上日略增。

周三现券整体走暖,银行间主要利率债收益率下行1-3bp,中短端表现好于长端。具体来看,10年期国债活跃券200006收益率下行2.75bp报3.1625%,5年期国债活跃券200005收益率下行3.5bp报3.04%;10年期国开活跃券200210收益率下行1.78bp报3.7150%,5年期国开活跃券200212收益率下行2.5bp报3.45%。

交易员认为,虽然地方债发行高峰已逐渐过去,但四季度国债供给压力依然不小。银行为完成年底前压降结构性存款的目标,仍面临着较为艰巨的任务,对投资户需求还是难有太多期待,而交易户大多还在坚持逢高做空的策略,这种局面不得到扭转,债市也难以止跌。

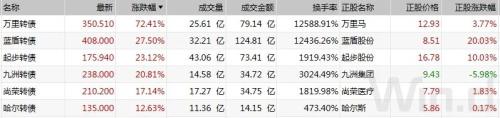

可转债延续“熔断潮”,周三7只转债盘中临停,其中“万里转债”“九洲转债”和“蓝盾转债”临停两次。万里转债收盘涨逾72%,换手率高达12588.91%;“蓝盾转债”涨逾27%,换手率12436.26%;起步转债涨逾23%,九洲转债涨超20%,尚荣转债涨逾17%。长集转债领跌逾9%,英科转债跌逾8%,明阳转债跌超7%,模塑转债跌近7%,盘中一度涨逾27%。

市场人士认为,由于可转债无涨跌停限制,T+0交易,且盘面较小,容易受到游资的重点关注,今年可转债已经多次上演暴涨暴跌的戏码。这一次“熔断潮”的出现伴随着换手率飙升,且走势脱离正股,显示资金炒作风险。

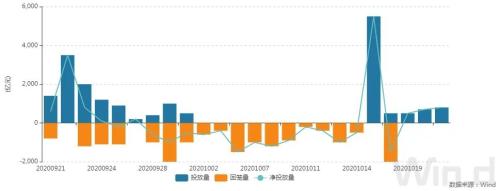

银行间市场资金进一步转松,隔夜回购加权利率再度回落至2%关口下方。银存间隔夜质押式回购DR001加权利率下行逾18bp报在1.94%附近,DR007下行逾11bp报在2.19%附近。交易员称,央行公开市场连续净投放,短期资金宽松,市场供给充足,税期影响暂不明显;不过近期以来持续攀升的同业存单利率则变动不大,银行负债依然紧缺的情况下,存单价格下行空间受抑制。

中信证券(600030,诊股)研报指出,当前大类资产的主线是:股市寻顶,债市寻底,汇率短期震荡长期升值,商品仍处于中期上涨的中场。随着经济的复苏,宽信用步伐放缓,债务周期见顶回落,对股市最友好的流动性环境可能接近尾声,未来普涨格局可能向分化转移。对债市来说,当前仍处于通胀周期上行阶段早期,利率上行并未结束,如果明年确认通胀周期顶部,债市将开启下一轮牛市。

江海证券认为,短期来看资金总量情况改善使得存单对现券的利空被钝化,后续还需要继续跟踪存单认购情况的变化。对于债市而言,三季度经济数据公布后,市场进入了基本面数据的消息真空期,在这段时间内经济恢复放缓的判断无法证伪,而存单等其他利空因素影响又有所减弱,债市交易机会来临,可以积极参与。

//债市要闻 //

1、易纲:坚持稳健的货币政策,坚定支持保市场主体稳就业

央行行长易纲在2020金融街(000402,诊股)论坛上发表讲话称,坚持稳健的货币政策,坚定支持保市场主体稳就业。从金融市场看,面对疫情冲击,中国金融体系保持稳健运行。货币政策要把握好稳增长和防风险的平衡,既不让市场缺钱,也不让市场的钱溢出来,保持货币供应与反映潜在产出的名义国内生产总值增速基本匹配;在今年抗疫的特殊时期,宏观杠杆率有所上升,明年GDP增速回升后,宏观杠杆率将会更稳一些。

2、潘功胜:央行持续完善系统性风险监测评估体系

10月21日,在2020金融街论坛年会上,中国人民银行副行长、国家外汇管理局局长潘功胜表示,央行将重点健全房地产金融、外汇市场、债券市场、影子银行以及跨境资金流动等重点领域宏观审慎监测、评估和预警体系,分步实施宏观审慎压力测试并将其制度化。

3、财政部:1-9月全国发行地方政府债券56789亿元

10月21日财政部发布2020年9月地方政府债券发行和债务余额情况。1-9月,全国发行地方政府债券56789亿元。其中,发行一般债券19823亿元,发行专项债券36966亿元;按用途划分,发行新增债券43045亿元,发行再融资债券13744亿元。

4、泰禾提境内债券重组计划:延期五年,第三年开始分期偿还本金

知情人士称,泰禾集团(000732,诊股)向部分境内人民币债券持有人提出,在债券原定到期日之后的第三、四、五年分别偿还债券持有人20%、30%和50%的本金。债权人可以向公司提出反馈意见,泰禾希望在11月15日之前就重组方案在原则上与债权人达成初步共识。

5、房企抢闸“囤粮”,境内发债连续三月放量

随着“三道红线”正式实施日期的日渐逼近,房企正抓住最后的窗口期,与时间赛跑。数据显示,今年9月,房企境内债券融资同比上升逾三成,并连续三个月维持800亿元以上的高位;同期境外债发行虽然同比下降,但环比仍上涨逾两成。

6、负利率时代亚洲债券市场获青睐

在全球利率长期处于低位或负值之际,投资者正逐渐将目光投向新兴市场和“风险资产”,特别是中国债券。根据晨星公司的数据,过去一年仍有近一万亿美元的长期资金流入了固定收益基金市场。这表明在环球低息甚至负利率环境下,即使在股市上涨阶段,投资者仍然愿意降低其股票敞口。

//资金市场 //

公开市场操作:

央行公告称,为维护银行体系流动性合理充裕,10月21日以利率招标方式开展了800亿元7天期逆回购操作,中标利率2.20%。Wind数据显示,当日无逆回购到期,净投放800亿元。

资金面(CP):

银行间市场资金进一步转松,隔夜回购加权利率再度回落至2%关口下方。银存间隔夜质押式回购DR001加权利率下行逾18bp报在1.94%附近,DR007下行逾11bp报在2.19%附近。

//利率债市场 //

利率债成交走势(TBCN):

最活跃利率债成交统计(BBQ):

10年国债连续活跃行情(GZHY):

10年国开连续活跃行情(GKHY):

T2012日内走势(TF):

//信用债市场 //

信用债成交基准统计(CBCN):

信用债成交活跃统计(BBQ):

信用债成交偏离监控(BBQ):

//同业存单 //

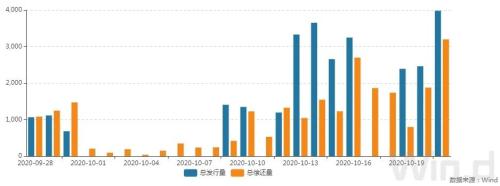

同业存单发行(NCD):

同业存单成交(NCD):

同业存单成交偏离监控:

//债券发行 //

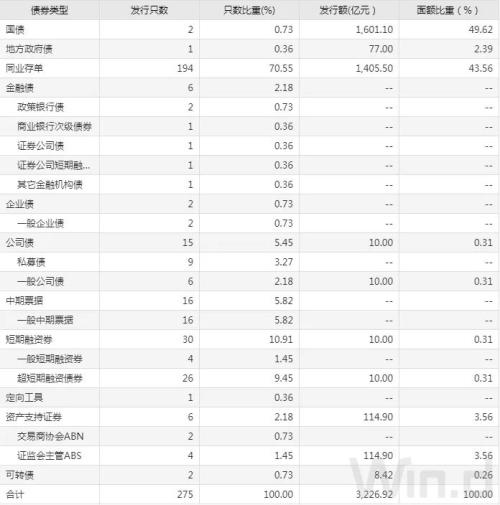

10月21日,债券市场共发行275只债券,总发行量2983.26元,213只债券到期,28只债券提前兑付,无债券回售,无债券赎回,总偿还量3199.52亿元,当日净融资额为783.74亿元。

从发债类型看,10月21日,债券市场共发行国债2只,地方政府债1只,同业存单194只,金融债6只,企业债2只,公司债15只,中期票据16只,短期融资券30只,定向工具14只,资产支持证券6只,可转债2只。

建行-万得银行间债券发行指数(CCBM):

//招标情况 //

1、财政部2年期续发国债加权中标收益率2.8533%,边际中标收益率2.8762%,全场倍数4.7,边际倍数3.8;5年期新发国债加权中标利率3.02%,边际中标利率3.04%,全场倍数5.36,边际倍数1.37。

2、农发行1年、10年期固息新发债中标利率分别为2.68%、3.79%,投标倍数分别为8.7、3.14。

//银行间债券市场交易结算日报 //

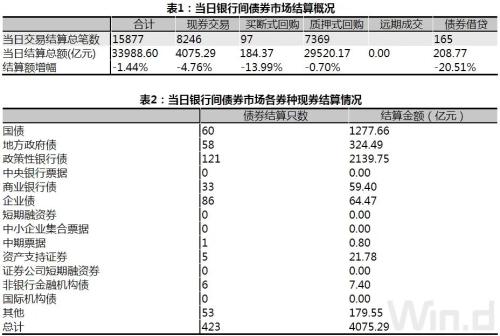

10月21日,全国银行间债券市场结算总量为33988.60亿元,较上日减少1.44%,交易结算总笔数为15877笔。其中,质押式回购29520.17亿元,买断式回购184.37亿元,现券交易4075.29亿元,债券借贷208.77亿元。银行间债券市场回购利率整体下行,其中,1天回购利率下行20.0bp至1.990%。

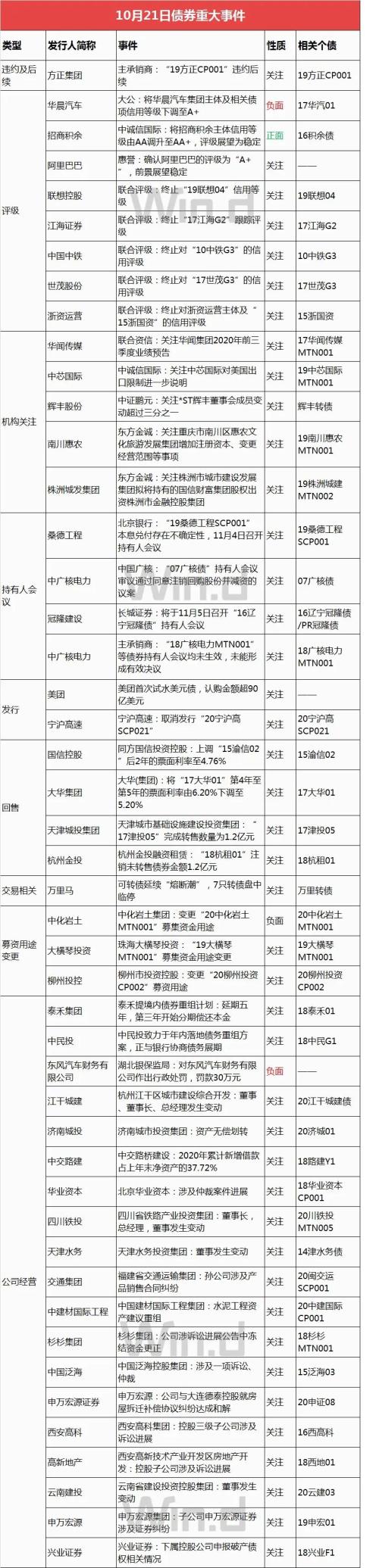

// 债券重大事件 //

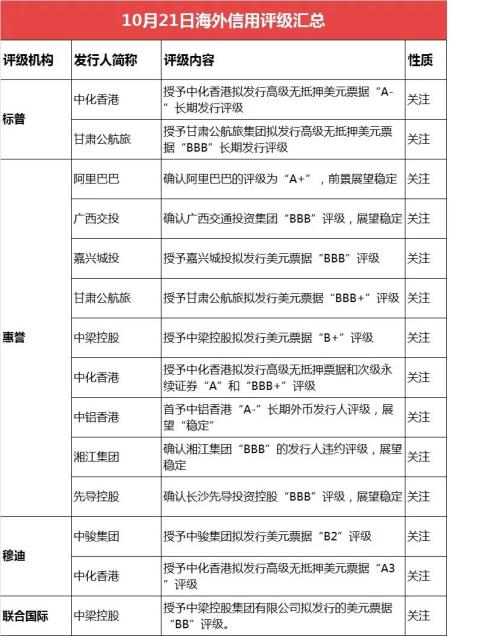

//海外信用评级汇总//