海外信托的分类与监管

摘要 前言本报告在梳理英国、美国和日本等发达国家信托行业发展脉络的基础上,对各国信托业务类别和监管进行考察和分析,旨在为信托公司的转型发展和信托行业的分类监管提供参考。国际上信托第一个普遍的分类维度是按照对信托资产是否有投资裁量权,分为管理类、非管理类。近期发布的《信托公司资金信托管理办法》(征求意见稿)

前言

本报告在梳理英国、美国和日本等发达国家信托行业发展脉络的基础上,对各国信托业务类别和监管进行考察和分析,旨在为信托公司的转型发展和信托行业的分类监管提供参考。

国际上信托第一个普遍的分类维度是按照对信托资产是否有投资裁量权,分为管理类、非管理类。近期发布的《信托公司资金信托管理办法》(征求意见稿)从核心功能是资产管理还是受托服务的角度,将信托划分为资金类信托和服务类信托,表明信托不仅可以作为投融资中介,而且还可以为投融资本身提供服务,这无疑体现了对国际经验的借鉴,同时也是对信托功能认识的一大进步。

分类的第二个维度各国情况不一,美国是按照客户类型分类,日本则是按照委托资产形式分类,针对我国的具体情况,建议仍然以资金运用方向为核心,保持目前的几个分类类别。对需要重点发展的业务,比如企业年金信托、资产证券化信托、家族信托、慈善信托我们在这一维度下单独出来列示,这样既能避免分类的混淆不清,又能对限制和鼓励的业务方向一目了然。

壹、英国信托分类与监管

(一)英国信托发展概述

英国是信托制度的发源地,具有悠久的信托发展历史和完备的信托法律体系。11-12世纪,许多参与“十字军东征”的封建领主在出征之前将土地转移到他人名下并委托其负责打理,东征返回后要求收回土地时,往往被受托人拒绝,并且这种拒绝常常得到法庭支持。十字军人于是向国王求情,国王专门任命大法官处理此事,并允许大法官可以不拘泥于法律条文,仅凭自己的良心(equity,常译为衡平)来裁决,当他认为让土地归属于其名义上的所有人不公正时,可以宣布其真正的所有人为另一人,大法官最终支持了十字军人的请求。所有权可以分割为名义所有权和受益权,名义所有人为真正所有人使用(uses,常译为用益)财产,这种信托关系首次得到了法律支持。随着相关案件的增加,衡平法官演变为与普通法法庭并行的衡平法庭。

在15-16世纪,为规避土地遗产税,“用益”(uses)和“信托”(trusts)快速发展。由此导致王室收入大大减少,1535年亨利八世颁布了《用益法》来阻止土地信托的使用。亨利八世去世后,对信托的限制又逐步放松,尤其是16世纪以后,新大陆(000997,诊股)的开发为王室带来了新的收入来源,使得王室对土地收入的依赖大大减少,信托在遗产和慈善领域的运用日益普遍。1873年,《最高法院法》颁布,衡平法庭与普通法庭合并,衡平和信托法的原则被整合到普通法之中,并且当二者发生冲突时,衡平原则高于普通法原则。

20世纪以来,英国对信托的使用逐渐从遗产和慈善领域扩大到了商业领域。1908年,《老年养老金法案》颁布,信托被应用到企业养老金的委托管理领域,第二次世界大战以后,养老金信托快速发展。

1980年代以来,为应对人口老龄化和经济滞涨带来的国家养老体系危机,英国在养老金领域也开始了国退民进的重大改革,作为养老第一支柱的国家养老金的作用逐渐弱化,在税收政策的倾斜下,作为第二支柱的职业养老金和作为第三支柱个人养老金逐渐占据重要地位,养老金信托逐渐成为金融体系最重要的金融工具之一。

信托另一个重要的应用领域是投资管理,1931年,英国第一家单位信托(unit trust)成立,此后单位信托逐渐成为一个流行的集合投资工具。1997年,借鉴欧洲其他国家和美国的共同基金模式,英国颁布了《开放式投资公司法》,为公司型开放式基金确立了新的法律框架,单位信托逐渐被开放式投资公司(OEIC,Open-end Investment Company)代替。

在投资领域,信托还有一个重要的应用是离岸信托,即在“避税天堂”设立离岸信托来避税,1985年《海牙信托公约》得到了包括英国、加拿大、香港、澳大利亚等12个国家或地区的批准,离岸信托的运用也日益普遍。截至2017年9月,已有14个国家和地区批准了该公约:澳大利亚,塞浦路斯,加拿大(仅8个省),中国香港,意大利,卢森堡,列支敦士登,马耳他,摩纳哥,荷兰(仅欧洲领土),巴拿马,圣马力诺,瑞士和英国(包括12个附属领土/王室附属物)。

随着信托应用领域不断扩大,其重要性越来越高,相关的法律和监管也在跟进。越来越多的法规旨在保护受益人或规范信托关系,包括1925年《受托人法案》,1961年《受托人投资法案》,1987年《信托认定法案》,2000年的《金融服务和市场法案》,2000年《受托人法案》,1995年《养老金法案》,2004年《养老金法案》和2011年《慈善法案》等。(二)英国信托的分类

英国信托发展的一个重要特点是并没有专营信托业务的金融机构,更多的是将信托作为一个金融工具,银行、保险公司、证券公司、投资管理公司、投资顾问及财富管理公司等均可以采用信托这种安排。如前所述,信托使用得最多的领域主要有三个:资产管理、财富管理和慈善领域,其中,资产管理领域主要有单位信托和养老金信托,财富管理领域主要有离岸信托和遗产信托,慈善领域为慈善信托。

1.资产管理

(1)单位信托。单位信托是一种公募开放式集合信托投资计划,信托计划的受托人是名义的财产持有人,受托人主要由银行和保险公司担任,投资者为委托人和受益人。单位信托的真正管理人为投资管理公司,管理人负责组织销售、投资管理(可以委托其他投资机构)以及投资者份额登记等基金事务(可进行服务外包)。受托人往往负责信托的合规监督,审计及编制财务报告,估值和净值的发布,资金结算红利支付及等事务。单位信托有申购价和赎回价,申购价高于赎回价,价差存在主要为为保护现有基金持有人利益并方便基金流动性管理。

为与欧洲其他国家和美国接轨,便于基金产品的国际销售,1997年英国引入OEIC作为公募开放式集合投资的框架,OEIC为公司型架构,其申购赎回的份额为投资公司的股票,申购和赎回价格相同且为基金净值,OEIC需指定托管人来担任类似于单位信托受托人的角色。OEIC本质上与单位信托并不存在差异,在税收待遇上也基本相同,但由于单一价格比较方便,尤其是被英国之外的投资者接受,许多unit trust 转换成了OEIC。

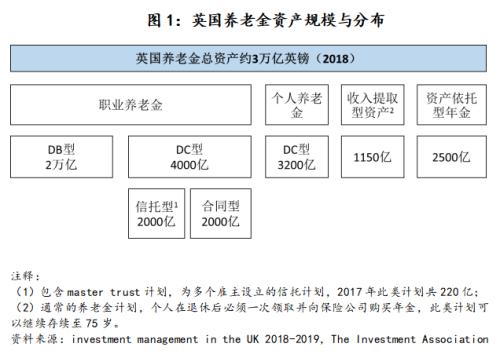

根据英国投资协会数据,2018年末,英国unit trust和OEIC总规模约1.2万亿英镑,占投资管理行业总规模7.7万亿英镑的16%,其中unit trust的比例约占1/4。(2)养老金信托。养老金基金在英国投资管理行业中占有半壁江山,2018年,养老金基金资产总规模约3.5万亿英镑(剔除负债净资产约3万亿英镑),占投资管理行业总规模的45%,约GDP的1.7倍。养老金基金按照雇主是否参与分为职业型和个人型,按照缴费和受益方式分为确定给付型(DB)和确定缴费型(DC)。

养老金基金按照法律结构来看,主要有两种类型:信托型和合同型。信托型养老金基金通常由企业作为委托人(Settlor),养老金基金管理人(通常为保险公司和投资管理公司)作为受托人,参与养老金计划的雇员为受益人,受托人持有信托财产并负有信托义务,负责信托财产的保管并按照信托合同及时向受益人支付,受托人可享有投资权限也可以委托给其他投资管理人。合同型在本质上是一种养老金产品的销售和购买,按雇主是否参与分为职业型和个人型,个人型通常指个人直接购买保险公司养老金保险产品或投资管理公司的养老金共同基金而形成的养老金账户,职业型仍然是由参与的个人来购买相应的养老金产品,只不过由企业选择产品提供者以及相应的服务标准并参与缴款。

2018年末,英国的全部DB型的职业养老金基金均为信托型,总规模2万亿英镑,DC型的职业养老金基金中,信托型和合同型各占一半,信托型养老金基金总规模约2.2万亿英镑,约占全部养老金基金规模的70%(见下图)。

2.财富管理

财富管理通常指对高净值客户提供包括财务、税务、不动产、退休及遗产规划,投资顾问、交易执行和资产管理及其他个人事务协助等服务。英国财富管理行业主要由银行附属机构(比如苏格兰皇家银行集团的Coutts公司,巴克莱银行,UBS,劳埃德等)、大型独立财富管理公司(比如St James’s Place,Brewin Dolphin等)以及众多小型财务顾问公司组成。信托在遗产规划和税收筹划方面具有重要作用。

(1)遗产信托。在英国,个人超过35万英镑的遗产将被征收40%的遗产税,但个人去世7年之前对继承人的赠与,或在去世7年之前设立以继承人为受益人的信托(相当于是一种赠与),就可以免除遗产税(注:配偶继承免税,如果为住房则起征点为50万英镑,如果赠与或信托设立发生在个人去世前的7年之内,则需要按对应年限纳税,去世3年之内的赠与或信托税率仍然为40%,此后每增加1年,税率减少8%)。为避免遗产税需要提前赠与,但如果继承人还未成年,不适合打理大笔财产,设立信托就成为一种更好的选择。根据英国税务局HMRC的统计,2016-17年,英国共有遗产信托15.7万件,信托财产产生的收入约24亿英镑。

(2)离岸信托。对高净值客户服务时,出于避税或保密需求,往往会为客户在开曼、维京群岛等避税天堂设置离岸信托。此类信托服务主要包括税收筹划以及相关法律服务、信托架构搭建、托管、监管报告、财务报告等事务性服务。

3.慈善

慈善信托。英国是全世界最早出台慈善法的国家,慈善事业在英国相当发达。据英国慈善委员会统计,2017年,英国有慈善机构16.8万个,就业88万人,慈善性资产收益以及捐赠得到的收入共计754亿英镑。2018英国约有慈善基金1万个,主要为家族慈善基金和公司慈善基金,总资产约1400亿英镑,年捐赠资金65亿英镑,医疗研究经费的一半来自于慈善捐赠,净资产超过10亿英镑的有7个,见下表。慈善基金有两种主要的组织形式,一种是传统的信托形式,即慈善信托,一种是公司形式,即担保人保证的慈善性有限公司(Charitable company limited by guarantee),后者因为基金具有独立法人主体资格以及基金管理委员对基金债务承担有限责任而逐渐受到广泛采用。

(三)英国信托的监管

英国的单位信托和开放式投资公司作为主要的公募型集合投资产品,受金融行为监管局(FCA)监管。上述两类公募产品在公开销售前都需要FCA审批并注册,基金管理人和托管人都需要具有FCA批准的相应业务资格。除准入监管外,基金运作过程中的重大变动(比如信托合同修改、基金托管人更换等)必须及时向FCA报告,当FCA认为基金运作违反相关法规或者投资者利益受到损害时,可以采取相应的监管行动。

养老金基金由养老金监管局 (TPR)和FCA共同监管。职业年金主要由TPR监管,其主要的目标是保证职业年金良好运作,保证参与养老金计划的雇员的利益,尤其是对DB型职业养老金,如果监管评估其基金资产低于其养老金负债,则需要强制补充资金。TPR还负责养老金保护基金(The Pension Protection Fund)的征收和管理,如果DB型养老金计划的企业破产,其雇员的养老金支付将由(PPF)支付。个人养老金以及合同型的DC型职业养老金主要由FCA监管,其主要监管对象是提供养老金产品的金融机构,目标是保护购买养老金产品者的消费者权益。

遗产信托和离岸信托没有特殊监管,遗产信托设立需向税务机关申报,相关纠纷由民事法庭管辖。慈善信托由专门的慈善委员会监管,包括慈善组织的认定注册、监督规范、有效管理、培育扶持等方面。由于慈善信托享受免税待遇,慈善委员会负责审查慈善信托是否合乎慈善目的,并负责慈善信托登记并接受报告(年收益大于1万英镑的慈善信托必须向该委员会提供年度报告),为解决慈善信托财产被滥用的问题,该委员会有权对慈善信托受托人进行调查并要求整改,情节严重者可以更换受托人、将信托财产收归政府慈善管理机构。

贰、美国信托分类与监管

(一)美国信托发展概述

1853年,经纽约州批准,美国历史上第一家专门经营信托业务的信托公司成立。1870年代之后,各州特许设立的信托公司快速发展。当时主要的金融机构有由货币监理署(OCC)批准设立的全国性银行(national bank)和由各州批准设立的州银行(state bank),与当时银行在负债端偏重支付服务不同,信托公司主要为一些富有的个人或机构客户提供理财和投资服务,同时也从事吸收存款,发放抵押贷款,购买证券和票据等银行业务。

和银行相比,信托公司不仅可以从事信托业务,而且在银行业务方面的监管比银行更为宽松,比如能够对存款支付利息、不受存款准备金约束等,信托公司在各州快速发展,部分全国性银行甚至通过向各州政府申请设立信托公司来规避所受限制,1907年全国有信托公司接近1500家(Trust companies and financial innovation 1897-1914),约占银行总数的10%,在作为金融中心的纽约州,信托公司的贷款量甚至占到了全部银行的1/3。信托公司较为激进的经营带来1907年美国银行挤兑危机,其直接的导火索联合铜业公司的股票坐庄逼空失败,导致为其融资的纽约第三大信托公司Knickerbocker Trust Company破产。

1907年的金融危机使许多美国人确信有必要建立中央银行系统,1913年,美国国会和联邦政府批准《联邦储备银行法》,作为“最后贷款人”的美联储正式成立,该法案要求所有吸收存款的金融机构均缴纳存款准备金,同时授予美联储准许全国性银行兼营信托业务的权力,消除了信托公司的制度红利。各商业银行纷纷通过在内部设立信托部、改组成信托公司或收购信托公司等方式开展信托业务和股票投资业务。

19世纪20年代,金融机构的股票投机行为导致了美国上世纪20年代末的大萧条,期间数千家银行破产倒闭。此后,为避免重蹈覆辙,维护公众对银行体系的信心,美国国会于1933年通过了《格拉斯—斯蒂格尔法》和《1933年银行法》,确定了分业经营的原则,吸收存款的银行和信托公司禁止开展承销和以自有资金投资证券的业务,但是允许其以信托的名义代客买卖公司股票。与此同时,建立了存款保险制度,并加强了对存款利率的管制,禁止活期存款利息,对定期存款利率设置上限。此后,商业银行的信托部门和信托公司主要从事私人银行和资产管理业务。

二战结束后,美国经济经历了长时间的繁荣,华尔街在战后享受了历史上最长的一次牛市,信托公司以及商业银行的信托业务有了快速的发展。比如创立于1853年的美国信托(US Trust),1965年,管理的资产超过80亿美元,其中25亿美元为个人信托基金,22亿美元为投资管理账户,15亿美元为机构基金和养老基金,以及18亿美元的托管账户,以及数十亿美元的咨询账户(公司向其提供了投资建议,但并未在本公司设立账户)。其营业收入为2000万美元,净收入为425万美元,均创历史新高,其总收入的85%来自信托和投资业务以及遗产处理,其余来自贷款利息和自有投资。

1971年,美元与黄金脱钩,二战后建立起来的布雷顿森林体系崩溃,美国进入持续10年的滞涨阶段,在此期间爆发了2次石油危机,股市基本没有上涨,资产管理业务受到打击。部分信托公司加大了银行业务的布局,比如北方信托、美国信托都纷纷介入国际贷款业务。但是随着80年代美国银行危机爆发,又都逐渐退出,重新专注私人银行、资产管理和托管业务。

1980年代,美国逐渐放松并最终完全解除利率管制,商业银行之间的竞争逐渐激烈,美联储逐渐放松了分业经营的限制,允许银行通过设立附属公司进入证券和保险行业。

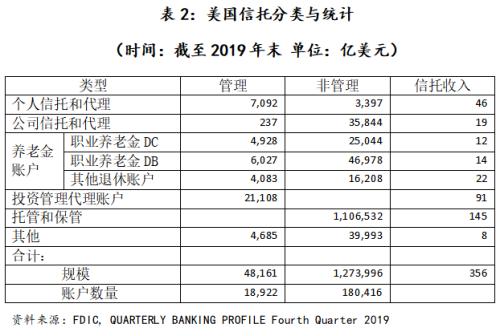

1999年,美国颁布《金融服务现代化法案》,正式允许证券、保险、银行等机构混业经营。各金融业务的竞争日益激烈,金融机构之间的兼并风起云涌,信托行业也出现了明显的趋势,2019年末,美国1207家从事信托业务的机构中,前10家管理和托管的资产约占63%,信托收入占比47%。(FDIC, QUARTERLY BANKING PROFILE Fourth Quarter 2019)

(二)美国信托的分类

根据FDIC的统计,2019年底,参与存款保险的商业银行和储蓄机构共5177家,其中有信托业务资格或设有信托业务资格的子公司的1627家,实际从事信托业务的机构1207家,大型机构基本上都有资格。美国信托业务主要按客户类型分类,包括个人信托和代理、公司信托和代理、养老金业务、投资管理以及托管和保管业务。除投资管理和托管业务外,其他业务按照是否具有投资决定权,分为管理型和非管理型,详见表2。

1.个人信托和代理业务

个人信托业务主要指财富管理,包括家族办公室服务,私人银行,证券经纪和相关服务,财富和遗产规划等。从金融产品的角度来看,分为信托和账户代理两类。信托通常包括遗产信托(家族信托)和慈善信托。

(1)遗产信托。在美国,如果设立遗嘱来分配遗产,需要经过法庭的认证(probate)手续(遗产较少,比如部分州要求低于6万美元,或如银行存款和股票账户等资产类型可豁免认证),不仅费时费钱,而且缺乏隐私保护,因此如果资产类别复杂且金额较大时,通常会选择设立生前遗产信托来实现遗产的继承,遗产信托无需认证且能保护客户隐私。信托通常分为可撤销(revocable)和不可撤销(irrevocable)两种,大部分生前遗产信托都属前者。可撤销信托委托人可随时修改甚至取消,因此对订立者的税务及资产产权并无任何影响,也不会对债务起任何保护作用。

不可撤销信托不能修改,在遗产信托中,设立不可撤销信托通常意味着赠与,此时需缴纳与遗产税相当的赠与税,因此通常信托在规避遗产税方面的作用不大(特朗普通过税改法案后,2019年个人遗产免税额是1140万美元,夫妻遗产免税额是2280万美元,因此绝大部分美国人都不会被征收遗产税)。当然,如果财富巨大能经很长时间的传承从而有很大增值,就可以通过设立家族信托避税。受托人承担的信托责任由信托合同约定,通常包括信托资产保管、资产管理、受益人支付、记录保存和受益人辅导等职责。

(2)慈善信托。美国慈善事业相当发达,捐赠资产不仅能豁免资产增值的资本利得税,而且还可以享受收入所得税的抵扣,根据美国施惠基金会(Giving USA Foundation)的统计,2016年美国人的慈善捐款总额达到3900亿美元,创历史新高;其中个人捐款额为2818亿美元,按现有人口3.23亿计算,人均捐款872美元。慈善信托分为两类,一类是慈善剩余信托(CRT,Charitable Remainder Trust),一类是慈善先行信托(CLT,charitable lead trust),前者是捐赠人设立信托,其每年收益归捐赠人或者其指定的受益人,待受益人去世后,剩余资金捐助给慈善机构;后者是将每年的收益捐赠给慈善机构,在信托到期后本金转移给捐赠人或受益人。

除此之外,还有一类Donor-advised fund,这类基金的受托人不一定为具有信托资格的金融机构,可以是任何国税局(IRS)批准的慈善机构,只要符合慈善目的,捐赠者对资金的使用有决定权。根据美国国家慈善信托的DAF报告(NPT,The 2019 DAF Report),2018年这类基金共计1200亿美元。

(3)代理。代理业务指个人将资金委托给代理人管理,委托财产记在委托人名下,无资产隔离的效果。根据代理人是否有投资权限,可以分为三类,一是全权委托,受托人有投资权限(统计在投资管理代理账户中);二是顾问型,受托人提出建议,由委托人决定;三是无投资权限,投资完全由委托人决定,受托人仅提供保管、交易执行、信息通知和定期报告等功能(此类账户包含在托管与保管中)。

2.公司信托和代理

(1)债券受托人业务。该业务最为古老,美国《1939年信托债券法案》规定除政府和市政债以外的超过1000万美元的公开发行债券需要任命受托人,代表债券持有人持有抵押品并监督发行人以保护债券持有人利益,尤其是在债券违约后与发行人进行债务谈判(我国银行间市场今年5月刚推出这一制度;交易所债券市场一直由承销商来承担这一职能,往往存在利益冲突)。根据抵押品的不同,债券受托业务分为不动产抵押信托(MT,mortgage trusts),权益抵押信托(CT,corollary trusts),和无担保债券信托(DT,debenture trusts),MT通常以不动产和机器设备为抵押,CT以证券、分期贷款、应收账款等金融资产和权益为抵押,DT则没有抵押,通常是信用较高的发行人。

债券受托人同时还可以代理其他一些与之相关联的服务,比如债券或股票托管相关事务(政府和市政债券由发行的政府机构担任受托人,但信托公司可以为其提供托管以及相关服务)。债券受托人业务延伸出第三方交易担保业务(Escrow services),主要指在并购、大额交易以及买卖商品中担任交易代理人(exchange agent),通过信托冻结相关证券和现金,在交易达成后按合同进行支付或确权。

(2)资产证券化的受托人及代理相关服务。美国资产证券化市场相当发达,不仅包括两房(房利美、房地美)发行的隐含政府支持的住房抵押贷款支持证券(RMBS),还包括非政府支持RMBS、商业地产抵押贷款支持证券(CMBS),信贷资产证券化(CLO),汽车、信用卡、消费贷款等贷款证券化(ABS)等。

资产证券化需要设立SPV实现风险隔离,SPV有两种类型,一种是公司型,一种是信托型。在单层结构中,往往以信托型为主,在双层结构中,往往上层作为发行人的SPV为信托型,作为原始资产收集的底层的SPV为公司型。除政府支持的RMBS通常由两房自己作为受托人外,其他信托型资产证券化的受托人往往由具备信托业务资格的银行信托部或者独立的信托子公司承担。信托受托人为凭证持有者的利益持有 CMBS信托资产的所有权,并承担交易中的各项管理职责,包括贷款文件保管,投资者登记和份额转让,利息计算支付与报税,投资者报告与沟通、违约处理等。

此外,资产证券化业务还延伸出贷款服务商的业务。发放抵押贷款的银行在证券化出表之后,贷款管理的意愿降低,于是委托给专门的贷款服务机构,负责发出付息通知、利息汇集、相关税收以及保险的支付、记账、现金管理等职责,比如纽约梅隆2019年贷款服务资产(包括银团贷款(syndicated loan)的服务)约2400亿美元。除贷款服务商外,部分大型信托公司还为两房机构债提供相关服务,包括贷款合同保管,交易处理,贷款服务,记账,组合管理等。(3)公司代理业务。公司代理与个人代理业务类似,只不过客户为机构,同样可以按是否具有投资权限按前述类别进行分类。

3.养老金账户

养老金账户分为DC、DB和其他退休账户。DC包括401(k)计划,403b计划,利润分享计划(profit-sharing plan)、货币购买计划(money purchase pension plans),目标收益计划(target benefit plans),股票激励计划,员工持股计划,储蓄计划等。DB计划类型单一。401k计划中,雇主将雇员的一定比例的工资存入雇员的养老金账户,该账户可以进行税收抵扣,雇主也可以按比例向该账户供款,同样享受税收抵扣。403 b计划主要针对公立学校、免税组织和某些教堂雇员,与401k计划类似。其他计划含义可以参考Comptroller’s Handbook,Retirement Plan Products and Services,Version 1.0, February 2014。其他退休账户则是个人方面包含个人退休账户(IRAs),Keogh ACT plan,自雇人员的养老金计划(只承担托管和保管角色的放在托管与保管统计中)。

美国的养老金计划必须以信托方式设立,在养老金计划中,有发起人,信托人(named fiduciary),受托人(trustee)和投资管理人以及其他服务商,一个养老金计划必须有至少一个信托人,通常是雇主(发起人)或由雇主指定,负责整个计划的管理,信托受托人(trustee)也可以成为一名信托人(named fiduciary)。银行或信托子公司作为养老计划的受托人(或信托人),其承担的角色由养老计划方案和信托合同约定,多数不具有投资管理权限,投资决策通常由计划的代表人(named fiduciary)或者指定的第三方投资管理人做出,受托人需保证投资指令合乎养老金计划的约定以及相关的监管要求,此外,受托人还可以承担托管(包括交易结算、保管、估值、报告等)、参与者登记变更以及收益支付以及其他相关服务职能(比如税务处理、养老金计划参与者贷款事务,监管合规与压力测试报告,投资绩效评价、信息披露等)。

4.投资管理代理账户

投资管理代理账户包括具有投资权限的个人代理账户和机构代理账户,也包括信托部门和信托子公司管理的共同基金(不包括受SEC监管的投资顾问公司类附属机构旗下管理的资产)。除了直接投资股票和债券外,还包括基金打包账户(mutual fund wrap accounts),通常根据投资者偏好,投资于5-10只共同基金,组合调整通常由计算机程序自动完成。

5.托管和保管

托管和保管指即不作为信托受托人(trustee),也不承担投资职能的由信托部或者信托子公司管理的账户皆归为托管和保管类,此类业务不包括证券经纪业务中自身或第三方的存管账户,也不包含商业银行开展的保管箱等业务。

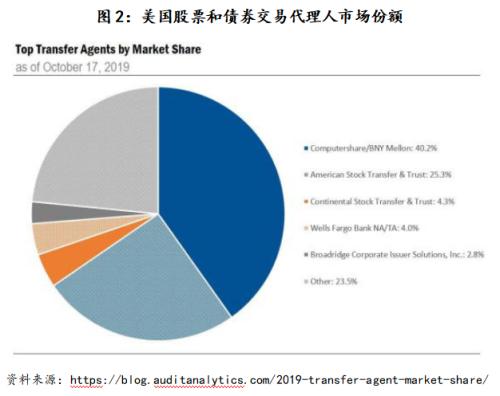

(1)股票债券托管。美国并未像我国一样建立集中的债券和股票的中央登记体系,纸质股票和债券凭证的发行仍然很普遍,每家上市公司或者债券发行人需指定一家股票或债券交易托管人(transfer agent),负责凭证保管、投资者登记、交易过户、税收申报、利息或红利支付、投资者信息服务以及股东大会服务等。交易托管人通常由信托公司以及专业服务机构担任,市场领先机构包括Computershare,American Stock Transfer&;Trust Company等。

(2)基金的托管以及服务外包。在基金的托管及外包服务中,托管人承担的职责可以包括基金架构设计,基金注册、投资者登记、申购赎回与红利支付处理、交易与结算,文件保管、合规审查、估值、会计报表与业绩分析,税务服务,现金管理服务,证券借出服务,监管报告和信息披露,投资公司董事会股东会的安排等。托管业务的对象还可以包含银行、保险公司、各类基金会等。(3)全球托管体系。随着全球金融市场一体化程度的加深,全球托管业务也日益重要,此类托管业务通常需要在当地市场具有二级托管服务商(sub-custody),主托管商提供相应的交易咨询、登记保管、支付结算、外汇交易、税务处理等服务。

(三)代表性信托公司的业务结构

1.纽约梅隆

纽约梅隆银行是由纽约银行和梅隆金融公司两家银行于 2007 年合并而成。纽约梅隆银行在发展过程中逐步出售信贷、信用卡、投资银行、零售银行等一系列商业银行业务,转而专注于资产托管、资产管理、信托等业务,目前已成为全世界最大的托管和保管服务提供商、美国信托服务领域的领军者。纽约梅隆2019年信托业务总规模为29万亿美元,其中有26万亿美元为不担任受托人的托管和保管类型,担任受托人的业务总规模约3万亿美元,但绝大部分为非管理类业务,主动管理业务仅1264亿元,只占整个全部受托业务规模的0.4%。托管和保管的收入45亿美元,在整个信托收入中占比86%。

2.北方信托

北方信托(Northern Trust Corporation)是一家金融服务公司,总部位于伊利诺伊州芝加哥,主要为公司,机构投资者和超高净值人士提供服务。它是美国最大的银行之一,也是持续经营的最古老的银行之一。北方信托的特色业务是财富管理,它提供个人信托,投资管理,保管银行和慈善服务,财务咨询,监护和遗产管理,合格的退休计划以及私人和商业银行业务。其目标客户为高净值个人和家庭,企业主,高管,专业人士,退休人员,以及在目标市场中资产超过7500万美元的私营企业。北方信托在美国 20 个州设有办事处,并在加拿大,欧洲,中东和亚太地区的23个国家/地区设有办事处,美国最富有的家庭中有20%以上是公司财富管理部门的客户。2019年北方信托总信托资产规模为11万亿美元,担任受托人的业务规模3.7万亿美元,其中主动管理业务规模4659亿美元,其托管业务规模比纽约梅隆要小得多,但是其主动管理规模和账户都远远高于纽约梅隆。在其37亿美元的收入中,估计主动管理收入约15亿美元,占比约40%。

(四)美国信托的监管

美国信托业务主要由经OCC批准设立的全国性银行和经州批准设立的州银行或信托公司经营。全国性银行的信托业务受OCC监管(1962年,国会将全国性银行的信托业务的监管权从美联储转移给OCC),州立银行或信托公司受各州监管。信托业务需受信托法的约束,美国的信托法由各州制定,NCUSL在2000年制作了《美国统一信托法》范本,为各州立法者提供了参考,目前美国有三十几个州已经通过立法将其中的部分吸收入本州立法中。

此外,信托业务还必须受其他法律法规的约束,并受相应的法律授权执行机构的监管,比如在养老金业务领域受《雇员退休收入安全法》(ERISA)约束以及劳工部的监管,在证券业务领域受《证券法》、《投资公司法》约束以及证券交易委员会等相关机构监管。商业银行可以通过内设的信托部或者设立独立的子公司来经营信托业务,州立信托公司通常也有银行业务经营资格,因此在美国经营信托业务的金融机构通常也可以吸收存款并发放贷款。

1.监管原则

根据OCC制定的全国性银行的信托业务监管指引。美国信托业务的监管主要包括以下几个重点:

(1)账户独立。信托账户与银行账户、信托账户之间必须相互分离,各账户开立、运作和结束的文件以及相关交易记录需分开保存,各账户资产应相互分离。各账户之间可以交易或者贷款,但需保证公平。

(2)避免利益冲突。信托账户临时待投资款项可以以银行存款的方式存入办理信托业务的银行,如果存款不受FDIC保护,需提供合格的抵押资产。银行有投资权限的信托账户,原则上不得从该银行或其董事、高管和雇员处购买股票和债券。银行可以贷款给信托账户,但需保证交易公平。

(3)可集合投资的情形。为提高投资运作效率,对以下几种情况,银行可以设立集合信托(collective investment funds,CIFs)汇集信托账户资金进行集合投资,一是银行以及其附属机构的未成年人统一礼物法下的信托账户,二是来自于雇员福利计划账户(包括退休、养老金、利润分享、股票激励和其他计划) ,三是单个发行人的贷款或债权的投资,比如单一借款人不动产贷款、政府债券等,四是小额现金头寸的现金管理产品,要求该产品总额不得超过150万美元,汇集的信托账户不超过100个,五是由单一公司(包括其附属公司)以及多个密切关联者设立的信托账户,六是其他可向OCC特别申请批准的情况。为避免重复征税,集合投资计划与共同基金(投资公司)一样享受免税待遇。以上集合投资计划可豁免SEC注册,而具有SEC投资顾问资格的银行或附属公司也可以通过向SEC注册公募共同基金(投资公司),进行共同基金的管理业务。

2.养老金信托的监管

1974年,美国颁布了《雇员退休收入安全法》(ERISA),授权劳工部对养老金计划进行监管,具体监管事务由劳工福利安全局(EBSA)负责。ERISA规定所有的养老金计划必须采用信托模式,受托人通常由具有信托业务资格的金融机构担任。所有信托人(named fiduciary)对信托计划负有信义责任(Fiduciary Standards of Care),包括完全以受益人利益为目标、具备相应能力并勤勉审慎尽责、投资分散化、运作中保证与计划方案一致并符合ERISA规定,并严禁使用计划资产进行关联交易使计划参与人利益受到损害。

所有DB计划需向养老金担保公司(Pension Benefit Guaranty Corporation)缴纳保险金,如果雇主破产,由该机构向参与者给付养老金。货币监理署负责对参与此项业务的金融机构的监管。此项业务的风险主要包括合规风险、操作风险、战略风险和声誉风险。养老金业务除了要符合ERISA、计划文件和合同外,因计划涉及税收抵扣,还需符合国税局(IRC)关于合格计划的要求,违规不仅会受到相关处罚,还可能会使计划带来丧失税收抵扣。

3.托管业务

根据1934年证券交易法,从事公募证券(包括股票、债券、共同基金等)托管业务必须取得Transfer agents的业务资格,此项资格主要由美国证券交易委员会审批和管理,OCC也有资格许可权,全国性银行可以向OCC申请此项资格。

叁、日本信托分类与监管

(一)日本信托发展概述

1.1905-1921:起源阶段。

1905年,日本颁布了《担保债券信托法》,允许几家大银行设立债券担保信托,向海外发行债券募集资金,用于煤炭和钢铁等重工业的建设。与此同时,出现了一些主要从事家庭资产管理和投资的信托公司,比如1906年设立的东京信托公司,1914开始的第一次世界大战促进了日本经济的繁荣,信托公司快速增加,1921年,全国有488家信托公司。

2.1922-1942:分业经营规范发展。

1922年日本颁布了信托法和信托业务法,正式将信托行业纳入了监管,信托公司不得经营存贷款等银行业务,并且设立信托公司需要审批并需具备一定的资本实力。1924年,27家信托公司批准设立,众多不符合要求的信托公司被淘汰。与此同时,各信托公司结合日本的国情和经济发展状况,开展了金钱信托等各种独具日本特色的业务品种,并以此来对铁路矿山等行业进行5-10年的中长期贷款或投资,这种长期金融职能的发挥,使信托公司在日本金融领城中的地位不断提高,仅次于从事短期金融业的商业银行。

3.1943-1953:动荡与调整。

第二次世界大战期间,为筹集战争经费,日本于1943年通过了《兼营法》(即《关于普通银行兼营信托业务的法律》),大量的信托公司被许多有实力的商业银行兼并,以满足其从事信托业务的需要。随后由于战时恶性通货膨胀带来的金融动荡,日本的信托业日渐没落,信托机构陆续减少,到1945年,日本全国仅剩下7家专业信托公司:三井、三菱、住友、安田东洋、中央和日本信托公司。二战结束以后,日本经济处于瘫痪的状态,加之严重通货膨胀,经济发展雪上加霜。

日本政府于1948年颁布了证券交易法,明确了银行业和证券业分业经营的原则,信托公司不允许经营除国债业、政府债之外的债券业务,信托公司的发展路径出现迷茫。信托公司试图通过兼营银行业务来应对冲击,但当时并无相关立法,在日本政府和盟军司令部允许下,信托公司采用了变通方法,先在形式上转为银行,然后再根据《兼营法》兼营信托业务,这样就达到了兼营银行业务的目的。1948 年日本颁布《金融机构整顿法》,对战后日本金融体制进行改革,改组后的信托公司称为信托银行股份公司,简称信托银行。信托公司除一家转化为证券公司之外,其余全部更名为信托银行,日本的信托业进入了兼营阶段。

4.1953-1990:信托银行的黄金时期。

信托银行成立后不久,根据大藏省“金融制度调查会”申述提出的建议,本着“适应战后新形势的金融制度整顿方针”,日本政府于1953年对信托业重新确立了分业经营的模式,并提出了长期与短期金融分离的经营方针,规定信托银行发挥长期金融职能,以信托业务为主,只是在与信托有关的范围内可以经营银行业务,银行兼营的信托业务(即银行的信托部)要分离出去,移交给信托银行经营,使原兼营信托的银行不再兼营信托。

此后日本的信托业务又重新集中到三井、三菱、住友、安田、东洋、日本和中央这7家信托银行手中。此后,信托业随着日本经济的高速发展而蓬勃发展, 信托公司通过发行货币信托和贷款信托,将获得的资金主要用于钢铁和化工等大量资金的长期投资,满足了经济高增长时期公司的财务需求,其在金融领域中的地位也逐步上升。1970年代,日本逐渐放松金融管制,利率市场化进程得到推进,债券和股票等直接融资市场发展加快,大型企业纷纷转向股票市场和债券市场融资,信托银行开始进入房地产,铁路,配电等领域。1989年,信托银行占主要金融机构的资金比例由1960年的8.4%上升到18.55%。

5.1991-:调整、重组及重新探索阶段。

1991年,日本泡沫经济破灭,各信托公司的资产急剧缩水,大量的不良债券及停滞不前的日本经济使各信托公司同其他金融机构一样陷入了前所未有的困境。与此同时,严格分业经营的藩篱也被打破,1992年,日本颁布了金融体系改革法,银行可以设立信托银行和证券等子公司,证券公司也可以设立银行和信托银行。经济萧条和竞争加剧的背景下, 信托银行之间,信托银行和大型银行之间的合并重组加快。1999年排名第三的三井信托与排名第六的中央信托合并成立中央三井信托银行有限公司;2001年,三菱信托银行合并日本信托银行;2005年,东京三菱金融集团合并UFJ控股成立三菱UFJ金融集团,三菱信托银行与UFJ信托银行合并为三菱UFJ信托银行;2012年,住友信托银行有限公司,中央三井信托银行有限公司和中央三井资产信托银行有限公司合并成“三井住友信托银行有限公司”。

由于信托业的这种重组,信托银行大大减少了传统贷款信托和货币信托的规模,特别是与大型银行有关联的信托银行不再向企业提供贷款,并逐渐转向财富管理服务(例如财富管理服务,经纪服务),销售投资管理产品(例如投资信托)。

(二)日本信托的分类

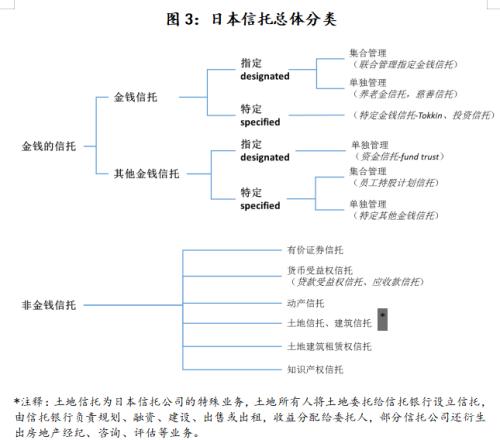

根据日本信托业协会资料,除资产证券化这类单独的类型外,日本信托分为资产运用型信托和资产托管型信托两类。资产运用型指受托人对信托资产有投资权限的信托;资产托管型指受托人无投资权限,仅根据委托人或投资顾问的投资指令来管理资产,自身提供相关服务的信托类型。此外,根据最初信托资产的类型分为:金钱的信托、非金钱信托和包括信托。

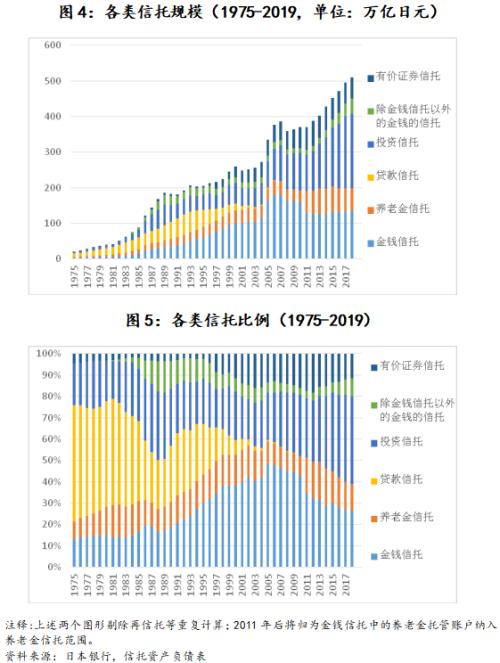

金钱信托的细分。按结束后是否转换为金钱,金钱的信托又分为金钱信托和其他金钱信托(除金钱信托以外的金钱的信托),前者在信托结束后转化成金钱,后者原状分配不转换。按是否具有投资权限来分,金钱的信托可以分为指定信托(designated money trust)和特定信托(specified money trust),前者指定投资范围但具有投资权限,后者投资标的特定不具有投资自由裁量权。按是否是集合运作,金钱的信托又分为联合管理信托(jointly management)和单独管理信托(individual operated)。总体来看,其关系如上图所示。从相关业务数据的统计更能看出日本信托业务的分类与特点,见下表,下面按此表顺序进行具体分析。

1.贷款信托

虽然目前已无贷款信托,但此类信托在日本信托行业的发展中曾扮演过重要角色。1953年,随着日本经济重建,企业对设备投资的长期资金需求增加,在长短期融资分离专营以及利率管制的背景下,日本颁布《贷款信托法》,允许信托公司通过发行2年、5年两种期限的金钱信托为企业提供长期融资支持,贷款信托具有利率较高,保本等特点,快速发展。贷款信托最初主要借给电力公司,钢铁业,采矿业等核心行业,后来随着日本产业升级逐渐转向了化工,汽车,机电等行业。

贷款信托在1980年代之前比重一直超过50%。1980年代后,随着金融自由化,股票和债券市场限制逐渐放开,大型企业逐渐通过债券直接融资,信托公司融资需求下降,另一方面,来自商业银行的竞争加剧,长短分离的融资界限逐渐消失,1993年引入了3年浮动利率定期存款,贷款信托和银行存款之间的利率差异变小,加之经济停滞,贷款信托的余额在1993财政年度达到顶峰后开始下降。1999年9月,贷款信托资本充足率计算时的风险权重,信托银行发行贷款信托的意愿进一步受到抑制。2009年9月,所有信托银行终止了新的贷款信托的发行,2014年 9月,全部贷款信托合同到期赎回,贷款信托完全消失。

2.金钱信托

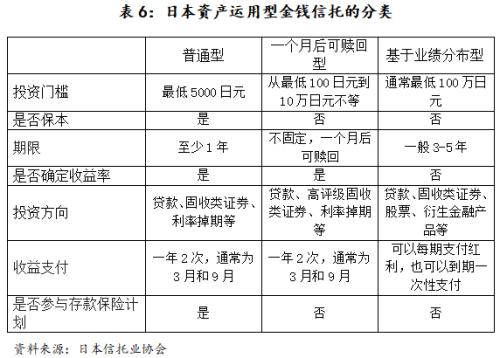

从是否具有投资权限,金钱信托分为资产运用型和资产托管型。上表中的金钱信托(资产运用型)指集合管理指定金钱信托,金钱信托(资产托管型)指托管的特定金钱信托。集合管理指定金钱信托通常分为以下3类,从其特点可以看出与我国的银行理财产品类似,普通型相当于存款类型的保本理财(不计入信托公司表内),其他两类可类比为普通理财。

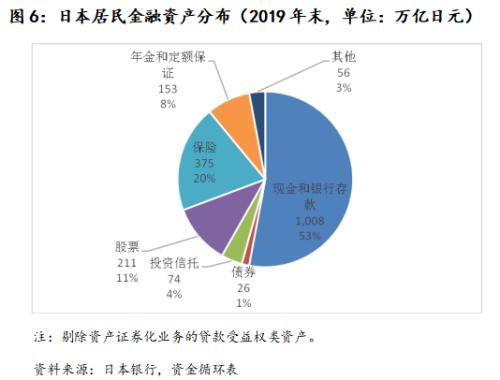

由于长期实行0利率,金钱信托和银行存款相比收益率相差无几,均接近于0(比如瑞穗信托银行旗下一款储蓄信托期限为1年期利率为0.07%,而瑞穗银行旗下的1年期定期存款年利率为0.001%),主动管理的金钱信托2019年3月为39.3万亿日元,和日本居民的银行存款和保险资产相比,占比较低。

托管的特定金钱信托。此类信托包括证券公司、投资管理公司、保险公司等机构投资者委托设立的投资证券市场的信托,这类信托投资决策由委托人决定,类似于国内的专户计划,信托公司可负责结算、估值、分析、报告以及海外交易通道的搭建等相关事务。

3.金钱信托以外的金钱信托

主要为服务类,包括员工持股计划、股票买入信托等。股票买入信托模式为:委托人以金钱设立信托,约定股票买入最低价格和交易期限,由受托人负责执行,并将买入股票转移到客户指定的证券公司的账户中。此类信托能节约委托人操作成本并避免内幕交易,上市公司可以采用这类信托来回购股票。

4.包括信托

包括信托为接受两种或更多种财产的信托,通常为委托财产中既有货币又有证券的信托。这类信托主要是在与特定金钱信托类似,信托银行主要提供托管服务。

5.养老金信托

2018年3月末,日本的养老金总资产约331万亿日元,其中公共养老金资产220万亿日元,私人养老金110万亿日元。私人养老金中,企业养老金97万亿日元,包括DB型79万亿亿元,DC型11万亿(野村研究所,Japan’s asset management business 2018/2019)。尽管公共养老金大部分委托市场机构管理,信托公司的养老金业务主要指私人养老金。

对DB型养老金计划,组织形式有两种类型,一种为公司型,一种为契约型,前者由设立企业建立具有与母公司法人资格不同的公司作为养老金基金的主体,契约型通常通过信托或保险计划作为基金主体,这两种类型的养老金计划最终都由信托、保险公司或投资机构负责管理。采用信托的方式时,信托公司既可以参与投资决策,也可以仅提供年金受益人管理和支付等相关服务。对于公司型DC计划,投资管理机构为参与的个人提供投资建议,由个人向投资公司发出投资指令,投资公司汇总后发给信托公司操作,信托公司也可以承担其他服务。

6.投资信托

投资信托相当于基金,与美国和英国大多采用公司制不同,日本的基金基本上都采用信托模式,由投资信托管理公司发起,通过证券公司、银行及其他机构进行代销或直销,信托银行充当信托受托人,承担托管服务等相关职能。投资信托分为公募和私募,具体见图7。

7.有价证券信托

有价证券信托指委托时资产为有价证券的信托。主要包括三类,一类是证券运用型,证券持有人将股票债券等有价证券委托给信托公司管理,信托公司通过证券出借为委托人赚取收益。二是事务管理型,信托公司为委托人提供债券的利息收集、本金收取,或股票的红利收取及投票表决等事务。三是有价证券处置信托,信托银行接受委托人委托,在约定的价格和期限内卖出证券,能避免内幕交易。有价证券信托后,证券名义持有人为信托公司,能保证客户的匿名性。

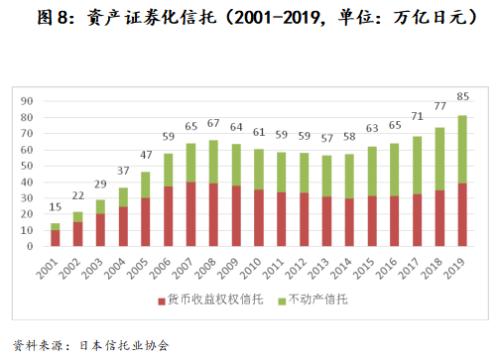

8.资产证券化信托

资产证券化信托包括两类,一类为货币受益权信托,比如住房抵押贷款的证券化,一类不动产信托,以土地和建筑为基础资产设立信托,再将信托受益权证券化。

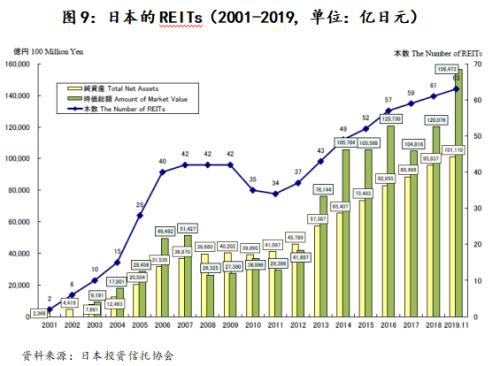

日本的REITs不包含在资产证券化信托中,因为REITs是以投资公司形式存在的,类似于上市公司,于股票交易所上市,2019年末日本有REITs有63只,总市值15.6万亿日元。

9.再信托

三井住友信托银行、三菱UFJ信托银行、润穗信托銀行和雷索纳银行等4家信托业协会会员信托银行,在日本信托行业占有绝大部分市场份额。这4家会员信托银行分别成立了三大信托托管服务信托银行:日本总信托银行(Master trust bank)、日本受托人服务信托银行(JTSB)、信托与托管服务银行(TCSB),并将大部分信托通过再信托的方式委托给这3家机构,后者负责提供交易结算、估值、报告等中后台服务外包以及证券借出,现金管理等增殖服务的资产托管服务业务。

2018年,JTSB与TCSB换股合并,2019年更名为日本信托服务银行有限公司。截至2020年3月末,日本信托服务银行银行有限公司和日本总信托银行合计持有日本股票市值接近100万亿日元,进入约2000家上市公司十大股东名单。

10.其他信托

日本的信托以商事为主,民事信托发展很慢,近年来,遗产信托、遗嘱信托相关事务服务、隔代教育资金赠与信托等有所发展。

(1)遗产信托。遗产信托通常为委托人身前设立,在委托人去世之前受益人为委托人本人,去世之后为委托人配偶或子女。此外,信托公司还介入遗嘱信托事务,遗嘱信托相关业务是指委托人设立遗嘱并进行公证,遗嘱中明确身故后委托信托公司来处理遗产相关事务,日本老龄化非常严重,无子女家庭较多,遗嘱信托事务快速发展。

(2)教育基金赠与信托。日本在2013年税制改革中,为供祖父母和其他人在经济上支持其子孙后代,针对祖父母向孙辈的教育赠与,设定了每年1500万日元赠与税免税额度。祖父母可以设立教育基金赠与信托,委托信托银行管理并保证赠与资金符合教育支出的方向。此后,教育基金赠与信托快速发展,2019年设定规模已达到1.58万亿日元。

(三)代表性信托公司的业务结构

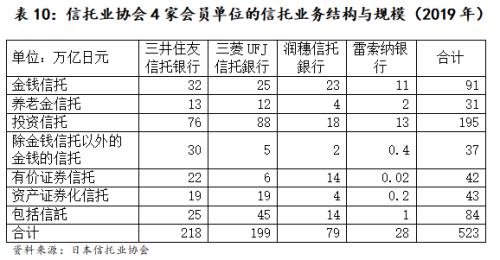

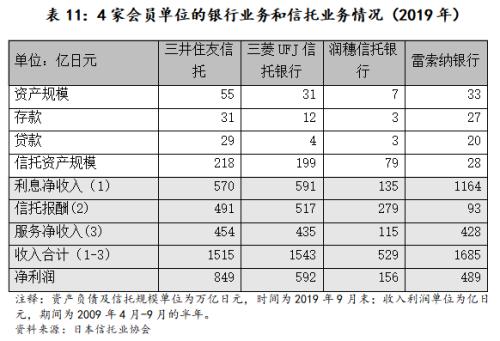

日本信托协会有4家会员机构,分别为三井住友信托银行、三菱UFJ信托银行、润穗信托銀行和雷索纳银行,前三家分别属于日本三井住友、三菱UFJ和润穗集团等几大金融集团的信托银行子公司,雷索纳银行为日本第五大银行,直接以商业银行身份获得信托业务资格。

不考虑再信托规模,上述4家会员机构的业务占了整个信托行业规模占了整个信托行业的88%,三井住友和三菱UFJ信托银行两家占整个信托行业的70%。从收入来看,4家信托银行2019年4-9月信托报酬为1380亿日元。不考虑以银行业务为主的雷索纳银行,其他3家信托银行利息净收入、信托报酬和服务净收入基本上各占1/3。

(四)日本信托的监管

日本信托行业主要有3个法律,信托法、信托业务法、金融机构参与信托业务法(兼营法)。其中信托法(2006年进行了修订)侧重对信托参与各方的权利义务进行规范;信托业务法(2004年、2006年进行了修订)主要规定了资产运用型,资产托管型和信托代销机构等3类信托相关机构的准入和监管要求;金融机构参与信托业务法规定了参与信托业务的银行机构监管要求。日本信托监管主要目的是保护信托受托人和受益人的利益,对信托机构进行约束。此外,在金融产品销售和证券交易方面必须遵守金融工具交易法。

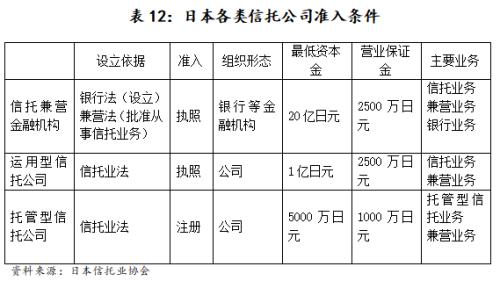

1.准入

2002年,日本修订《兼营法》,允许商业银行本身而不是以信托银行子公司的形式从事信托业务。2004 年12 月,日本对《信托业法》进行修订并实施,扩大了受托主体范围,非金融机构可以申请设立信托公司,独立信托公司根据其从事的信托业务分为两类,运用型信托公司和托管型信托公司,前者能从事有投资裁量权的信托业务,运用型信托公司的最低资本为1亿日元,需要进行牌照申请,而托管型信托公司的最低资本为5000万日元,实行注册制。信托公司需要交纳营业保证金,根据信托业务内容和收益人保护的要求三类机构各不相同,可用于投资者赔偿。2019年有9家独立的运用型信托公司和16家托管型信托公司,信托行业的主要机构仍然是信托兼营金融机构,包括14家信托银行、37家兼营信托业务的金融机构(主要为地方银行)。

2.业务范围

大多数信托兼营机构可以兼营银行业务,比如前面的4家会员信托公司和3家再信托公司,可以吸收存款,并发放贷款。此外,还可以兼营与信托服务相关且不与信托业务有利益冲突的业务,比如衍生出的土地信托、房地产经纪服务等。

3.主要监管原则

在公司设立和执照续期审批时,需要审查公司治理以及风险管理框架和机制是否完善,主要股东和高管是否符合要求,比如主要股东必须是设有管理委员会的股份公司、需满足资本金要求、5年之内没有因为违反各类金融法规而受到处罚、不得为不相关的行业或被认为与信托行业由利益冲突的行业。在信托销售时,不得进行如下行为:虚假、诱导性宣传,提供断定性判断,贿赂当事人,承诺保本(除规定的保本类产品外)等。在签署信托合同时,信托合同必须列名所有要件。在信托管理中,财产必须分离管理,包括自有资产与信托资产分离、各项信托资产分离;如果从事资产管理业务,相应人员应具有3年以上证券管理经验。

在受托人义务方面,受托人具有信托义务,必须审慎尽责,不得从事显失公允的交易造成信托持有人利益的损害,不得为收取交易手续费而过度交易,不得利用管理信托财产获得的信息谋利或进行内幕交易。此外,还规定了重大事项报告(比如公司名称、资本金、董事和高管、信托业务运作模式、会计顾问、办公地点等的变更)与定期报告要求,第三方外包监管(可以委托给第三方,因第三方给受益人带来损失,如果信托公司在选择和管理外包方时尽职尽责,则可以免除责任),争议解决机制,客户信息保密、案件报告与处理、反洗钱等规定。

肆、对我国信托分类与监管的借鉴

(一)分类的维度与建议

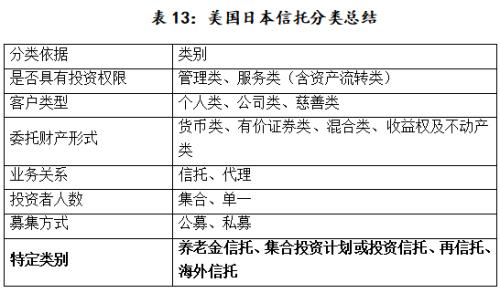

英国并没有专门针对信托行业的分类和统计,美国和日本的信托分类总体来看是两个维度:一个共同的维度是按是否具有投资权限,在美国是管理类和非管理类,在日本是运用类和托管类;另一个维度,美国是按客户类型,日本是按委托财产形式,并且在这一维度对特定类型进行单独分类,比如养老金、集合投资计划(美国)和投资信托(日本)、再信托(日本)。其他还有一些更细的分类维度,如信托、代理,公募、私募,集合、单一等。

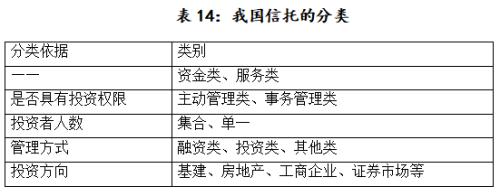

按照《信托公司资金信托管理办法》(征求意见稿),我国目前大的分类是分成资金类信托和服务类信托,这与国际上通行做法基本一致,但是分类依据还不够清晰,存在一些交叉和混淆。比如资金信托中有许多并没有投资裁量权,绝大多数投资证券市场的信托产品就是如此,而服务信托中也有部分类别中也有具有投资裁量权的部分,比如家族信托、企业年金信托、慈善信托等。我们建议按国际通行的方法来定义服务信托,即信托公司不具有投资裁量权的信托均为服务类信托。并且这一分类能够基于业务实质,可以将主动管理与别动管理、集合和单一这两个重复的维度合并,可以对目前的分类方法进行简化。

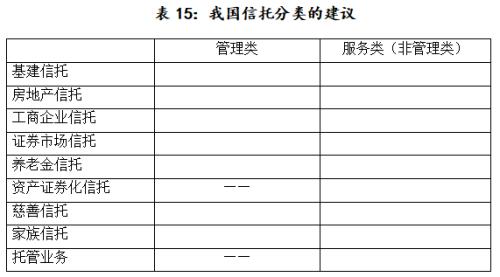

第二个维度各国情况不一,似乎也没有必要强求统一。建议仍然以资金运用方向为核心,保持目前的几个分类类别。对需要重点发展的业务,比如企业年金信托、资产证券化信托、家族信托、慈善信托我们在这一维度下单独列示,这样既能避免分类的混淆不清,又能对限制和鼓励的业务方向一目了然。比如对基建、房地产领域的非管理类信托,主要是类通道为主,虽然归入了服务类信托,但是对此类信托,也可以直接加以限制。服务(非管理)本身应该是一个中性的含义,其中有好有坏,不宜在这个方面来体现监管导向。设想的分类方式如下表:

(二)对各类业务监管导向的建议

1.托管业务

从美国和日本信托行业的规模来看,以账户管理为主的证券服务类信托不管是在规模还是在收入上,都远远高于管理类信托,它是服务信托最主要的业务。目前,部分信托公司专注于阳光私募服务领域、长期嵌入在资产管理业务环节之中,并借鉴国外资产管理机构资本市场业务展业经验,提供“架构设计+投研支持+运营服务+风险管理”的一站式综合服务,将银行、券商、基金等金融机构引入平台,在平台服务的基础上搭建基金评价体系,形成定制化资产配置能力。这些信托公司长期专注于证券投资资产管理业务,不仅获得了市场的高度认可,也具备向国际同行看齐的潜力。

但是和国外信托公司相比,国内的信托公司在托管业务的发展方面受到很多制约。一是没有公募基金的托管牌照。目前公募基金的托管主要是商业银行和券商,信托公司并无托管资格,托管业务是一个具有很强规模经济的业务,如果限制在某一领域发展,可能不能获得很好的规模经济。二是嵌套层数的限制。目前资管新规要求最多嵌套一层,对证券服务信托来说,嵌套可能是为了实现FOF投资策略、更好的账户控制和服务,比如日本规模庞大的再信托就是一个很好的例子。三是信托保障基金的缴纳。

目前证券信托归为资金类,并没有豁免信保基金的缴纳,此类信托一方面为标品信托,净值化管理,市场风险由投资者自担,另一方面信托公司也仅提供服务,主要管理操作风险。建议可以借鉴日本对托管型信托的区别监管的做法,在信托保障基金方面予以豁免或参照财产权信托按照信托报酬的一定比例收取。四是信托产品在投资金融衍生品方面还受到与其他资管产品不公平的限制等,建议尽快统一。

2.养老金业务

英国、美国和日本的经验表明,养老金托管和管理业务是信托的一个重要业务,《信托公司资金信托管理办法》也将其作为一个鼓励发展的方向。与这些国家相比,受制于政策制度的影响,中国信托公司在企业年金业务中的市场占有率较低,银行与保险公司占据支配地位。

从人力资源和社会保障部公布的数据来看,2018年具备企业年金基金法人受托人资质的机构共14家,具备企业年金账户管理人资质的机构共 20 家,具备企业年金托管人资质的机构共 10 家,具备企业年金投资管理人资质的机构共 23 家。但仅有 2 家信托公司(即中信信托与华宝信托)获得受托人资质,1家信托公司(即华宝信托)获得账户管理人资质,2018年末,两家信托公司共管理256 家企业、超过12 万人的企业年金,管理规模约为93 亿元,仅占约1万亿年金市场0.94%。为促进信托公司的转型发展,建议给予信托公司在年金业务中更多的参与资质,比如投资管理人与账户管理人资质。

3.主动管理融资类信托

以贷款信托为代表的融资类业务曾经在日本的经济发展中扮演了重要的作用,从经济发展阶段来看,我国目前仍然处在较高增速的经济发展期,从GDP增长的长期趋势来看,基本上处于日本1970-80年代的水平,资本积累和资金需求仍然旺盛,融资类信托还有其历史意义,不应该不考虑经济发展阶段,强行向发达国家看齐。

对于可能出现的风险,可以加强监管,比如加强相应的资本金约束、实行非标限额管理等。同时,对于主动管理融资