港交所李小加回应“新股频繁破发”质疑

摘要 李小加表示,港交所正在考虑将新股定价到交易的时间缩短,以让定价更接近市场。业内人士认为,缩短2日已是极限,将直接令承销商和保荐人受益,对散户也没坏处。截至2018年12月18日,包括小米、美团在内的28家新经济公司在香港上市,融资额累计约1360亿港元,占2018年募集资金总额的近一半。然而这些明星

李小加表示,港交所正在考虑将新股定价到交易的时间缩短,以让定价更接近市场。业内人士认为,缩短2日已是极限,将直接令承销商和保荐人受益,对散户也没坏处。

截至2018年12月18日,包括小米、美团在内的28家新经济公司在香港上市,融资额累计约1360亿港元,占2018年募集资金总额的近一半。然而这些明星公司上市后大部分都破发了,其中一些股价还出现大幅下跌。

据腾讯棱镜,1月24日,达沃斯经济论坛期间,港交所行政总裁李小加表示,不少新经济公司上市后大幅下跌,作为交易所关心这是否和市场制度、市场结构有关,有鉴于此港交所正在考虑将新股定价到交易的时间缩短,以让定价更接近市场。他在分析香港新股上市T+5规则时称,当市场波动的时候,这中间就可能发生很多变化,例如由卖方市场,转成买方市场。

据腾讯棱镜,李小加称,新股上市后第二天就开始交易暂时不可能,“但是能不能第三天就交易?这样定价就更能现实点,我们现在就在找这类事”。

去年12月,李小加在网志中称,新股破发是市场自然现象,任何一个市场都不能避免。但他同时也承认,香港新股发行T+5(新股定价日与上市日相隔5个交易日)的机制也在一定程度上影响了新股定价针对市场变化的迅速反应能力。

李小加坦言,港交所一直在研究如何进一步改革和完善新股发行机制,现在新经济公司的到来让这些工作变得更加紧迫和必要了。希望进一步促进市场有效发挥价格发现功能,让IPO定价更有效地反映市场供需。

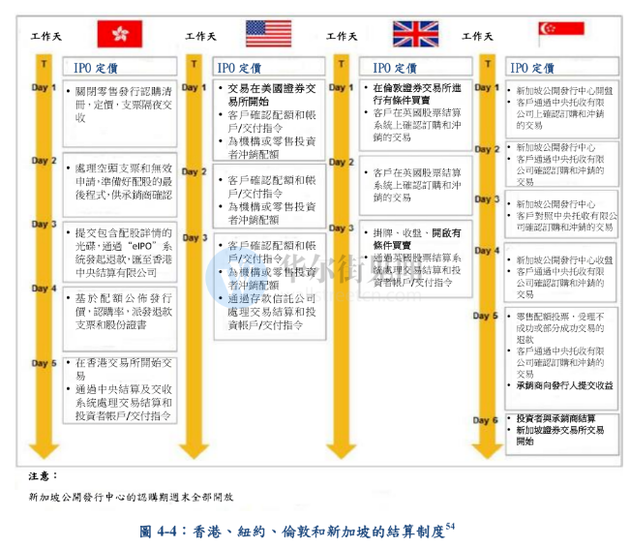

公开资料显示,在香港进行IPO,确定发行价格和在股票正式在港交所挂牌交易之间通常会相差大约5天时间:

第一天:确定零售发行认购清册、定价、支票隔夜交收

第二天:处理退回支票和无效申请,准备好分配股份的最后程式,供全球协调人和账簿管理人确认

第三天:通过“eIPO“系统,提交包含股份分配及退款详情的光碟至香港中央结算有限公司

第四天:派送退款支票和股份证书

第五天:在香港交易所开始交易

早在2014年6月,香港金融发展局就在题为《定位香港为国际首选的首次公开招股中心》的研报中指出,香港的T+5结算周期为上市申请者和承销商带来了相对长的曝光时间,对不稳定的市场行情而言,该因素至关重要,定价因此受影响,很可能使价格下调。相比那些价格发现过程较少受到外部因素的影响而更能真实反映企业价值的市场,上述情况并不理想。

伦敦和纽约的结算周期明显比香港短,而新加坡的结算周期则接近香港。在新加坡结算流程如投票、处理退款支票等通常需要一到两天,在香港则至少需要五天。

(来源:香港金融发展局研报)

而港交所2015年就已经研究过缩短新股结算周期的可能性,但一直没有进展。

2015年11月,港交所上市委员会研究缩短新股结算周期可能性后认为,除非结算周期可以缩短超过一日,否则这计划不值得继续。

据港媒东方日报1月14日报道,市场人士称,在实施无纸化之前,要缩短新股结算周期基本上是“缩无可缩”。无纸化预期将从新股做起,届时可以节省收票行清算支票的时间。此外,目前的规定是上市前要寄发股票;中央结算系统也需要先存入股票才可进行交易结算。实施无纸化需要更改上市规则和中央结算系统,新股结算周期若能缩短2日就已是极限了。

东方日报援引投行界观点认为,若新股发行从T+5缩短至T+3,对承销商和保荐人直接有利,也能间接帮助发行人,对小投资者也没坏处,因为定价是应用于所有投资者:

举例说,如能在上市一日前定价,基金经理便可定个价愈贴市,容易让投资者赚到钱,又或是市差时,令他们易散到货,因此定价与上市日相距愈短愈好。