海钦资产周奎:赚得到还需守得住,用价值投资追求复利的魅力!

摘要 临近年末,投资总监周奎带领的海钦资产团队再次给市场和投资人交出一份令人满意的答卷。根据私募排排网数据,截至目前,海钦资产发行的全部产品均实现每年年度正收益,产品回撤控制在同类中较低水平,凭借优异的业绩表现,还多次跻身私募基金宏观类业绩排行榜前十名,与一流私募相比也毫不逊色。但是海钦资产的投资总监周奎

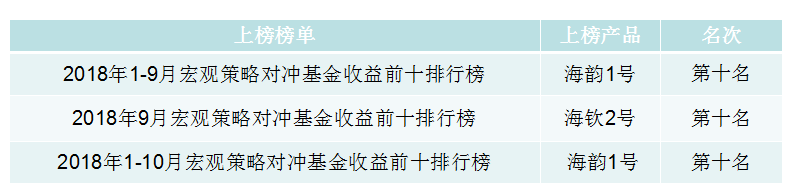

临近年末,投资总监周奎带领的海钦资产团队再次给市场和投资人交出一份令人满意的答卷。根据私募排排网数据,截至目前,海钦资产发行的全部产品均实现每年年度正收益,产品回撤控制在同类中较低水平,凭借优异的业绩表现,还多次跻身私募基金宏观类业绩排行榜前十名,与一流私募相比也毫不逊色。

但是海钦资产的投资总监周奎却说,“今年虽然实现了目标,无愧于投资人,但是还没有达到自己对自己的要求”。周奎认为,随着管理规模的提高,投资组合更加完善的情况下,还可以做得更好。“我们的目标是,当投资人投资于我们基金的时候,他享受的是复利增长,是和我们自身的资金获得同样的、甚至更高的增长”。

近期私募排排网也专访了私募基金机构中人称“超级守财基金经理”的海钦资产投资总监周奎。周奎介绍了如何在高风险市场中守住收益,不仅保证投资人获得正收益,还能享受基金收益的复利魅力。

三条金规,坚守收益还享复利魅力

衡量一个私募基金是否优秀有很多指标,比如投研能力、风控能力、发展潜力、历史业绩、人员规模等等。但是就投资人而言,他们评价某家私募基金是否优秀只有一个指标,那就是:每到年底萌生赎回念想的时候,投资收益是正还是负?这对私募基金管理人来说也是一个相当高的要求。

因为对于专业团队来说,获取长期投资正收益是不难实现的目标,跑赢沪深300更不在话下。但是市场总有白马和黑沟出现,一旦出现万股齐跌的局面,如何守住投资收益,才是对专业投资团队的高要求。

每一次投资策略分析,每一份研究分析报告,周奎总是会问一个问题,“如何控制本次投资不亏到本金”。所以海钦资产团队成员除了既要有风险控制,又能预防意外情况,同时还需要获取投资正收益。守住收益,是海钦资产追求复利的第一步。

l 守住收益第一条金规:价值投资不等于买好公司

周奎先生通过自己深刻的学习和领悟之后提出,价值投资不等于买好公司。好公司通常是不便宜的代名词,被低估的机会很少,《安全边际》的作者卡拉曼称他们为“价值骗子”。茅台是典型的好公司,但2008、2013和2018年都经历了大幅下跌。

l 守住收益第二条金规:风险控制来自于购买的标的本身,而不是止损

要利用标的本身的期权来保护投资头寸。A股目前有大把的要约收购、可转债等期权工具,善于运用期权工具才能有效保护熊市的大跌。2018年,海钦资产运用可转债的期权工具,在指数30%的巨大跌幅下,依然取得17.3%的不俗业绩。

l 守住收益第三条金规:该出手时就出手,该空仓时就空仓,绝不拿投资人的钱赌博

空仓是投资的必备工具,只有确定性机会来临是才能进场。2016年初投资团队果然空仓,等来了熔断的大机会,操作至2016年4月实现68.5%的收益;然后果断空仓至2017年5月,大规模进场取得33.81%的收益;然后又在2017年11月开始空仓至今年上半。

坚守价值投资理念,收益领先同类基金

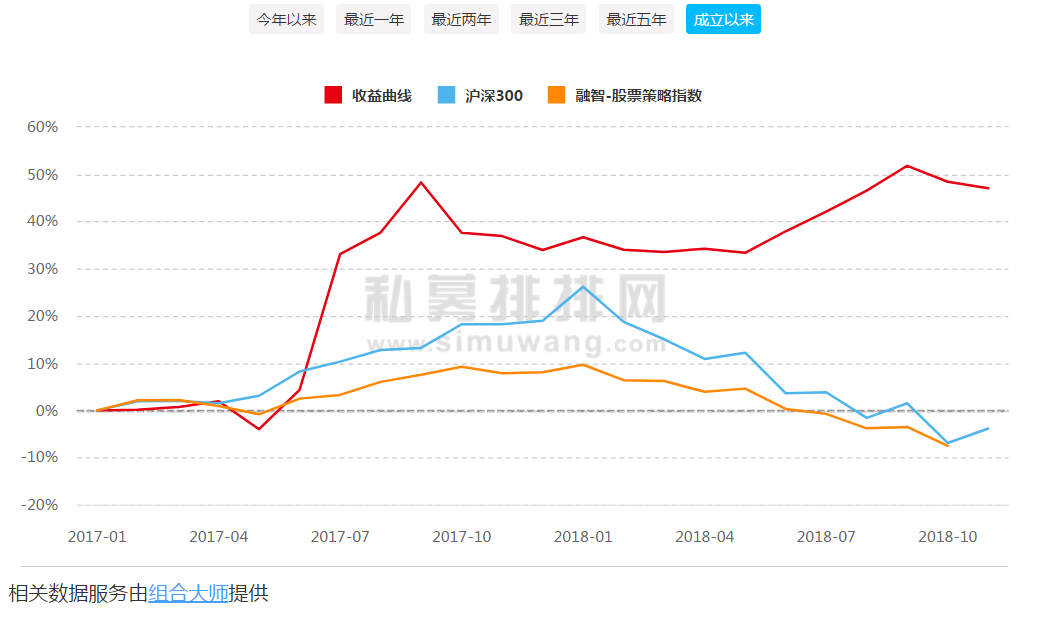

海钦资产的投资理念源于一级市场,目前海钦资产通过研究层面与控制回撤两方面,贯彻价值投资理念。截至10月底,海钦资产成立以来累计收益47.06%,在今年波动剧烈的市场也获得接近10%的收益。

优秀的期终成绩除了精选行业个股,更得益于海钦资产对价值投资理念的贯彻与落实。

在研究层面,海钦资产采取自上而下的研究方法,分析宏观数据,得出投资领域的结论,在股债两大类资产之间实现配置。

无论是2017年成立的“海韵1号”,还是今年新近成立的“海钦2号”与“海钦进取”,今年均全部取得正收益。对于优异业绩的取得,周奎介绍,2018年公司选择了可转债的债性资产为基础,运作其股性为辅的进攻手段;2016年和2017年则直接采取股票投资手段。在行业上,2016-2017年,公司主要抓住供给侧改革的行业,2018年则抓住了石油行业的上涨机会。

对行业的高精准选择在于海钦资产研究团队每年仅研究两三个行业的股票,有所侧重,让海钦资产较其他机构会研究得更深入。公司的基本面信息研究则主要用于排雷,对不确定的标的予以排除,对优秀标的选择出来进行观察,适合时机买入。

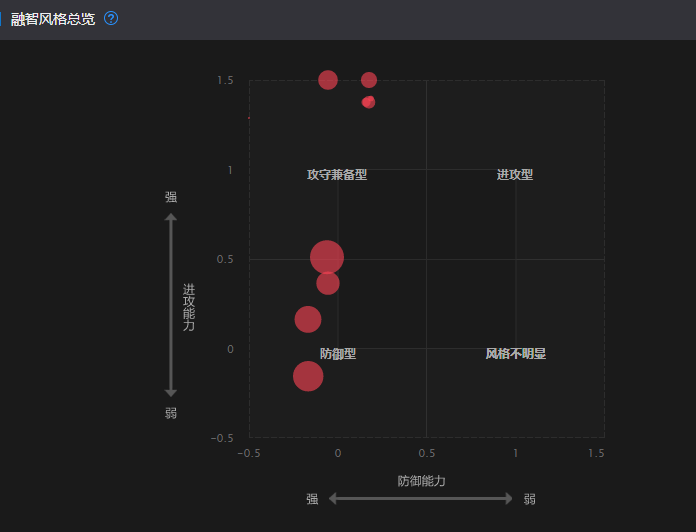

在控制回撤层面,今年以来海钦资产的最大回撤不超过4%,这也得益于公司在控制回撤层面对价值投资的坚守。选择防御性和进攻性相结合的标的,只有具备足够大的进攻空间才进入;股债转换,在最安全的时候做股票投资,看不懂的股票坚决不投入;追求买入在极限低估位置,股票的波动类似正弦波,只有在正负1的极限位置才能确定其波动方向,这也是公司回撤较小的原因。期权工具的运用,则大幅降低了投资风险,2018年的投资中,在整个石油行业,海钦资产最终选择了17中油EB作为主要标的,事实证明这是一个明智的低风险可转债投资。

天不负有心人,在2018年万股萝卜蹲的情况下,公司最大的回撤也不到4%,完美守住2017年投资收益,并实现了2018年投资正收益。据私募排排网数据中心不完全统计,今年以来满10个月的宏观策略对冲基金平均收益为-3.87%,仅有37.06%的产品获得正收益。海钦资产今年以来旗下产品全部获得正收益,“海韵1号”和“海钦2号 ”还入围前前十月宏观策略排行榜。

事前风控严防买贵,及时止损

投资风险就是本金永久性损失的风险。投资的风控就是不要发生本金的永久性损失,具体就是买贵、退市和止损三大风险。A股退市风险较低,剔除真实负债率高的股票,剔除农业、生物、医药和食品等与人生命直接相关的行业股票,能有效控制退市风险。A股的风险控制主要针对买贵,海钦资产事前风控为主,事后风控为辅的方式

在事前风控方面,对整体经济情势的研究而采取固收和权益的大类资产配置,是核心风险控制手段。2004年、2008年、2011年和2018年是经济衰退的年份,叠加宏观“去杠杆”等紧缩政策,无论投资何类股票均会大幅下跌。这些年份反而是固收类资产的牛市。在海钦资产看来,只有正确分析宏观经济形势,采取股债转换策略,才能有效控制本金永久损失。

与此同时运用期权等策略,控制买贵。这里的期权是指要约收购的收购价、换股吸收合并的现金选择权价格、可转债的换股权价格和分级基金下折后部分折价资产按照净值的提前赎回权价格等合约期权。期权是风险有限收益无限的的工具,在投资上具有较强的风险控制能力。2012年初和2018年初,出现了股价跌破100%要约的水井坊和建新矿业的要约价;2013年海钦资产团队,投资面值的重工转债,取得了68.5%的收益;2018年投资长征转债和中油EB,取得了17.3%的收益,均大幅跑赢指数。

深研个股,控制个股风险。对于个股深度分析,排除隐患,有效降低操作风险。2016年初海钦资产团队投资稀土行业时,分析发现五矿稀土在2016年将会被ST,果断将该股排除出股票池,后稀土行业大涨而该股果然出现大幅下跌。

在事后风控方面,如果出现意外情况,比如投资发生了基本面的变化和标的之间的强弱对比变化,则触发事后风控。对于前者,海钦资产承认错误,斩仓出具;对于后者,则进行调整仓位或换股操作。

2019年投资策略:适时投资,谨慎前行

周奎认为,宏观经济下行,外围环境不稳定,2019年投资将会更加艰难。基金组合将依赖于股债转换策略,灵活的在股票、债券和可转债之间转换操作,以获取收益。海钦资产投资团队还预测,未来三到五年,大概率会出现新一轮大幅度上涨的牛市行情。

就2019年投资策略来看,周奎介绍,如果2019年股票市场继续下跌到令人满意的价格,海钦资产投资团队将会采取股票买入策略,并适当使用30%左右的杠杆,净值波动也将会大幅增加。如果不能看到令人满意的股票价格,基金组合将继续在债券和转债之间操作。

过去十年股市的平均收益是12%左右,与A股的整体利润涨幅一致,和M2增速一致。展望未来,M2增速大概率从12%下降到9%,股市回报会降低到8-9%的水平。海钦资产将依靠杠杆和股市波动,守住投资收益,力争跑在同类基金前列。

在具体操作上,左侧交易、宏观判断、股债转换和保守杠杆依然将是海钦资产团队投资时主要使用的手段。市场手段的风险控制和稳定的盈利也将继续是海钦资产团队投资的追求目标。赚得到,守得住也将是海钦资产2019年投资考试的最终答案。

公司、人物介绍:

宁波海钦是一家以盈利为目标的资产管理公司,以宏观策略为主,采取多元化资产配置,在股票和债券之间选择性配置,努力实现管理资产的增值保值。在股票市场非处于低估阶段,以债券、可转债和套利交易为主;在股票市场处于极度低估阶段,则以股票投资为主。

周奎,海钦资产投委会主任,投资总监。复旦大学高分子和经济系本硕,2005年开始研究可转债和套利,2007-2017年从事银行信贷、债券投资和投行项目,2017年后开始私募投资。擅长股票、债券、可转债和套利等多品类产品的投资,是巴菲特投资理念忠实的追随者,擅长股票多策略及可转债投资,擅用杠杆,投资策略独树一帜,操作思路保守稳健。历史操作中实现了风险低、收益高的成果。

2018年上榜情况: