买的基金跌了,就一定亏钱吗?

摘要 熊市中买基,一不小心亏损是避免不了的。而损失带来的痛苦往往远大于收益带来的满足感,这是人性使然,即便你可能在熊市中抢到了便宜的筹码,你依然会觉得自己亏。短期的亏损是为了最终的胜利。如果你相信随着时间的推移,净值可以从A涨到B,那么涨的路径是无法预测的,但可以确定的是最终一定会到B。有时候涨快一点,有

熊市中买基,一不小心亏损是避免不了的。而损失带来的痛苦往往远大于收益带来的满足感,这是人性使然,即便你可能在熊市中抢到了便宜的筹码,你依然会觉得自己亏。

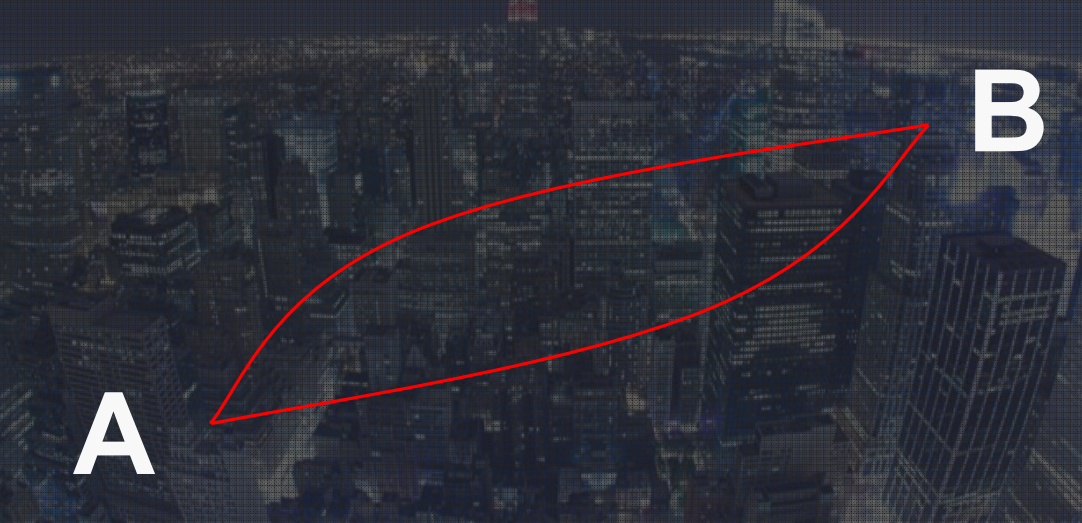

短期的亏损是为了最终的胜利。如果你相信随着时间的推移,净值可以从A涨到B,那么涨的路径是无法预测的,但可以确定的是最终一定会到B。有时候涨快一点,有时候涨慢一点,你还会在乎亏损吗?

有人会说了:排排君你别在这说这些没用的大道理,你直接跟我说买什么基金吧!

还真别说,用这种“不在乎亏损”的思维去选基,买基,选出来的或许就是未来的财富。

在资本市场,基金盈亏非常正常,但如何从正常的波动中选出牛逼的基金呢?在这里排排君希望通过胜率,展开今天的话题。

什么是基金胜率?

所谓基金胜率,就是你在买入基金后持有一段时间后赚钱的概率,根据私募排排网组合大师的释义,即基金取得正收益的月份比例。目前可设定的区间包括:近一年、近两年、近三年、近五年、近十年、成立以来、今年以来。

很好理解,如果某只私募产品或私募机构刚好成立1年,这一年当中有10个月盈利了,那该产品或机构的月胜率就是83.33%。

那么问题来了:分析风险收益的指标那么多,标准差、区间收益都可以啊!为啥选胜率这个小众化的指标呢?

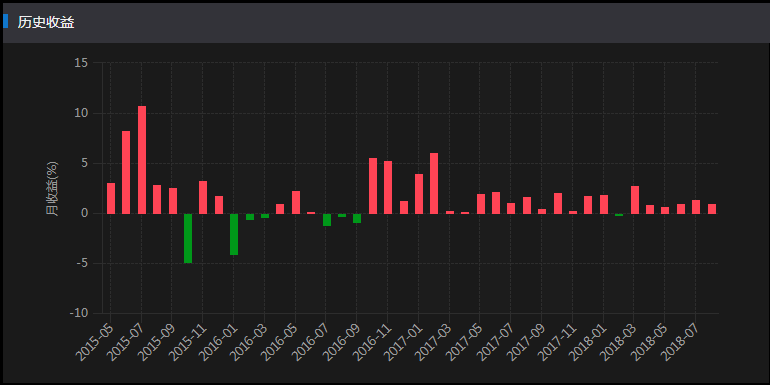

别忘了排排网的初衷,我们是让投资更简单!能简化的东西咱就不要复杂化!计算胜率是最简单、最直观的衡量一只基金盈利能力的指标。你不会计算标准差啥的没关系,数数总会吧?以展弘投资为例,组合大师数据显示,过去3年多(40个月)的时间里,展弘投资取得正收益的月份数为32,因此其月胜率则为80%。所以,胜率越高的管理人,其产品越靠谱。

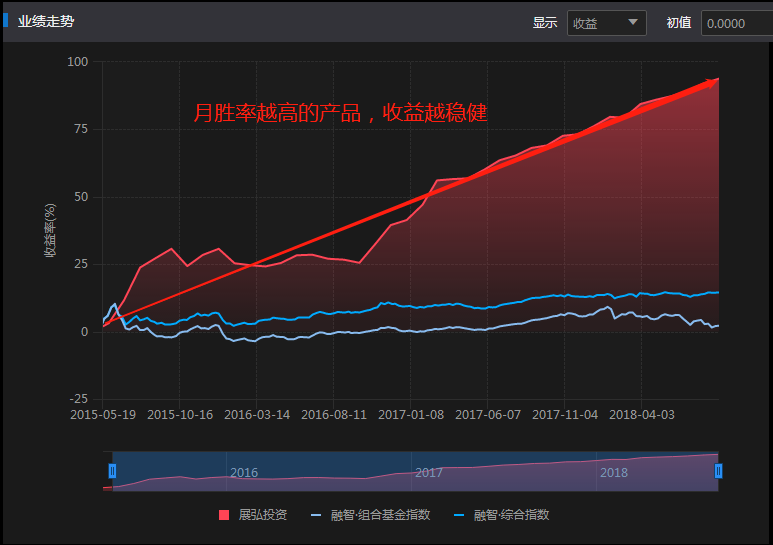

当然,如果你说我数数也不会,我要的就是简单!好吧~好在机智的排排君发现了另一个规律:月胜率越高的私募,其收益不仅表现好,而且收益曲线更平稳。有图有真相!

是不是觉得和开头那张图似曾相识?宏观环境确定是长期向好,股市终究不可能只跌不涨,见底反弹开启牛市只是时间问题,只是唯一不能确定的是产品的未来收益。但中国是政策市,宏观环境大趋势向上,市场绝对不会差到哪去。

所以,我们得出的结论是:收益曲线与斜向上直线越重合,未来确定性越强,也就是说如果你选到这种基金并持有后赚钱的概率更大。

什么样的产品才能如此优秀?

没错!答案是量化对冲。而决定月胜率高低的关键则在于对冲这个点。量化对冲就是买入收益跑赢指数的一揽子股票,然后通过做空对应的股指期货将股票中与指数相关的这部分风险(beta)对冲掉,从而获得独立于指数的超额收益(alpha)。而目前市场上主流的量化对冲基本都离不开期货。

股指期货对冲就是最常见的Alpha对冲策略。操作原理为买入股票的同时,卖空与股票等市值的股指期货进行完全对冲,靠所买股票组合超越大盘涨跌幅的那部分来盈利。而展弘投资则将股票现货换成了境内ETF。

由于国内ETF指数会受到国内的股票市场和国内宏观因素影响产生波动,而境外股指期货同样会受到国内、香港、美国等市场的影响而产生波动。所以展弘的做法是程序化软件一键下单,快速捕捉双边市场波动不一致产生的价差获得绝对收益,策略对同时成交,无任何裸露风险。

除此之外,宏观对冲和复合套利策略也是很好的对冲方式之一,尤其是跨境宏观对冲,即在不同国家,对不同大类资产进行轮动配置。而复合套利策略则分为多种,包括商品跨期套利、股指期货跨期套利、ETF跨市场套利等。

所以,正是因为对冲风险,使得产品能够规避许多不必要承受的风险,因此提高了胜率,最终体现出来的就是长期稳健向上的收益曲线。

有人说股市是零和博弈,我亏了,肯定有人赚我的钱。这道理没错,而且赚钱的人是少数,赔钱的是多数。但别忘了,这是对于散户来说的“盈亏二八开”。那既然这样,为什么不把钱交给胜算更大的机构,而去做亏钱的冤大头呢?

成熟的市场总是先于成熟的投资者而产生,只有这样才能培养出成熟的投资者。所以在市场短暂的不稳定时,不要放弃,相信市场!