私募一周热评:中美贸易战停火,A股或迎短期反弹

摘要 上周,全球股市涨跌不一,除美股市场与港股市场小幅收跌外,其他主要市场指数收涨。A股“入摩”名单公布,短期内将带来大量资金流入,A股上涨板块主要集中在大盘蓝筹股,创业板上周则出现回调,呈现大盘股和小盘股的资金博弈。从行业来看,农林牧渔、食品饮料、医药和纺织服装等行业涨幅居前,非银、钢铁、有色、军工等行

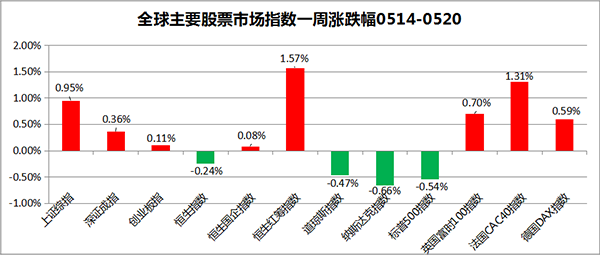

上周,全球股市涨跌不一,除美股市场与港股市场小幅收跌外,其他主要市场指数收涨。

A 股“入摩”名单公布,短期内将带来大量资金流入,A股上涨板块主要集中在大盘蓝筹股,创业板上周则出现回调,呈现大盘股和小盘股的资金博弈。从行业来看,农林牧渔、食品饮料、医药和纺织服装等行业涨幅居前,非银、钢 铁、有色、军工等行业则跌幅居前。

【事件一】:最新消息,中美贸易战停火。刘鹤在接受媒体采访时表示,此次中美经贸磋商的最大成果是双方达成共识,不打贸易战,并停止互相加征关税。刘鹤还说,中美经贸关系健康发展是符合历史潮流的,无人能挡,面对未来两国关系发展中可能遇到的新曲折新矛盾,要冷静看待、坚持对话、妥善处理。

【私募观点】:

北京飞旋兄弟投资:A股市场会出现短期反弹格局

中美两国19日在华盛顿就双边经贸磋商发表联合声明,对于中美股市甚至全球股市都将构成利好,A股市场会出现短期反弹格局,长期看,近期A股市场多数有业绩支撑的股票会是历史大底,长期看好A股。随着中美两国就双边经贸磋商发表联合声明,A股纳入MSCI体系等重大利好出现,短期场外资金会加速跑步入场布局,个股短期会出现一轮普涨格局。历史大底可能随时出现。

深圳前海乾元资产:中美贸易关系的缓和有助于改善市场情绪

从全市场来看,中美贸易关系的缓和有助于改善市场情绪,而相关出口行业和进口依赖度较高的行业也将受益,短期对市场是利好,长期也是利好。其中成长板块中知识产权的重视程度提升,有助于成长板块的投资和创新,有利于其长期发展。

云起龙骧资产:虽利好但不构成长期入场机会

中美贸易关系的缓和,对A股市场中短期的走势构成一个大利好,至于长期的走势,还是受流动性影响,在目前全球去杠杆的大环境下,至少还不能构成长期入场机会。

【事件二】:

北京时间5月15日,MSCI官方发布了纳入MSCI中国指数最终的A股名单,234只A股被纳入MSCI指数体系,本次纳入因子占比2.5%。加入的A股将在MSCI中国指数和MSCI新兴市场指数中分别占1.26%和0.39%的权重。

【私募观点】:

星石投资:市场风格仍取决于基本面,海外不确定性带来的风险仍需保持警惕

星石投资认为短期外资流入对市场情绪有提振作用,中长期市场风格还是取决于国内经济基本面。同时也要意识到,外资对海外风险的扰动敏感度也更高,随着A股市场对外开放的程度越来越高,A股市场与海外市场的联动效应越发明显。因此投资方面,海外不确定性带来的风险扰动仍需保持警惕,不宜盲目追热点,回归基本面,寻找估值与盈利匹配的优质个股,价值成长均衡配置为佳。

清和泉资本:A股配置价值显著,龙头具有明显吸引力

参考全球历史经验,纳入MSCI对股市短期和中期提振作用均较为明显, 由于A股纳入MSCI标的股票以蓝筹为主,在A股正式纳入MSCI前后市场对白马蓝筹的风险偏好将略有增加。统计海外10个国家的数据,其纳入MSCI后的一个月表现均值在3%,纳入一年的表现均值在20%。而当前A股在保险、银行、食品饮料、家电和医药等行业的龙头公司对于外资仍具有明显的估值和盈利吸引力。根据整体法计算,纳入MSCI的A股标的股票PE(TTM)仅为12,低于纳斯达克指数(27)、标普500指数(23)、日经225(17)等指数。

弘尚资产:短期对于市场带来的配置型增量资金影响有限

A股纳入MSCI指数也是分批次逐步提高纳入份额,前期市场对于部分绩优股、白马股可能纳入指数预期较为充分,我们认为短期对于市场带来的配置型增量资金影响有限。且中期逐步将全部A股纳入指数体系,也伴随着中国资本账户逐步走向全面开放的进程,这一过程必然是渐进和审慎的,借鉴韩国、台湾等地区经验来看,这一进程全部完成需要6-10年时间;中期来看,在A股逐步纳入MSCI全球指数体系过程中,A股市场投资者结构、投资风格必然会受到海外投资者投资风格影响。在沪(深)港通和即将开通的沪伦通等资本市场互联互通机制的配合下,A股市场与全球市场联动效应将会越来越强,进而带来行业及个股估值体系的逐步国际化,投资者结构的逐步优化与多元化;

总结起来,随着A股纳入MSCI体系的权重逐步提高,A 股市场的投资者结构将呈现机构化的趋势,从而带动市场投资风格更加偏向基本面,即更为关注上市公司的盈利、分红等指标,外资机构对A股的影响力将会越来越大。由于国家队资金的仓位变动并不频繁,外资等参与主体短期的仓位波动将会对市场形成重大影响。

翼虎投资:A股国际化重要一步

这是A股融入全球资本市场最重要的一步,投资者结构、估值体系、投资框架无疑都会重塑。

A股与国际主流成熟市场的估值体系一直是割裂的,根源在于投资者结构和上市公司治理,散户化是上市公司热衷于讲故事、蹭题材的源动力,投资者结构变了,炒小炒新讲故事也就行不通了,长期能留下的上市公司都会回到主业,踏踏实实的经营,A股也就有了慢牛最重要的基础。没有了那么多的热点、题材,交易型选手也将慢慢退出历史舞台,死抠行业赛道、公司治理、会计报表的投资人则迎来了春天,崇尚价值和真成长的投资框架会如鱼得水。

【市场展望】:

弘尚资产:聚焦内需型行业

短期市场走势仍将以存量博弈为主,风险偏好持续下降,但市场目前整体估值不贵,后市大幅调整空间并不大。在控制整体仓位和回撤前提下,聚焦内需型行业,典型的如消费、医药、社会服务等,优选行业景气度向上、行业内商业模式领先、管理优秀的龙头公司予以配置。同时密切关注可能导致市场微观结构出现进一步恶化的风险因素变化,如美联储货币政策基调变化等。

和聚投资:经济预期修复,周期股估值向上空间打开

今年2月以来,周期性行业股价普遍出现显著回调,以煤炭行业为例,申万二级行业口径,年初以来指数累计下跌约12%,远超同期上证综指跌幅。

从盈利和估值匹配的角度考虑,1季度上市煤企整体利润同比增11%,平稳增长,煤炭价格基本维持在去年同期的高位,供需紧平衡状态下煤炭价格下跌风险相对较小,即业绩相对有保障。而煤炭行业当前整体估值约11倍PE,历史底部,估值下行是年初以来股价回落的主要因素,而经济悲观预期是制约估值的核心因素。

当前政策由“去”向“稳”微调,市场对经济预期修复背景下,叠加行业旺季来临及开工需求复苏预期,周期股将迎来估值向上修复。