严监管下的券商资管业务新动向

摘要 券商资管业务已覆盖集合资管、定向资管、专项资管、公募基金、私募基金、国际化业务等多个业务领域,实现货币市场、资本市场、实体经济等跨市场资产配置,上市券商在资管业务规模和收入增速方面呈现显著的分化态势。在资管行业强化监管的当下,券商资管业务也呈现了去通道、强主动管理;顺应市场和行业发展趋势,加快创新,

券商资管业务已覆盖集合资管、定向资管、专项资管、公募基金、私募基金、国际化业务等多个业务领域,实现货币市场、资本市场、实体经济等跨市场资产配置,上市券商在资管业务规模和收入增速方面呈现显著的分化态势。在资管行业强化监管的当下,券商资管业务也呈现了去通道、强主动管理;顺应市场和行业发展趋势,加快创新,丰富业务条线;差异化定位,塑造核心竞争力等新动向。

一、券商资管发展潜力

券商资管业务体系较完备,业务范围广泛

1995年,人民银行开始批准证券公司从事资产管理业务,由于没有明确的监管体系,券商资管在这期间也走了不少弯路;2003年,证监会发布《证券公司客户资产管理业务试行办法》,这使得券商资管业务逐步规范化;2012年,证监会又发布了有关券商资管业务的“一法两则”,继续放松券商资业务监管约束,尤其是定向资管业务投资范围基本与信托业务相近;2013年,证监会发布《资产管理机构开展公募证券投资基金管理业务暂行规定》,这标志着券商资管业务进一步扩展到公募领域。

目前,券商资管业务主要覆盖了集合资管计划、定向资管计划、专项资管计划、公募基金、私募基金、国际业务,可提供固定收益类、权益类、金融衍生品类、量化对冲类、FOF类资管产品。券商资管业务基本已经覆盖到了货币市场、资本市场和实体经济,而且券商长期在资本市场从事中介和投资,具有较大的投研优势,这也使得券商资管业务发展相对于其他资管具有自身独特的优势。

传统资管业务方面,传统资管业务主要包含集合资管计划、定向资管计划和专项资管计划这三大类,其中集合资管计划投资范围相对较狭窄,主要是股票、债券、金融衍生品等标准化金融产品;而定向资管计划投资范围相对更为广阔,已经涵盖了资本市场、货币市场和实体经济;专项资管计划主要是从事资产证券化等业务。为了促进资产管理业务的专业化运作,目前已经有部分证券公司开始设立资产管理子公司,自2010年首家券商资产管理子公司成立以来,目前有超过20余家券商设立了资产管理子公司。

公募基金业务方面,2013年,东证资管成为首批获得公募基金业务牌照的券商,截至7月末,共有12家券商获得公募基金业务牌照,规模最大的为中银国际和东方资管,规模约在500亿元左右,而其他持牌券商规模就非常小,还有三个券商尚未发行公募产品。总体看,持有公募基金牌照的券商相关业务开展并不理想,远远低于行业平均861亿元的公募基金规模,未来这块业务还要继续深化。

直投(私募基金)业务方面,2012年,证券业协会发布《证券公司直接投资业务规范》,规定证券公司可以通过自投子公司开展企业股权投资业务;2016年,证券业协会发布《证券公司私募投资基金子公司管理规范》,之前的直投子公司面临转型要求,每家券商最多设立一家私募基金子公司,根据初步统计券商至少已设立超过60家私募基金子公司。截至2017年二季度券商直投基金规模达到3397亿元,项目退出率为25%左右,新三板是主要推出渠道,海通证券(600837,诊股)、中信证券(600030,诊股)、广发证券(000776,诊股)直投业务盈利状况相对较好。

国际业务方面,随着我国金融行业对外开放、局面资产配置的国际化需求等因素,我国券商也在不断强化国际化业务,纷纷走出去,从国际大型券商收入构成看,国际业务占比可达到10%左右,成为重要收入来源。目前,我国券商主要是通收购海外金融机构、在香港、新加坡等地设立金融机构等形式,加速资产管理业务海外布局。初步统计数据显示,已有十余家券商设立境外分支机构,这成为推动资产管理国际化业,不过现阶段各机构仍处于起步阶段,业务发展规模相对有限。

二、严监管下的券商资管业务现状

(一)券商资管业务规模增速下降

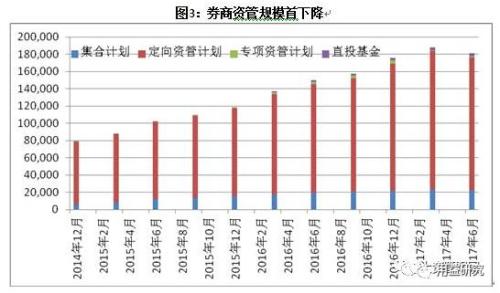

在资管行业统一监管、严格限制通道业务的大环境下,中国证券投资基金业协会的数据显示,截至2018年6月底,券商资管总规模首次下降至15万亿元以下,跌至14.9万亿元。今年前四个月,券商资管规模均稳定在16万亿元以上。5月券商资管规模首次降到16万亿元以下,达15.63万亿元,6月规模跌破15万亿元。券商资管最近一年规模缩水主要来自通道业务减少。数据显示,2017年4季度末券商定向资管计划规模14.39万亿元,相比一季度末的16.06万亿元下降1.67万亿,占券商资管规模整体缩水幅度近8成。

(二)券商资管业务收入贡献稳定

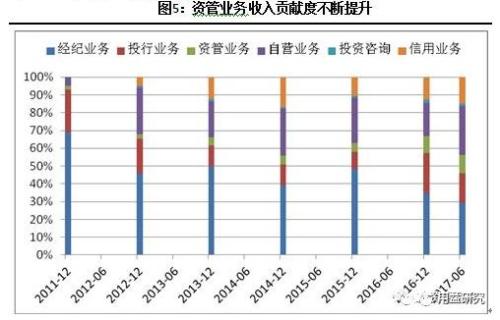

随着我国资产管理行业的蓬勃发展,资管业务收入贡献度不断提升,截至2017年6月末,资产管业务收入达到139.88亿元,同比增速为4.1%,占比已经达到9.7%,达到近年来的最高值,但是相比发达国家券商的20%左右占比仍有进一步提升的空间。各上市券商资管业务收入贡献度差别较大,其中第一创业(002797,诊股)证券、太平洋(601099,诊股)证券、广发证券占比最高,分别达到35.75%、23.78%和18.02%,显示出资管业务在整体业务中的重要性。

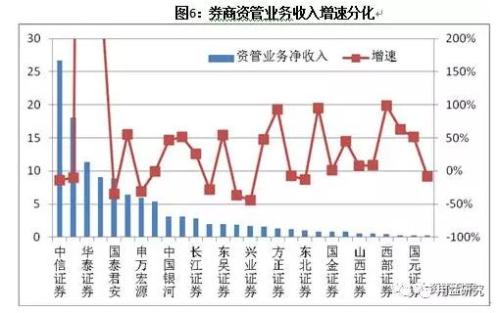

具体看,上市券商资管业净收入为118.9亿元,同比增长7%,高于行业平均水平,显示了上市公司资管业务良好的发展态势;资管业务净收入集中度较高,前五大资管业务收入券商占比达到了62.3%,资管业务收入在1亿元以下的达到了三分之一,强弱分明。从增速方面看,上市券商分化态势也较为显著,有17家上市券商资管业务收入实现增长,其中增速最快的为华泰证券(601688,诊股),增长了23.47倍,其次为海通证券,增长了2.8倍;而仍有11家上市券商资管业务净收入由明显下降,其中兴业证券(601377,诊股)、国泰君安(601211,诊股)、申万宏源(000166,诊股)降幅最大,分别为-44%、-35%和-31%,与业务规模下降、业务报酬降低等因素有较大关系。

三、券商资管差异化发展趋势

券商资管业务主动化、差异化发展趋势增强

在资管业务监管趋严以及券商资管业务竞争更加激烈的环境下,券商资管业务也在悄然发生变化:

第一是券商不断提升主动管理能力。2016年以来,资管业务监管更加严格,监管层更加强调去通道、去嵌套,这对于原有以通道业务为主的券商资管业务形成很大压制,2017年年报中各家券商均表达了要顺应监管要求和行业现实状况,逐步压缩通道业务,不断提升主动管理能力,强化投研能力和产品设计管理能力。

根据统计数据,10余家披露了主动管理规模的券商均实现了不同程度增长,其中方正证券(601901,诊股)、浙商证券(601878,诊股)、招商证券(600999,诊股)增速较快,均超过了资管业务规模整体增速,显示出良好的业务结构优化和资管业务竞争力的逐渐增强,从而实现更高的收入贡献度。

第二,创新发展不断迎合市场需求和行业发展趋势。宏观经济增速稳中有进,人民币国际化和金融市场对外开放加速,国内多层资本市场逐步形成,居民及机构财富管理需求不断上升,面对此种情况,券商也在不断适应需求端新情况,加快创新,不断丰富产品线,从供给端发力,主动适应市场和行业发展趋势。

针对人民币国际化、居民资产配置国际化的需求,银河证券、海通证券等券商继续强化国际化业务发展水平,优化国际业务布局,增强内外部联动;针对资本市场波动的现实状况以及大类资产配置需求增长的情况,上市券商也在积极开发FOF、MOM、指数联动、量化对冲等创新产品;针对金融科技发展大趋势,广发证券、东吴证券(601555,诊股)等券商都上线了针对A股和大类资产配置的智能投顾,国信证券(002736,诊股)上线大数据分析和应用平台升级版,以进一步支持投顾业务更好的开展。

第三,差异化定位,强化核心竞争力。随着券商资管去通道化的加快进行,这意味着券商资管已经由粗放的规模增长逐步向更有质量的内涵式增长模式转变,由量变向质变迈进,这就需要券商根据自身比较优势和战略定位,走差异化经营发展道理,进一步提升核心竞争力。

以中信证券为主的大型券商仍立足于大平台、综合化资管业务体系为主,而其他券商可能在细分领域发掘业务潜力,诸如第一创业证券、太平洋证券等券商打造以固定收益为何核心的资管业务发展模式,重点瞄准中小银行理财服务+债券投资的业务模式;诸如申万宏源积极深化业务转型,以上市公司为开发重点,形成了定增+综合解决方案业务模式;西南证券(600369,诊股)加强管理型、净值型产品创设,深入挖掘定制化服务需求,增强客户粘性。总体看,券商资管业务同质化问题将逐步得到解决,各家特色产品、拳头产品将更加突出。