2月中国私募基金行业研究报告

摘要 概要据私募排排网网数据中心统计,2016年以来,新发产品数量便已经达到了1793只,1--2月分别发行1162和561只。据私募排排网数据中心统计,截至2016年2月,今年以来已经有262只私募基金产品被清算退出市场,而2015年全年清算产品数量有2612只。2015年的清算产品中,股灾期间清算产品

概要

据私募排排网网数据中心统计,2016年以来,新发产品数量便已经达到了1793只,1--2月分别发行1162和561只。

据私募排排网数据中心统计,截至2016年2月,今年以来已经有262只私募基金产品被清算退出市场,而2015年全年清算产品数量有2612只。2015年的清算产品中,股灾期间清算产品最多,去年7月份333只私募产品清算迄今为止单月之最。

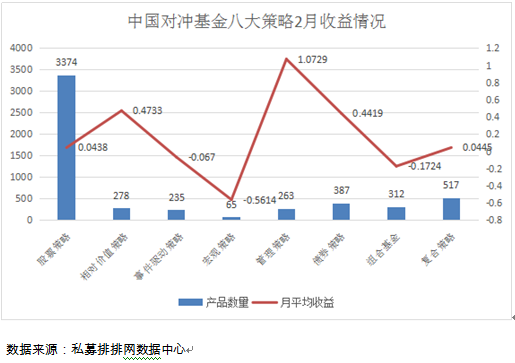

私募排排网数据中心数据显示,本月被 纳入2016年2月份排名统计的股票策略、相对价值策略、事件驱动策略、宏观策略、管理期货、债券策略、组合基金和复合策略产品数量分别有3374、278、235、65、263、387、312和517只,其月度平均收益分别为0.438%、0.473%、0.067%、-0.561%、1.073%、0.442%、-0.172%和0.045%。除了宏观策略, 组合策略外其他均在本月获得正收益,管理期货表现最佳。私募基金整体收益跑赢同期,上证指数2月区间跌幅是-1.81%,沪深300跌-2.33%。

在分类排名中,至秦1期(65.9%)、朱雀灵活阿尔法1号(10.33%)、海通海富26号(35.22%)、嘉锐一期(5.86%)、骐骏套利3号(14.52%)与固利资产趋势进取策略(56.20%)、达仁通宝3期(6.71%)、华林富贵竹11号(6.79%)、东方腾润二号(16.42%) 分别获得股票策略、相对价值策略、事件驱动策略、宏观策略、管理期货(基金组和单账户组)、债券策略、组合基金和复合策略的2月份月收益冠军。

第一部分 中国私募基金产品发行与清算

本研究报告所定义的私募基金,范围上涵盖所有投资二级市场的私募证券基金,国内除通过信托平台发行的私募基金外,通过基金专户、券商集合理财、有限合伙、专户理财等形式投资二级市场的私募基金均称为私募基金,即采用广义的私募基金概念。

据私募排排网不完全统计,截至目前,2016年国内新成立的私募基金产品为1792只,随着今年初行情逐步回暖,新成立的私募基金产品依然在持续增加。另一方面,今年以来清盘产品的数量也达到了262只,占新成立基金的14.6%。当然我们也注意到,在这些产品中有101只产品被提前清算,占到了总请算数的38.5%,这与今年来市场不断波动不无关系。

一、产品发行

1. 产品发行量概况

近几年来,我国私募基金呈现出井喷式增长,尤其是在2014年和2015年每年新产品的成立数量甚至超过了过去十年的总和。2014年,有11742只私募产品成立。2015年,新发产品数量达到24264只。2016年以来,新发产品数量便已经达到了1793只。

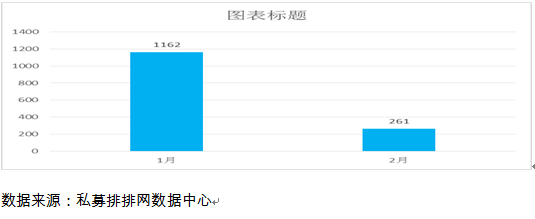

2016年1--2月分别发行1162和561只各种类型的产品。去年第二季度每个月的发行量均在2300以上,暴跌开始的6月份成立数量最多发行接近3000只产品。总体来看去年去年新发行量较多。由于股灾的打击,投资者对市场严重信心不足,产品发行量在第三季度开始进入萎缩期并延续至今。

图1:中国私募基金2016年月度发行情况

2. 二月份产品类型分布

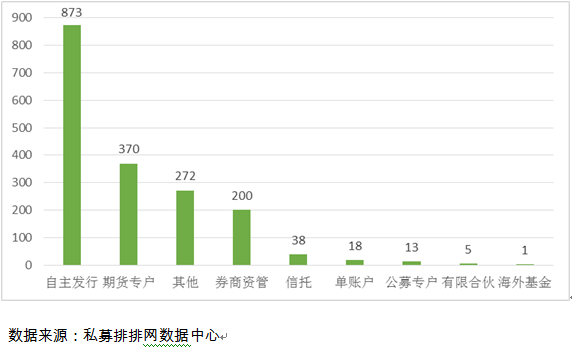

从产品类型来看,二月份自主发行产品一枝独秀,有873只,占据了本月发行产品数总量的48.7%。其次是期货专户发行了370只,券商资管、单账户、公募专户、信托、海外基金、有限合伙分别为200只、18只、13只、38只、1只、5只以及其他272只。可以明显看出,自主发行已经成为私募基金产品成立的主要方式。

图2:2016年2月发行的中国私募基金产品类型

3. 二月份产品地区分布

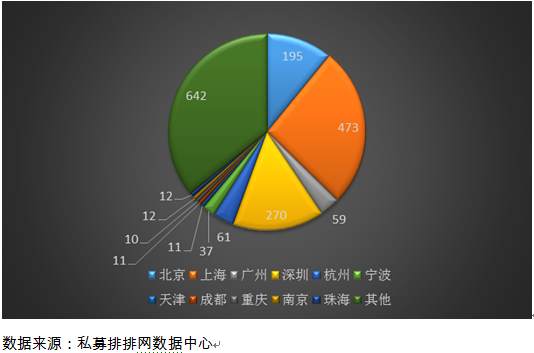

私募排排网数据显示,2016年2月份,北上广深依然是私募基金发行的主要城市,其发行数量分别为195只、473只、59只和270只。然而,本月杭州以61只发行产品数超过广州排名第四。总体来看,北京、上海、深圳、杭州和广州五城市的发行数量占据了全国的59%。

图3:2016年02月发行的中国私募基金产品区域发行数量分布图

二、产品清算

2016是特殊的一年,2016.1.1熔断机制正式实施,1月7日9时59分,沪深股市因熔断交易仅15分钟。熔断制度实施4天以来,两天因熔断提前休市,此番A股更创下了最短交易时间记录!熔断造成了助跌,制度运行的结果和推出这项制度的初衷基本背离了,证监会随后叫停了这一机制。在2015上半年迎来暴涨站上5100点上方后开始急速下跌,指数一度跌至2800点,这样短时间内的大幅下跌是前所未有的。推出熔断本是维稳市场,却造成股灾3.0,私募基金市场在经历熔断后产品的发行数量有所减缓。

据私募排排网数据中心统计,截至2016年2月,今年以来已经有262只私募基金产品被清算退出市场。

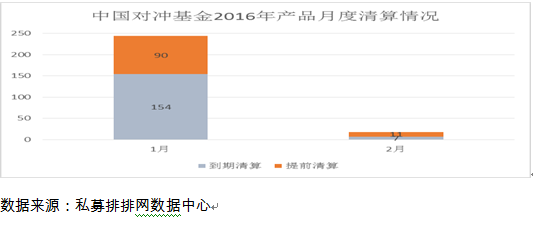

图4:中国私募基金2016年产品月度清算情况

纵观2016年1-2月份,结束运营的私募基金依然是以到期清算为主。在两个月清算的262支产品中,1月份清算占94%。2016年伊始,受市场影响,被提前清算的私募基金数量大幅增加。究其原因主要是:第一,2015年GDP增长未达到预期目标,市场对未来中国经济增速信心下降;第二,1月份“熔断”机制改革,运行了几天便喊停,但造成市场助跌和恐慌情绪蔓延;

第二部分 中国私募基金产品业绩表现

经历1月份“熔断”改革的冲击,指数大幅下跌至2700点左右,伴随着“熔断”的破产和利好政策的出台,股市在曲折中缓慢上升。而由于管理层一直在去杠杆化,使得市场面临调整时机增多。这也就不难理解为何2016年来清算的260余支基金产品中,1月份清算比例高达94%。

根据融智评级中国私募基金策略分类体系,私募基金被分为股票策略、相对价值策略、事件驱动策略、宏观策略、管理期货、债券策略、组合基金和复合策略八大策略,融智评级根据八大策略分类对私募基金的收益进行月度排名。私募排排网数据中心数据显示,本月被 纳入2016年2月份排名统计的股票策略、相对价值策略、事件驱动策略、宏观策略、管理期货、债券策略、组合基金和复合策略产品数量分别有3374、278、235、65、263、387、312和517只,其月度平均收益分别为0.044%、0.473%、-0.067%、-0.561%、1.073%、0.442%、-0.172%和0.045%。除了事件驱动策略, 宏观策略,组合基金外其他均在本月获得正收益,管理期货表现最佳。2月份收益开始回升,私募基金整体收益并跑赢同期沪深300收益的-2.33%。

图5:中国私募基金八大策略2016年2月月收益情况(不含单账户)

一、股票策略

股票策略依然是所有策略中产品数量最多的。据私募排排网数据中心不完全统计,2016年2月股票策略有3373只产品参与排名,平均收益为0.044%。其中有1508只产品获得了正收益,占比44.70%,整体收益较低,A股市场目前的不确定性可见一斑。

10月A股上扬,有超过23.64%的股票策略产品表现优异,跑赢了同期沪深300指数。这些产品中,有4只产品单月净值暴涨超过50%,12只产品净值增长超过40%,32只净值增长超过30%以及116只产品超过20%。当然,在震荡行情下,依然有私募基金产品显然没有踩准节奏。所有参与排名的产品中,中融信托-磨石1号单月下跌32.55%排名末位。

接下来,我们重点关注榜单中排名前10的产品。本月股票策略十强产品均获得超过20%的收益率,这十个产品来自于不同的投资顾问公司。值得注意的是,这10个产品大多成立于2015年7月前,可能在股市高点时候入市,恰逢股灾多数股票超跌,因此目前市场回暖也就自然成为了反弹的收益者。

至秦1期以66.0%的收益率摘下2月股票策略私募基金桂冠。该产品无论从近一个月、三个月、半年、一年来看,其收益率均大于10%。特别是近半年其收益率超过86%。一路缓慢升值,目前单位净值已提升至1.723.

然后,排名第二的佳盈二期2月的收益为48.01%。其近三个月、六个月、一年的收益率均处于-1%左右的水平。这与去年的股灾影响关系不难看出。目前其单位净值0.971。从负到排位第二,此基金上演一场逆袭的好戏。

排名第三的是泰通资产管理下的泰通财富1号,该产品目前净值为1.13,但在2月份期间45.8%的净值增长让它进入股票策略的三甲。该产品从近三个月、六个月的收益率来看均不错,一路呈现上涨趋势。而最大涨幅是2月,远超近三个月、六个月涨幅。

在榜单中排名4-10位的分别是蓝海一号(34.4%)、一可圣达1期(31.5%)、翔阳创富1号(30.1%)、融智-聚金1号(27.61%)、陕国投-鑫增长1号(26.70%)、和聚基金-财富9号(23.58%)以及新湖赋成量化4号(21.62%)。

表1:2016年2月股票策略私募基金收益前十名(不含结构化)

二、相对价值策略

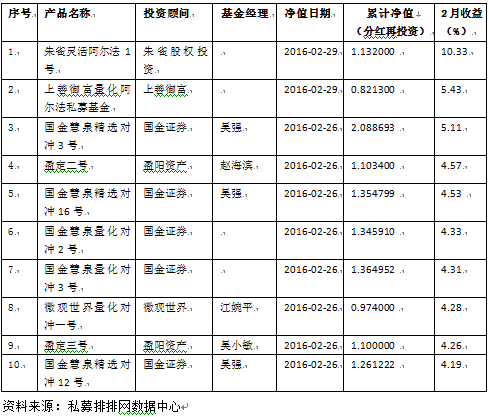

相比股票策略的表现,相对价值策略的表现要强势许多,279只产品2月份的平均收益为0.473%。相对价值策略是八大策略中与市场相关性最低的私募基金策略,在新一年的行情中呈现出相对稳定的态势。相对价值策略中最高月收益为10.33%,最低收益为-5.79%,极差并不像其他策略那么巨大。

在子策略中,私募基金经理比较倾向于股票市场中性策略,该策略占有179只产品,另外,还有35只属于套利策略以及65只复合策略。

在榜单中排名前两位的都是使用股票市场中性策略。在二月份,朱雀灵活阿尔法1号以单月10.33%的收益率获得第一名,第二上善御富量化阿尔法私募基金则以5.43%紧随其后,前一只产品在2月份净值大于1,后一只产品低于1。

国金证券是本次榜单的最大赢家,旗下5只产品进入了相对价值策略前10名,占据了半壁江山。其中,国金慧泉精选对冲3号、国金慧泉精选对冲16号分别以5.11%、4.53%的收益排名三到五位。国金慧泉量化对冲2号、国金慧泉量化对冲3号、国金慧泉精选对冲12号分列第六位、第七位和第十位。

表2:2016年2月相对价值策略私募基金收益前十名(不含结构化)

三、事件驱动策略

事件驱动策略2月份表现总体不佳。据私募排排网统计,参与排名的234只产品的平均收益为-0.067%。234只产品中,有105只在10月份的收益为正,这一比例达44.88%。所有产品中,收益最高的为35.22%,而表现最差的产品,其下跌幅度很大,为-41.57%。另外,定向增发依然是最受青睐的事件驱动子策略,有到达194个产品属于这一子策略。

从具体排名来看,前十位产品均为定向增发产品,而且它们在2月份的单月收益均在10%以上,由此可见定向增发的巨大吸引力。

排名首位的是海通海富26号,其累计净值为1.26,以35.22%的单月收益也让该成品坐上了事件驱动策略的头把交易。紧随其后的悦达善达定增基金二号、辰阳兆丰定增1号、钜派定增宝1号分别以29.75%、25.74%、21.26%囊括了第二到第四的位置。排名第五到第八的产品依次是:富氧定增1号、英大安之衡16号、国华5号、中山应增1号,这些产品的10月份的收益都在13%以上。而在第九和第十位的国金莱美药业1号和广发恒定-定增宝3号,月收益率分别为12.16%和10.80%。

当然我们也发现,券商资管是事件驱动策略(或定向增发子策略)的主要产品类型,在本次榜单中,超五成该策略产品属于券商资管产品。

表3:2016年2月事件驱动策略私募基金收益前十名(不含结构化)

四、宏观策略

众所周知,宏观策略是私募基金中较为复杂并且对经理人要求相当高的的投资策略,国外许多明星基金产品均是采用此策略。国内宏观策略私募基金在近两年才迎来发展契机,私募排排网数据显示,全部51只产品中有41只成立于2014年和2015年。

宏观策略在2月整体业绩表现较差,参与本月排名的所有产品的平均收益为-0.561%,最高收益5.86%。

嘉理资产旗下的嘉锐一期基金以5.86%的月收益拿下十月份的第一名。该基金产品单位净值2月份约为1.30。近三个月、半年的收益率也一直稳定在5%-8%左右。

排名第二的青荇宏观策略二期正在净值修复的道路上,该产品目前单位净值只有0.81,随着市场的逐步平稳,后市表现值得期待。

乐瑞资产旗下的乐瑞宏观配置在本期以3.96%的收益位列三甲,唐毅亭负责的该产品表现并未出现大起大落,即使是在股灾期间也十分平稳,回撤幅度非常小。其在2月的行情中抓住市场反弹机会将净值拉升。目前单位净值已达3.54。乐瑞资产的乐瑞宏观配置3号则以3.84位于第四。

国信金汇宝新西兰QDII、东北融升一号、东北证券融升二号、安信安银5号分列5-8位。尽管这4只产品仅获得1%-2%左右不等的收益,但在宏观策略整体表现欠佳的情况下,依然排名靠前。

其他情况,从容全天候基金1期和银河稳盈7号在第九位和第十位。

表4:2016年2月宏观策略私募基金收益前十名(不含结构化)

五、管理期货

据私募排排网不完全统计,管理期货是2月份表现最好的投资策略,共620只产品(包括普通基金和单账户)平均收益为1.208%,这也是10月份八大策略中唯一平均收益超过100%的,显然多数基金经理准确预测到市场的发展趋势。总体来看,所有参与排名的管理期货产品中,有275只产品获得正收益,占总数的45%,另外还有183只产品月收益为0。

管理期货策略产品是出现两极分化现象最明显的策略,2月份月最高收益和月最低收益均来自于单账户产品,分别为56.20%和-58.60%,极差达到了114.8%。

从子策略分类来看,共247只产品属于主观交易,平均收益为1.725%;系统化交易有223只,平均收益为1.663%;复合策略有148只,平均收益为1.279%。也就是说,2月份复合策略交易的表现并不如系统性交易,而且是各种子策略中表现最不理想的。

接下来,我们分别从基金类和单账户两个角度来看看管理期货策略私募基金的表现情况。

1.基金组

2月份管理期货基金组表现不错,263只产品的平均收益为1.073%。系统化趋势策略产品在2月份表现要优于其他策略产品,在基金组前十名独占四席。

在榜单中排名前十位的产品分别来自于骐骏投资、广州大树投资、大连富利投资、大连富利投资、青岛以太、聚圆汇金资产、骐骏投资、紫熙投资、华信万达和东航金控这十家不同的投顾。

表现最好的产品是骐骏套利3号,月收益为14.52%。该产品成立于2015年8月,稳扎稳打,在市场震荡的一段时间,表现不俗。短短几个月将净值从1.21,成为管理期货基金组的第一名。尤其值得注意的是,在榜单中排名二到八位的产品收益也不过在10%上下。

排名二到四位的依次是大树多策略量化1号、富利步步为盈6号、富利步步为盈1号,月收益分别为13.01%、11.88%、10.42%,他们的月收益均为超过10%。

表5:2016年2月管理期货私募基金收益前十名(基金组)

2. 单账户组

管理期货策略单账户组在2月份共有356只产品参与排名,平均收益-0.252%。

“固利资产趋势进取策略”在2月份高歌猛进,在本月再次拿下56.20%,该产品成立于2015年3月。这是一只主观趋势产品,由固利资产王兵掌管,截至2月底其净值已经到了12.51,并且有持续上涨的趋势。

产品武汉稳健3号在单账户组位列第二位,月收益达到了51.30%,表现也非常抢眼。该产品近三个月、半年的收益率都相当高。分别为44%、152%。其单位净值为1.34.

无忧七号在2月份取得49.6%的收益,在单账户组的产品中排名第三。该产品的表现跟前两位差距不大,在管理期货策略产品中已经属于佼佼者。

榜单中的其他产品有融汇东方专户2号、熙然2号、乐无忧八号、融犇一号、中蕴投资、乐无忧九号、旭日一号,依次排名4-10位,且所有产品的月收益都在25%以上。

表6:2015年10月管理期货私募基金收益前十名(单账户组)

六、债券策略

债券策略产品2月份整体收益不错,共385只产品参与排名,平均收益仅为0.442%。尽管有超过84%的产品在2月份取得了正收益,但收益率普遍都在1%以下,只有19产品的收益超过了1%。股市在度过去年股灾后逐步平稳,这也一定程度上对债券策略的业绩产生一定影响。另外值得关注的是,债券策略产品普遍来自也券商资管,数量达到了304只,占总体的八成有余。

从排行榜上来看,国信证券旗下的达仁通宝3期在2月获得6.71%位于榜首,紧随其后的华骐一创稳定收益债券型基金以5.75%的收益紧随其后,差距并不大。

第三到第十位依次为:齐鲁蓝石固益1号、广州红棉安心回报分级2号、中山金百灵2号、乐瑞强债5号、广州鲲鹏汇利2号、淳信路飞基金、拉曼分级1号、华融安康1号和国金慧源1号,其收益都未超过5%。

表7:2016年2月债券策略私募基金收益前十名

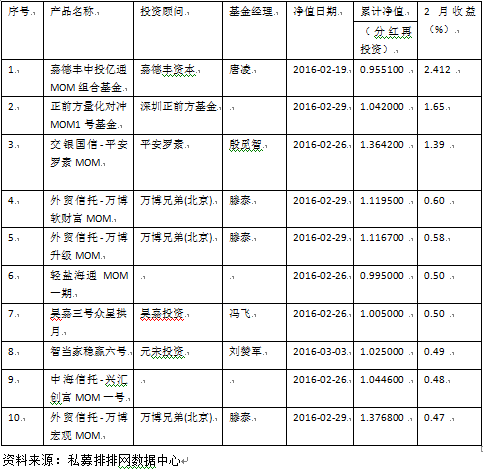

七、组合基金

组合基金产品的主要概念是大类资产配置,在近两年来受到市场的追捧。据私募排排网数据中心不完全统计,截至2016年2月底,共有309只产品参与本期排行榜,其中有超过80%的产品成立于2014年和2015年。另外,随着私募行业的发展以及政策放开,基金公司倾向于自主发行自己的组合基金产品。在所有参与排名的产品中有自主发行、券商资管、信托、公募专户、期货专户、有限合伙,它们分别有187只、67只、39只、10只、6只、2只。

随着二月份市场波动,组合基金产品的业绩也开始有所回落,2月份平均收益为-0.1724%,最高收益为6.79%,有139只产品出现负收益的情况,最低收益为-23.83%。就投资方式而言,其中279只FOF的平均收益为-0.1724%,29只MOM的平均收益为0.1044%。

排名前三位的分别是嘉德丰中投亿通MOM组合基金(2.41%)、正前方量化对冲MOM1号基金(1.66%)、交银国信-平安罗素MOM(1.40%)。这三只产品均成立于2015年5-8月份, 在股在发生之前,一入市场便净值便开始下行,截至去年10月底净值依然在1以下。2月净值开始逐渐上涨。

其余排名前十的产品收益在0.5%到1%之间,外贸信托-万博软财富MOM、外贸信托-万博升级MOM、轻盐海通MOM一期、昊嘉三号众星拱月、智当家稳赢六号、中海信托-兴汇创富MOM一号、外贸信托-万博宏观MOM,其收益分别为:0.60%、0.59%、0.51%、0.50%、0.49%、0.48%、0.47%。

表8:2016年2月组合基金策略收益前十名

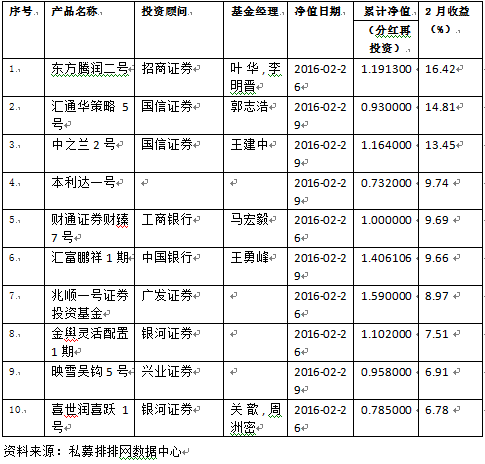

八、复合策略

据私募排排网统计,参与排名的515只复合策略产品,2月平均收益为-0.045%,跑赢同期沪深300指数-2.33%的跌幅。这是自今年以来,复合策略产品首次实现负收益,但同时也是该策略自今年以来,该策跑同期沪深300指数。

私募排排网统计了纳入统计排名的515只复合策略私募产品的正负收益情况,正收益产品共计248只,所占比例为48.20%。其中收益最高的为16.43%。排名前十的产品业绩都较好,收益在6%以上。

排名第一的是东方腾润旗下的东方腾润二号,该产品股灾以来,去年净值一度回落至1以下的低点,2月单位净值为1.19,其净值目前已经被带回到接近面值。

汇通华策略5号在2月份以14.81%的收益占据第二名的位置。该产品成立于去年年底,尽管在之前此之前表现一般,目前0.93的净值也是该产品成立以来的正常值。

排名第三和第四的是中之兰2号和本利达一号,其收益分别为13.45%、9.75%。

财通证券财臻7号以月收益9.70%取得第五名,一路稳扎稳打,几乎没有出现回撤,净值一路增长。

汇富鹏祥1期(9.67%)、兆顺一号证券投资基金(8.98%)、金舆灵活配置1期(7.51%)、映雪吴钩5号(6.92%)和喜世润喜跃1号(6.79%)分列6-10位。

表9:2016年2月复合策略私募基金收益前十名

公司简介

深圳市融智投资顾问有限责任公司(以下称“融智”),是中国最权威、最具公信力的私募基金数据信息服务提供商。公司成立于2004年,一直专注于中国私募基金的评级研究,以及为合格的私募基金投资者(包括个人和机构)提供投资顾问服务。融智私募基金数据库作为为私募基金投资者提供的最全面的数据资源,目前已经覆盖全国5000只以上私募基金,900多家私募基金公司,以及700多位私募基金经理的详细信息。2006年起,融智研究中心就开始构建中国的私募基金评级体系,为投资者提供客观的投资参考。私募基金指数为行业提供最准确的私募基金业绩参考依据。私募基金策略分类体系,已经成为国内私募基金业绩比较的行业标准。融智同时也提供资产管理服务,以海外FOHF的模式为投资者提供优选的私募基金组合。

ShenZhenRongzhi Investment Consultant Co. Ltd (Rongzhi)is a leading hedge fund data provider in China. Established in 2004 and since then, Rongzhidelicates to offer hedge fund rating, and provide investment consultant service to qualified hedge fund investors (individuals and institutions). Rongzhi hedge fund database, the most comprehensive resource available for investors, includes detail information about nearly 5,000 hedge funds, 900 hedge fund companies, and 700 hedge fund managers. Rongzhi has developed the industry ‘s most authoritative hedge fund classification system, rating system, and hedge fund index, for relative performance measurement, peer group analysis, and benchmarking as industry standard in China. We also offer asset management service like FOHFs.

私募排排网是融智公司旗下品牌,从2009年上线运行至今,已成为业内最受认可的私募基金第一门户网站,它搭建起了私募基金行业与投资者的沟通桥梁。网站目前涵盖了私募基金资讯、中国私募基金数据、私募基金评级与排行以及独家研究等内容。网站按月定期发布中国最全面最具深度的私募基金行业研究报告。网站同时为合格投资者提供私募基金投资顾问服务。作为主办方,私募排排网到目前为止成功举办了七届中国私募基金高峰论坛和两届私募基金年会。每年邀请私募基金经理与投资者共聚,探讨私募基金行业发展问题、趋势,为投资者提供更多投资思路。

SIMUWANG (www.simuwang.com), who is the company-owned brand of Rongzhi, launched in 2009, has become the most recognized hedge fund portal site in the industry. The website is now worked as the bridge between hedge fund and investors. SIMUWANG offers hedge fund news and data, allowing subscribers to search funds and sort by performance, type, strategy, manager and other criteria. SIMUWANG provides exclusive research services to hedge fund industry, and China hedge fund industry report is the widely distributed monthly source of in-depth and comprehensive information on the hedge fund industry. SIMUWANG also offers hedge fund investment consulting services for investors. SIMUWANG has already organized the China hedge fund summit forum in Shenzhen for 7 times and successfully held the second Hedge Fund Annual Meeting in 2013. We invite the hedge fund managers and investors gathering together to debate the issues such as the problems, trend and investment direction of China hedge fund industry. This forum attracted about one thousand managers and investors each year.