2015年令对冲基金“马失前蹄”的交易汇总

摘要 首先来看一组源于对冲基金研究公司(HFR)的数据:2015年年初至今,对冲基金业平均投资回报为-3.72%,同期标普500指数下跌2.59%,对冲基金再度跑输标普指数。然而,更为严重的是自08年金融危机以来对冲基金还从未初年今年这般的倒闭潮,过去3个月遭到清算的对冲基金数量从200家攀升至257家,

首先来看一组源于对冲基金研究公司(HFR)的数据:2015年年初至今,对冲基金业平均投资回报为-3.72%,同期标普500指数下跌2.59%,对冲基金再度跑输标普指数。

然而,更为严重的是自08年金融危机以来对冲基金还从未初年今年这般的倒闭潮,过去3个月遭到清算的对冲基金数量从200家攀升至257家,前9个月的总量增至674家,去年同期为661家。

与此同时,对冲基金资管规模也大幅缩水,短短三个月间减少了950亿美元,为2008年第四季度以来的最大规模,目前为2.87万亿美元。

那么,2015年对冲基金为何表现如此惨淡呢?咨询公司Novus Partners Inc.首席研究官Stan Altshuller就总结了2015年那些令对冲基金陷入万劫不复之地的金融交易,中金网将其中总结归纳如下:

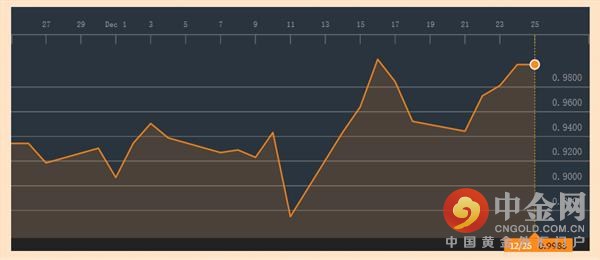

1、做多美元、做空美国国债收益率(基于美联储加息预期)

最终结果可从下图走势中揣测:

2、对宏观经济事件(这些事件的趋势并未持续下去)进行大规模押注导致部分对冲基金最终清盘。

这些宏观经济事件包括中国经济增速放缓,全球需求增速放缓。

3、在石油等大宗商品价格大幅下跌之际,对能源业的错误押注导致一些对冲基金马失前蹄。

比如Cheniere、SunEdison 、Oasis Petroleum等。

4、高收益公司债猛烈的抛售潮令一些对冲基金受到冲击。

美国Third Avenue Management本月初就关闭了旗下资产规模近8亿美元的高收益债券基金,并暂停赎回。

5、蜂拥做多或做空医疗健康股、工业和技术类股票,这使得一些对冲基金业绩受损。

其中就包括Valeant股票、Community Health Systems股票和Sanofi股票。

中金网此前报道,由于持有的Valeant今年在药价监管丑闻上暴跌31%,对冲基金巨头阿克曼(Bill Ackman)执掌的潘兴广场资本(Pershing Square Capital)今年累计回报率为-21.2%,潘兴广场资本曾以32.8%的年收益率荣登2014年全球百家大型对冲基金年度排行榜榜首。

同类型消费类股票则包括Loral Space和Sears,而能源类股票则有Cheniere、SunEdison。

其中,SunEdison股价今年来跌幅超过83%,“雷曼猎手”艾因霍恩(David Einhorn)创办的绿光资本(Greenlight Capital)就因错误押注该股而使得今年的亏损幅度达到20.6%。要知道绿光资本自1996年成立以来的近二十年在华尔街享有盛名,年均收益率高达20%,这么多年只在金融危机的2008年亏过。