险企主配置对象仍为固收 七成委托关联方资管机构投资

摘要 保险公司、保险资管机构以及业外受托机构作为巨额保险资金的“掌舵者”,它们的一举一动,尤其是投资动向,一直都受到资本市场的关注。银保监会发布的数据显示,截至2018年末,保险资金运用余额为164088.38亿元,较年初增长9.97%。那么,保险公司资产配置情况如何,有哪些投资模式?保险资管机构的管理资

保险公司、保险资管机构以及业外受托机构作为巨额保险资金的“掌舵者”,它们的一举一动,尤其是投资动向,一直都受到资本市场的关注。

银保监会发布的数据显示,截至2018年末,保险资金运用余额为164088.38亿元,较年初增长9.97%。

那么,保险公司资产配置情况如何,有哪些投资模式?保险资管机构的管理资产规模有多大,资金来源有哪些?业外受托机构的具体配置结构怎样,规模又有何变化?

中国保险资产管理业协会近日发布的最新调研结果,将这些问题悉数解答,221家保险机构的资金运用情况也逐一揭开面纱。

保险公司:资产配置以固收类为主,股票和公募基金合计超一成

中国保险资产管理业协会发布的《2018-2019保险资产管理业调研报告》,首度详细披露190家保险公司和31家保险资管机构的最新调研数据。(注:调研数据均截至2018年12月31日)

总体看来,保险公司投资职能在逐渐加强。投资部门履行战略和战术资产配置职能的比例均明显上升,其中战略资产配置职能比例从2018年一季度的82%上升至2018年末的91%;战术资产配置职能比例从2018年一季度的63%上升至2018年末的81%。

163家公司成立了专业的投资管理职能部门或中心。保险公司投资管理部共3156名人才,平均每家17人,其中寿险公司投资部平均人数最多,为26人,再保险机构投资部平均人数最少,仅5人。

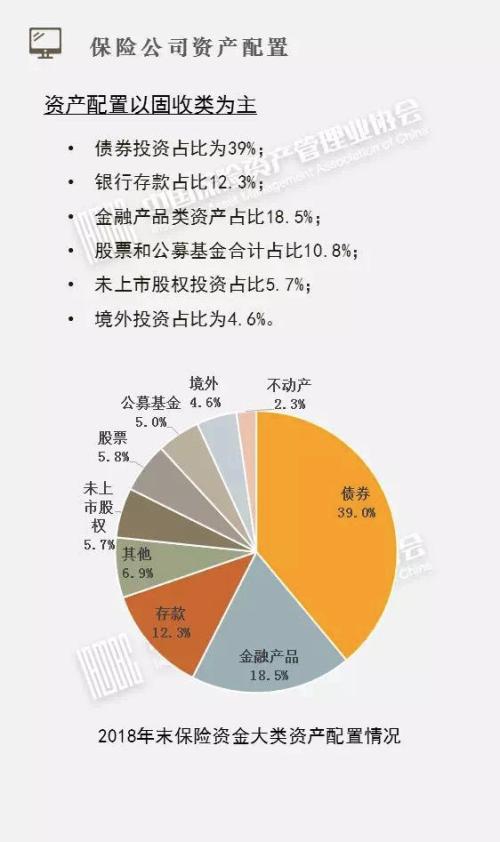

在资产配置方面,保险公司仍然以固收类为主。具体看来,债券投资占比39%;银行存款占比12.3%;金融产品类资产占比18.5%;股票和公募基金合计占比10.8%;未上市股权投资占比5.7%;境外投资占比4.6%。

在投资模式方面,调研显示,保险资金投资管理模式包括委托投资(占比76%)和自主投资(占比24%)。委托投资包括委托关联方保险资管(占比72%)和委托外部管理人(占比4%);委托外部管理人又包括委托非关联方保险资管(占比1%)和委托业外管理人(占比3%)。自主投资包括直接购买保险资管产品、投资公募基金、信托、私募股权基金及其他资产等。

总体来说,保险公司投资已形成五大格局。其中,自主投资与委外投资(指委托非关联方保险资管或委托业外管理人)是保险公司选择最多的投资模式组合,共有71家公司选择这类组合;44家公司选择全部自主投资;29家公司选择全部委托模式;21家公司选择自主投资+委托关联方保险资管机构模式;20家公司选择自主投资+委托关联方+委外模式。(注:委外包括委托业外管理人、委托非关联方保险资管机构)

保险资管机构:管理规模15.56万亿元,系统内险资占近八成

整体看来,保险资管机构历年来管理资产的总规模在稳步增长。

截至2018年末,保险资产管理机构总资产管理规模15.56万亿元,2018年规模增长率10.02%。

保险资管机构的管理资金来源多种多样,其中管理系统内保险资金占比77.14%;管理第三方保险资金占比6.39%;管理银行资金占比3.53%;管理养老金及企业年金占比6.6%;管理其他资金占比6.34%。

值得注意的是,保险资管机构管理的养老金及企业年金同比增长32%,管理的其他资金同比增长67.88%,成为增长率最高的两类资金。

另外,保险资管机构可以开展受托专户业务、资管产品业务、财务顾问业务、公募基金业务,以及通过下设机构开展私募股权基金业务。

其中,专户业务是其最主要的业务模式,2018年末较2017年增长10.17%;组合类产品包括固收类、权益类、另类型、混合型以及单一型五类;另类产品包括基础设施债权投资计划、不动产债权投资计划、股权投资计划以及资产支持计划,2018年同比增长5.57%。

业外管理人:主要开展股票和债券投资

实际上,除了保险资管机构,保险公司也会选择业外管理人管理保险资金。业外管理人是指取得受托管理保险资金资格的公募基金公司、证券及证券资管公司。

调研显示,2018年末,取得受托管理保险资金资格的公募基金、证券及证券资管合计120家,其中约半数已开展受托险资业务;2018年末,39家境外管理人管理保险资金,开展境外资产配置。

从配置结构来看,业外管理人受托管理保险资金主要开展债券(占比55%)和股票(占比27%)投资。另外,境外资产占比13%,公募基金占比3%。

从受托规模来看,基金公司受托规模最大,截至2018年末,基金公司受托险资规模2638亿元,证券及子公司受托规模522亿元。

此外,66%的保险公司已投资信托产品,32%的保险公司已投资私募股权基金(不含保险系私募股权基金),23%的保险公司已投资保险系私募股权基金。截至2018年末,保险公司已与206家私募基金管理人开展合作。

同时,有21家保险资管机构管理了银行资金,12家保险资管机构管理银行资金超过100亿元。

调研还显示,保险资产管理行业当前呈现五大发展趋势:一是加强专业人才队伍建设;二是加强职能建设,提升资产负债管理和资产配置能力;三是加强受托管理第三方资金业务;四是重点发展产品创设能力和养老金管理能力;五是加大委外力度。