近九成新经济企业上市后股价坐滑梯 PE谋求转型

摘要 张国锋/制表官兵/制图证券时报记者张国锋企业上市破发越来越成为一个普遍现象,而对于PE(私募股权)机构而言,过去上市退出就能大赚一笔的美好时光也似乎正在远离。证券时报.创业资本汇记者统计发现,2018年以来,国内共有46家新经济企业在美股或港股上市,其中2018年33家;截至目前,2019年共有13

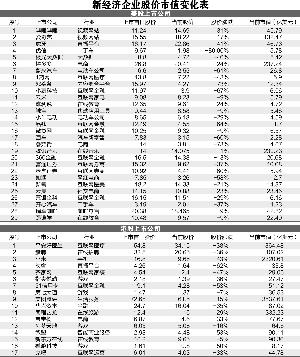

张国锋/制表官兵/制图

证券时报记者张国锋

企业上市破发越来越成为一个普遍现象,而对于PE(私募股权)机构而言,过去上市退出就能大赚一笔的美好时光也似乎正在远离。

证券时报.创业资本汇记者统计发现,2018年以来,国内共有46家新经济企业在美股或港股上市,其中2018年33家;截至目前,2019年共有13家。截至6月13日,相比上市首日收盘价,这46家上市的新经济企业中,有40家股价下跌,占比高达87%。

“这种现象,尤其对于专注投资于企业中后期的PE机构而言影响比较大,过去在企业IPO之前投进去就能赚钱的好日子已经一去不复返了。”一名投资人在接受证券时报.创业资本汇记者采访时如是说。

最大跌幅近80%

在统计中,证券时报.创业资本汇记者发现,在股价下跌的新经济企业当中,有12家股价跌幅超过50%。其中,优信二手车股价跌幅最大,接近80%;趣头条和蘑菇街紧随其后,跌幅均达到73%,市值蒸发了2/3。包括蔚来汽车、映客等一级市场的明星企业,跌幅也超过了50%。

相比之下,截至6月13日,股价上涨的公司仅有6家,分别是哔哩哔哩、爱奇艺、虎牙、腾讯音乐、同程艺龙和微盟。其中,微盟、虎牙和哔哩哔哩分别以53%、41%和31%的涨幅领跑这46家新经济企业。

“上市后股价的走势其实和首发价格有很大的关系。”基岩资本副总裁杜坤日前接受证券时报.创业资本汇记者采访时表示,如果首发价格定价过高,随着时间的推移,价格必然向价值靠近,股价出现下跌也是正常的市场反应。

架桥资本副总经理、投资总监徐可瑞认为,在近两年登陆美股或港股的46家新经济企业当中,绝大部分都属于模式创新企业,在前几年市场跟风、充斥泡沫的情况下,这些企业在一级市场备受“宠爱”。因此,在当前市场比较理性的情况下,这些企业也开始回归到能够反映自身企业价值的“正常价格”。

“一个新的经济模式出来后,必然会经历泡沫到理性的反复过程,但最终企业价值还是会回归理性,股价终究也会反映企业的真实价值。这个现象更加验证了,技术创新才是未来,模式创新只是很好看的一幅画。”徐可瑞说。

道格资本总裁刘辉则从宏观和微观两个层面来看待这个现象。宏观方面,刘辉认为,目前国内资本市场估值正在下移,国际资本市场波动加大,加上国内资金面收紧,导致资金更愿意投资相对安全的领域。

微观方面,他认为,许多新经济公司在一级市场融资时都给投资人描绘了一副美好的前景,但上市之后却未能达到预期;加上前一段时间所谓的新经济企业标的不再是那么稀缺,资本市场的情绪也没有以前那么高涨,这些因素都导致了新经济企业在二级市场表现不尽如人意。

PE行业

赚钱方式剧变

受累于股价表现,部分在中后期介入上述企业投资的PE机构,正在遭受“亏损”。

在过去,除非发生股灾,在人们的刻板印象中,只要企业实现IPO,投资机构就必然能赚钱。但随着企业上市后破发的现象频发,这个“美好愿景”也正在逐渐破灭。

徐可瑞表示,在现阶段,投资者不断成熟、资本市场制度不断完善,让部分在一级市场带着“泡沫估值”上市的企业频频遭到了“破发”的暴击。即便是近两年在A股上市的部分带有新经济企业色彩的企业。徐可瑞认为,这些企业从配售阶段开始至今,投进去的PE机构都仍是亏损状态。

在这样的的状况下,徐可瑞表示,PE机构可能会产生“避险心理”,在选择项目的过程中会更加理性看待企业的估值。但他同时认为,这是一个好现象,会推动PE行业甚至整个风险投资行业不断自我革新、聚焦和自我完善。

而二级市场的反应,会相应地传导到一级市场上。杜坤表示,对于PE机构而言,后期的投资退出和投资回报率是非常重要的。在二级市场表现不佳的情况下,一级市场的高估值也会出现松动,整个一级市场会有一个资产重估的过程。投资机构变得更加务实,“PPT”融资走不通了。

与此同时,由于二级市场带来的一级市场估值下移,在刘辉看来,当前也是PE投资的好时机。他认为,现在很多项目的价格有所下滑,他们也了解到在当前的状况下,能先融到资、保证自己的存活是最重要的事情,这种时候反而是PE机构可以“趁低吸纳”的好机会。

PE机构谋求转型

在当前上市后破发现象频发的情况下,PE机构又该如何提升自己的风险把控能力?几位受访者认为,提升自身的投资能力和项目鉴别能力,无疑是当前最关键的环节。

杜坤表示,投资机构要想降低风险,就要做到对公司估值有清晰的认知。要想不亏钱甚至多赚钱,入股的价格就极其重要。在市场火热估值炒上天的时候就不能跟风,在市场低迷估值合适的情况下就要敢于出手。对于公司估值的把握很大程度上决定了投资机构的成败。

刘辉强调,对于国内投资者而言,还是需要关注企业自身的运营能力、获取现金流的能力,对于纯烧钱的企业要非常谨慎,过去靠烧钱维持高估值的做法在现在已经难以持续。

徐可瑞也认为,作为投资者而言,还是要发现企业的本质价值和成长性;PE机构则不能抱有“上市了就不管”的心态,而是要抱着帮助企业实现他们的产业梦想,在推动企业上市后让他们成长为世界性的民族品牌。

“从以前‘全民PE’时代开始,到现在每一年整个行业都在进行洗牌,把一些没有专业能力和边界的PE机构淘汰出去。”徐可瑞预测,PE行业将会更倾向于细分行业,行业内的机构会越来越在自己的能力圈内做小、做精,形成自己的独特优势,走专业化的路径。

而在这些转型的过程中,可以看到的是,部分PE机构已经逐渐将投资阶段往前迁移。杜坤认为,这主要是因为一二级市场的估值差在近几年的确在缩小,这对于一级市场投资机构的投资能力比以前提出了更高的要求。此外科创板的推出和正式落地也为一级市场的退出提供了新的方向。

徐可瑞也表示,在投资中,真正需要帮助的企业大多是早期企业,到了后期PE投资的时候更多是起到扩大再生产的作用。