清和投资:流动性退潮来袭 6种能够决定你沉浮的泳姿

摘要 作者:清和学院研究中心信用扩张的周期下,资产价格水涨船高,企业和居民的杠杆率不断提升,每年两位数的投资收益对大多数人来说似乎都不在话下。但流动性宴席往往是很难持久的,当债务扩张的速度大大超出了盈利能力以及生产效率的提升,一旦信用环境变化,过度的风险暴露在瞬间就可能酿成灾难性的后果。这一点,个人投资者

作者:清和学院研究中心

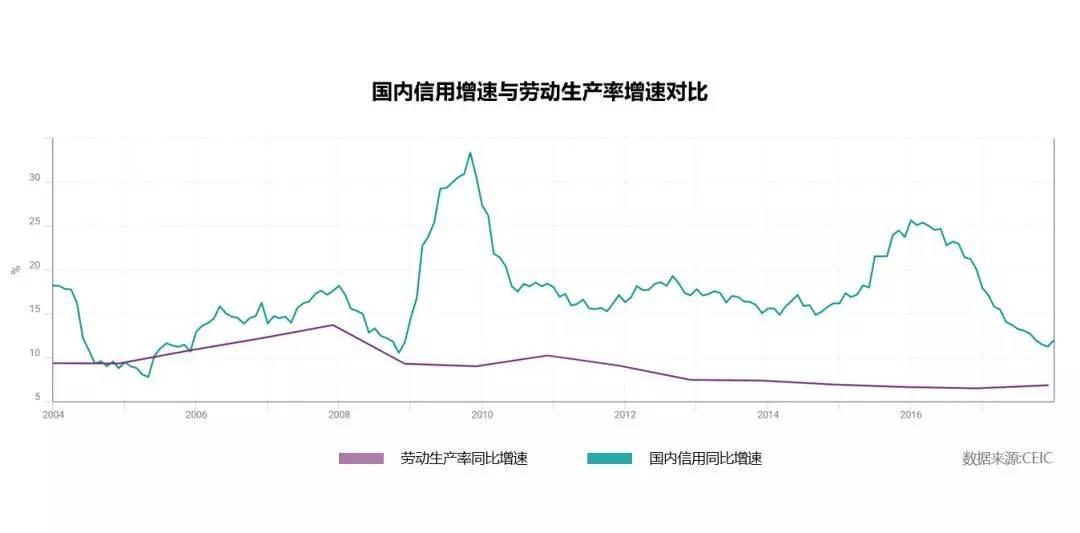

信用扩张的周期下,资产价格水涨船高,企业和居民的杠杆率不断提升,每年两位数的投资收益对大多数人来说似乎都不在话下。但流动性宴席往往是很难持久的,当债务扩张的速度大大超出了盈利能力以及生产效率的提升,一旦信用环境变化,过度的风险暴露在瞬间就可能酿成灾难性的后果。

这一点,个人投资者的体会要比机构投资者深切得多。根据中债登统计,截至9月中旬,今年出现违约的债券数量为55支,规模约为570亿元,已经创下历史新高;而据艾媒咨询的统计,同期出现跑路或提现困难问题的互金平台超过850家,涉案金额超过8000亿元(注:互金市场缺乏权威统计,第三方数据仅作参考)。

下行周期中,信用市场底层风险的集中爆发其实并不意外。但不幸的是,在这个鱼龙混杂的市场里踩雷的很多个人投资者缺少足够的风险承受能力;而无论是股市中的韭菜还是爆雷潮中的灾民,他们当前的遭遇都是这个群体整体真正走向理性和成熟前所付出的代价。

正如危机往往能催生伟大的企业一样,宏观环境的转变也是驱动个人投资者进步的重要动力。基于目前的经济形势和市场情况,清和学院研究中心梳理了以下6点建议,希望能在这个转折时期,为困惑中的个人投资者提供一些参考。

一、去杠杆与“加杠杆”并行

政府在推进供给侧改革、清理影子银行,企业部门在回归主业、降低负债率;在这样的环境里,个人投资者也要审视自身的杠杆水平与未来偿债能力是否相符。在资产价格承压、整体信贷增速放缓的背景下,个人投资者的信用额度也难免受到挤压,此时如果仍在投资活动中过度使用杠杆,遭遇流动性问题的风险将会极大增加。

但杠杆本身是一种中性的金融手段,“好坏”与否要取决于主体的信用价值和使用方向。在上升周期里,“好杠杆”可以带动经济增速,增加个人收入,但在下行周期中仍然能够被利用的好杠杆则很少,比如用以对冲风险的具有杠杆效应的金融衍生品和杠杆效果较好的保险产品。

下行周期中加入“好杠杆”的目的并非加速扩张,而是防范极端风险;短期来看,“好杠杆”意味着现金流上更大的负担,但在条件允许的情况下,利用“好杠杆”弥补短板的方式是值得投资者认真考虑的。

二、将税务规划提上日程

此前的创投基金税务风波使行业和LP惊出一身冷汗,但从根本上来看,税务规划能力的缺失是个人投资者普遍存在的问题,且到了亟待解决的阶段。

“人生唯有死亡和赋税不可避免”的名言300年前就已经出现,而从历史经验上看,下行周期往往是社会财富再分配发生概率较高的阶段。税收作为政府调节各社会部门收入的重要工具,经常会和货币供给、财政支出、债务置换等手段互相配合。

因此,对发达国家投资者来说,除了风险与收益,税收也是决策过程中最重要的考虑因素;税收甚至可以成为区分一类金融产品或一个资产类别的核心元素。相比之下,国内法律环境和执行层面的相对落后尚未督促广大投资者建立起足够规范的税务规划体系;但随着制度和技术条件更加完善,投资者在税务筹划方面必将付出更多关注和精力。合法合规的税务安排,越早做越好。

三、由成长性偏好向现金流偏好转变

信用扩张的周期中,资产价格可以脱离基本面快速上涨;在极度非理性的时期,泡沫也会披上成长性投资的外衣。

这期间最直观的市场现象便是对各种概念和题材的炒作,不论一级或者二级市场,总有各种“风口”在不停更迭。“风口”本无罪,因为“风”的原意是中长期的趋势;但被扭曲后的“风”则指的是流动性的泛滥。盲目进入这些风口的投资者,一旦风停,只能收获一地鸡毛。

真正的成长性机会对今天的个人投资者来说是极为稀缺的,且识别成本极高。更容易看清楚的,是现金流量表和短期财务预测,这点对权益投资和债权投资都非常重要。下行周期中市场风险偏好的收缩,会使现金流对权益资产定价的影响增强; 而现金流对短期债权资产的安全则更是至关重要的。对成长性机会的关注可以保持,但不要忘了现金流才是王道。

四、看清投资逻辑和底层资产

流动性大潮会庇护太多裸泳的人。即便不是庞氏骗局,一场资金池和通道搭建起来的游戏也可能会因为风险扭曲和期限错配而危机四伏。

对于很难穿透到底层资产的金融产品,投资者往往将隐性担保和“信仰”维系的刚兑作为决策的依据。但是,当维权微信群越来越多、登门讨债都无法占据新闻头条的时候,投资者必须转变对投资回报来源的认识――任何回报都是投资逻辑的产物,清晰的逻辑对应清晰的资产,这将是未来资管新规全面实施后对金融产品的基本要求。

对于生产、销售产品的机构,股东背景只是参考依据之一;专业的机构,一定对所投领域和企业有深刻的认识,在风险控制方面有丰富的经验。能把投资逻辑和资产情况都清清楚楚摆在你面前,这才是建立信任的基础。

五、关注阶段性机会

市场好的时候,似乎人人都在赚钱,但投资的关键不在于撞上牛市,而是懂得根据当前的环境选择资产。只有具备这种能力,才能保证收益的稳定、给复利发挥其功效的时间。

对聪明的钱来说,流动性收缩会集中催生两种机会。一是不良资产,即原持有者由于种种原因被迫处置的一些资产,它既可以是优秀企业股权,也可以是坏账;不良资产收益的主要来源是价格与内在价值之差。二是特定行业部分融资需求的外溢,即因政策或市场原因导致原有渠道的收缩,而企业需要新的流动性补充方式;这类机会收益的主要来源是未来现金流,也即企业未来制造现金流的能力。

真正的投资家可能提前从牛市退出,但绝不会错过此类特殊资产的机会。当然,在此逻辑下,投资决策的核心还要回到上一条:对底层资产的认知和把握。

六、切忌盲目抄底股市

不可否认的是,抄底这个动作具有巨大的诱惑力,但其危险之处在于抄在了下行的山腰。

从诸多整体指标来看,A股确实处在相对的低位,但这并不意味着所有个股的估值都在合理的区间。熊市中资本往往会向安全边际较高的股票集中,要慧眼识珠选取真正被低估的企业绝非易事。毕竟能够战胜大盘的专业投资者也不过凤毛麟角,而散户的逐渐边缘化,从外部经验来看将是大概率事件。

和判断底部同样难的是对投资心态的把握。以10年甚至20年的跨度来看,长期持有A股的收益并不差,但散户的亏损往往发生在数月甚至数周之内的波动之中。A股2017年的换手率高达197%,雄冠全球主要市场(美国为116%,日本92%,香港43%),而要靠择时取得稳定回报,没有多年潜心修为做基础,恐怕只能是一种美好的期许。预测股市很难,预测自己的能力和心态则是所有投资者的必修课。