顶级量化私募解读:这一年为何趋势跟踪CTA史上最难赚钱的一年?

摘要 最难赚钱的一年中国领先的量化私募易善资产为你解读:自2016年11月到2017年11月为什么是趋势跟踪CTA历史上最难赚钱的一年?为何后市存在较大机会?对于自2016年11月到2017年11月为什么是趋势跟踪CTA历史上最难赚钱的一年?为何后市存在较大机会?易善资产认为:1.2016年11月以来恰逢

最难赚钱的一年

中国领先的量化私募易善资产为你解读:自2016年11月到2017年11月为什么是趋势跟踪CTA历史上最难赚钱的一年?为何后市存在较大机会?

对于自2016年11月到2017年11月为什么是趋势跟踪CTA历史上最难赚钱的一年?为何后市存在较大机会?

易善资产认为:

1. 2016年11月以来恰逢一系列政治经济事件(例如特朗普上台、美国经济政策的不确定性、中美央行行长同时换届、国内银行风险的一次性出清、国内供给侧改革持续推进等等),国内商品市场持续了近一年的宽幅震荡局面,这是10年一遇的极端行情,受此影响,CTA策略也遭受了一定程度的回撤;

2. 国内商品市场的四大板块中,贵金属、农产品、工业品均维持了近一年的无趋势行情,有色金属也仅有微弱的趋势,但是长达一年的市场低波动状态也为后市波动率的大概率回复和CTA策略的突出表现埋下伏笔;

3. 即便海外CTA主要机构今年普遍出现回撤,但是海外CTA策略今年反而出现大幅净申购现象,这说明国内外市场投资者的成熟度相差悬殊,成熟投资者仍然看好CTA策略在长期的表现。

今年9月底至今,商品期货市场出现了历史上最剧烈的一波持续震荡,如果只看商品市场整体指数,还没有太直观的感觉,但实际上所有品种的各个周期都在反复剧烈震荡,其幅度之大、频率之高,在历史上都是极为罕见的。

以市场中成交最活跃的螺纹钢期货主力合约为例,我们可以从下图中看到:经历了此前近3个月上涨趋势后,螺纹钢期货价格在9月突然反转,并紧接着在10月进入了完全没有趋势的剧烈震荡行情。螺纹钢的走势实际上是这段时间商品市场极端复杂行情的一个缩影。

其实从去年双十一至今接近整整一年的时间内,商品市场都处于剧烈震荡的行情中,因此,这段时间是量化趋势CTA策略所能遭遇的最困难的行情,除了今年7、8月份短暂的多头趋势行情外,其余时间段都很难盈利。

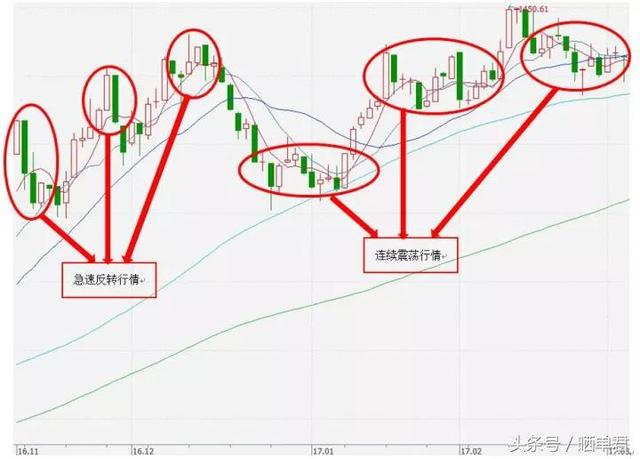

下图是南华商品指数自去年11月11日以来至今的日K线图;为便于说明,这里将这段区间细分为2016年11月至2017年2月、2017年3月至2017年5月、2017年6月至2017年8月以及2017年9月至今4段子区间进行详细分析。

1. 2016年11月至2017年2月

自从去年双十一夜盘的巨幅震荡之后,商品期货市场就开始进入一个极端复杂的周期:连续震荡和急速反转行情接连出现,反转行情往往将此前的上涨幅度完全吐回,而震荡行情的持续周期又经常性地达到两周甚至更长时间。但是从中长周期角度来看,这一阶段仍然可以看作此前多头趋势行情的持续,因此易善CTA在此期间还是创了净值新高。

2. 2017年3月至2017年5月

从长周期角度来看,商品市场在此期间逆转了此前持续近半年的多头趋势,转为空头。理论上,在趋势行情反转的初期,由于趋势跟踪策略需要时间调整仓位以适应新的市场趋势,因此往往会遭受一定程度的净值回撤,但是只要调整到位,跟上新的市场趋势,此后就会在新趋势行情中步入正轨;但是为什么在2017年3月-5月看似持续下跌的“趋势”行情中,几乎所有的趋势跟踪策略仍然遭受了大幅亏损和回撤呢?

这是因为,从中短周期角度来看,这一波下跌行情并不顺畅,反而屡屡出现震荡-偏多-急速反转下跌-震荡-…如此循环往复的情形,而这正是趋势跟踪策略最艰难的行情:对于趋势跟踪策略来说,震荡行情已经是比较难以应对的局面,而震荡加上反转无疑更加雪上加霜,经常是刚刚将持仓头寸调整到适合此前行情的位置,又被一波急速变化的行情完全打乱节奏——今年绝大多数CTA策略的持续时间较长且幅度较大的一次净值回撤就出现在这一阶段。

3. 2017年6月至2017年8月

今年6月至8月的行情可以说是自去年11月以来持续震荡行情中走的最顺畅的一段趋势行情;在此期间,易善CTA策略充分展示了国内一流趋势跟踪策略的优势,完全抓住了这一波多头趋势,产品净值也都大幅回升。

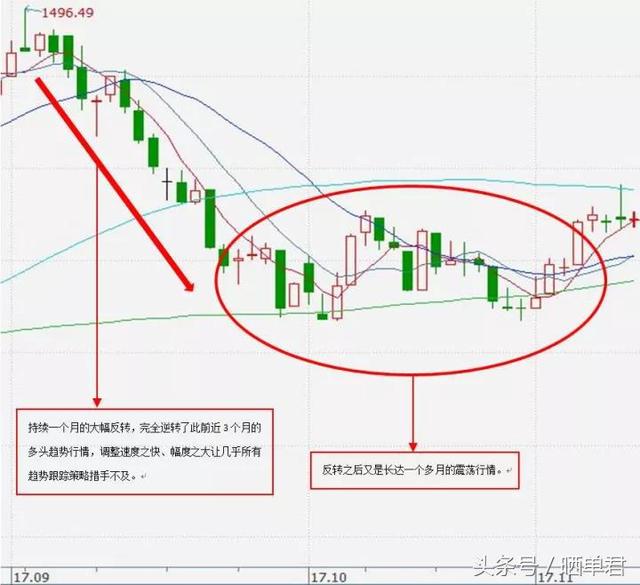

4. 2017年9月至今

9月以来,商品市场首先经历了一轮突然的反转,其调整速度之快、幅度之大,让几乎所有趋势跟踪策略都措手不及:仅仅一个月时间,南华商品指数就跌回到7月中旬的水平,尤其是以黑色系为首的投机氛围较重的品种更是持续出现暴跌:焦煤期货主力合约价格在9月单月的下跌幅度甚至接近20%。

此次反转完全扭转了此前持续3个月的多头趋势;但是当策略调整至偏空头寸以跟随当前市场趋势时,市场却又开始了长达一个多月的宽幅震荡行情,导致策略净值又一次遭受打击。

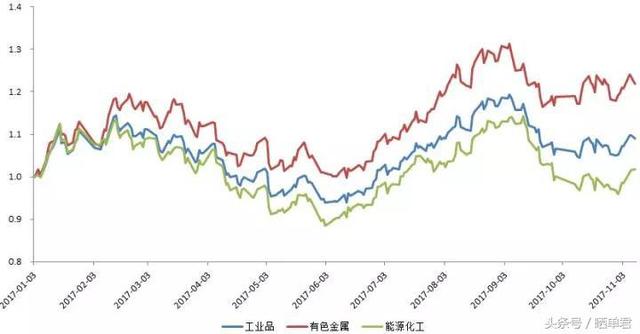

此外还需要指出的是,自去年11月的持续宽幅震荡行情以来,商品市场各个板块、品种的走势体现出极高的一致性(见下图)。除了受基本面和消息面影响较大的农产品和贵金属板块外,有色金属与能源化工板块的走势相关性达到了0.80,而工业品板块与这二者之间的相关性更是分别高达0.94和0.95。金融市场有句谚语:分散投资是唯一免费的午餐,但是在市场中各个板块走势相关性如此高的情况下,分散化配置标的对于策略的风险控制效果也不得不大打折扣。

同时,我们仍然要指出,真正的趋势往往是以月度甚至年度为级别的中长周期现象,下面在贵金属、工业品、农产品和有色金属这四大板块中分别选择了沪金、沥青、豆粕和沪铜主力合约,分析了其上市以来的月K线图像以及以月度为级别的中长周期趋势。

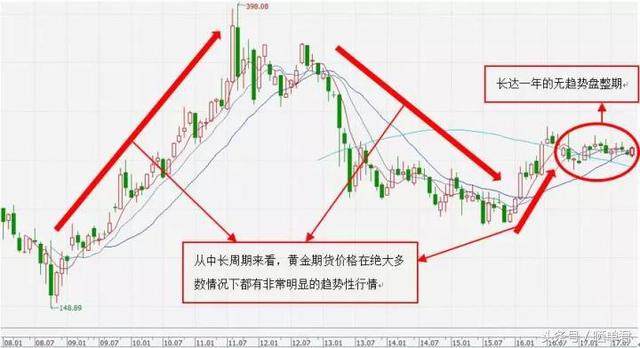

我们可以看到:在中长周期中,大部分情况下商品价格都有非常明显的趋势,但是近1年以来,其中三大资产类别(贵金属、工业品和农产品,分别以沪金、沥青和豆粕为例)即使从月线上来看也完全没有趋势,这也能够说明今年以来趋势跟踪策略所面临的困难处境。

沪金(AU.SHF)期货主力合约价格走势(2008年1月-2017年11月)

从上图中可以看出,黄金价格在此前绝大多数情况下都有着非常明显并且持续时间极长的趋势(其趋势周期基本都以年度为单位),即使在2011年下半年至2012年上半年的一年时间内,从月线角度看属于宽幅震荡行情,但是实际上这段时间其价格仍然由先下跌后上涨两端为期4个月左右的趋势性行情组成。但是近一年以来,黄金期货价格不论是从日线、周线还是月线上都体现不出任何明显的趋势;深究其原因,在很大程度上特朗普当选美国总统后造成的美国经济政策与形式的反复变化有关。

沥青(BU.SHF)期货主力合约价格走势(2013年10月-2017年11月)

豆粕(M.DCE)期货主力合约价格走势(2008年9月-2017年11月)

自从期货合约上市以来,沥青和豆粕期货价格一直都有非常明显的趋势,从月度数据角度来看,此前最长的震荡周期也仅维持了3个月左右的时间,但是自今年2月以来,沥青本轮的震荡周期已经持续了接近1年,豆粕的无趋势行情更是持续了接近15个月。

沪铜(CU.SHF)期货主力合约价格走势(2009年1月-2017年11月)

相对来说,沪铜期货的趋势行情有着更长的周期,同时也是近一年以来趋势相对最为明显的品种之一;但是在2016年12月-2017年5月期间,其价格同样经历了反复震荡。

在这样复杂的市场环境下,海外几家著名的CTA管理机构今年以来的表现也都不尽如人意,除了在7-8月期间有一定盈利外,在其余时间段基本都呈亏损状态,但是由于海外市场发展较为成熟,有较多分散风险的投资标的可供选择,因此从亏损绝对值上看略好于国内市场CTA策略表现;而国内今年各个标的也仅有股指表现出一定程度的趋势。

时间(月) | 机构A | 机构B | 机构C |

4 | -1.26% | -0.71% | -1.00% |

5 | -0.64% | 0.19% | -0.20% |

6 | -2.14% | -1.87% | |

7 | 2.64% | -0.09% | 3.52% |

8 | 1.45% | 2.56% | 1.78% |

9 | -1.96% | -1.70% | -2.67% |

在很多投资者的概念中,股票市场等价于金融市场,尤其是在今年5月以来股票市场经历趋势性上涨行情的背景下,同期商品市场剧烈震荡导致的趋势跟踪策略净值回撤会让他们难以理解;实际上,商品市场的涨跌与股票市场有着不同的内在逻辑,对于量化趋势CTA策略来说,今年商品期货市场行情如果以股市来做比较,那就是08年和15年下半年的股灾,是最困难的时期。

在特朗普当选美国总统后,美国经济政策、经济形势始终受财政部与美联储意见相左的影响,反复不定,市场对其解读也同样没有明确和一致的预期,这不仅造成了美元走势的震荡,同时也影响了国际大宗商品价格(例如黄金和原油)的走势,并进而影响国内市场;而在国内方面,央行行长换届引起的对国内未来经济政策形势的不确定性预期也导致市场中以黑色系为首的商品投机情绪升温,加之不同商品板块与品种价格走势相关性偏高,最终形成了近一年以来商品市场同涨同跌、反复震荡、无明显趋势的困难局面。

即使最优秀的策略,也不可能做到在任何时候、任何行情下都获取收益;真正优秀的策略所能做的,就是在行情有利的情况下,获取足够多的盈利,在行情不利时,尽可能控制风险,减少回撤;这也是我们的策略一直追求的。

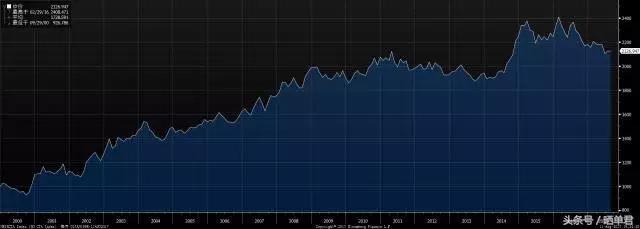

同时我们还应该看到,全球市场在经历了很长一段时间的低波动状态后,在后市大概率会有波动率回复正常水平的现象,这对于波动率多头的CTA策略来说无疑是有利的;实际上,当前的市场状态与2013年前后非常接近,2012年-2013年对于CTA策略来说也是一个非常困难的阶段,大部分CTA策略均经历了较长时间的回撤,但是从下面的法兴CTA指数走势可以看到:只要有足够的耐心坚持下去,CTA策略的表现在2014年迅速提升。

法兴CTA指数(2000年-2017年)

此外,从全球大宗商品市场的走势来看,在经历了自2015年5月起开始1年多的横盘、震荡、调整状态之后,原油价格目前似乎已经开始逐渐走出比较明显的趋势(见下图),作为全球商品价格的风向标之一,这也可能会为国内大宗商品市场未来的走势给出一个比较明确的信号。

NYMEX原油期货价格走势(2012年1月-2017年11月)

其实只要有顺畅的趋势行情,趋势跟踪策略能获得非常好的效果,这已经被历史数据一再证明;而今年极端行情下商品期货的持续反复剧烈震荡,就会使我们的策略来回止损,从而出现回撤;但从另一个角度来看,剧烈震荡虽然意味着多空意见分歧巨大,博弈激烈,但终究会有一方胜出,市场总会重新选择方向,届时也就是趋势跟踪策略展现优势的时候。

操盘手晒单网记者朱勇