歌斐母基金5.0版投资策略

摘要 作为市场化母基金的先行者,歌斐资产自2010年成立以来,以母基金为产品主线,在不断探索、自我升级中积累了丰富经验,并荣获“2016中国最佳市场化母基金TOP10”、“中国最活跃中资母基金”等荣誉。所以通过梳理歌斐的投资模式和逻辑,我们也许也能得到一些启示。歌斐简介歌斐资产成立于2010年,是诺亚财富

作为市场化母基金的先行者,歌斐资产自2010年成立以来,以母基金为产品主线,在不断探索、自我升级中积累了丰富经验,并荣获“2016中国最佳市场化母基金TOP10”、“中国最活跃中资母基金” 等荣誉。所以通过梳理歌斐的投资模式和逻辑,我们也许也能得到一些启示。

歌斐简介

歌斐资产成立于2010年,是诺亚财富集团(即诺亚控股有限公司)定位于集团旗下专业的资产管理平台。歌斐资产以母基金为产品主线,业务范围涵盖私募股权投资、房地产基金投资、公开市场投资、机构渠道业务、家族财富及全权委托业务等多元化领域。截止2017年第一季度,歌斐资产管理规模已达1296亿人民币。

产品策略:PSD

目前国际上FOF所从事的业务主要分成三块:一级(Primary)投资,投资于新设立的PE基金;二级投资(Secondary),即购买已存续PE的基金份额,或购买PE持有的所投组合公司的股权;直接投资(Direct),即在遇到好的被投企业时,FOF和PE进行联合投资。歌斐也会这种PSD组合策略,在其第三期PE母基金中,就做了一些二级投资的尝试,以平价或一定的折价来购买已存续PE的基金份额。S和D的方式能有效地提升FOFs的收益,优化了FOFs的风险收益比。

值得一提的是,作为“P+S+D”模式之一的“S”即私募股权投资转受让基金(下称S基金),也被视为歌斐资产围绕客户的需求而设立的创新性产品。如果说风险高、收益高、流动性低是PE基金与PE母基金的特点。那么,S基金的出现则令需要流动性的投资人有退出PE投资的机会。

“前两期S基金印证了歌斐产品策略的成功,第三期正在募集。”殷哲对投资中国网记者表示,S基金投资项目更明确,与普通PE基金相比具备三大优势。

第一,投资期限短。S基金所投项目之前基金已持有若干年,退出期限缩短;第二,降低风险。参与PE基金时只能看策略,而选择S基金时可以将部分项目确定给投资人做判断;第三,优化投资组合及收益。S基金投资时间和期限更加分散,优化组合与收益效果明显。

在投资标的上,S基金通过歌斐PE母基金覆盖的200家VC/PE,掌握了优质PE转受让资源;在投资策略上,歌斐资产长期发挥PE二级市场机会的获取和评估能力优势,高效获取优质份额,制定分类策略,扩展了交易类型;在资金上,S基金背后拥有诺亚财富10.5万个高净值客户做支撑。

王彪文认为,“虽然目前国内只有歌斐资产在围绕PE转受让市场布局,但未来将会有更多机构参与,因为VC/PE的投资渠道和结构有一定必然性,必须要通过转受让市场来制造流动性。”他也指出,设立此类基金前期必须累积,歌斐资产已形成规模,具备管理基金的能力。

早期布局基金,中后期选择直投、跟投

基金布局一直都是歌斐资产很重要的业务之一,由于早期投资依然是主流,因此在基金布局上歌斐资产也会倾向比较早期的项目。在王彪文看来,挑选早期投资机构的核心,依然是对人的判断,比如,歌斐资产会关注圈子中较有名望的GP中的个人投资人,一旦这些人单飞或依托于新的平台募资,歌斐资产就会重点关注。

其次,歌斐资产关注到的另一明显趋势是产业和PE结合的产业基金,“去年与政府、上市公司相关的产业基金有200多个,这里面是有机会的,关键还是看基金团队独立性的判断,对关联交易处理的机制,如果这一块可以理清,合作方式还是非常多的,会带来产业资源。”王彪文说,虽然目前产业基金中依然存在很多乱象,但从歌斐资产的角度,基于自身的经验,歌斐资产的解决方案是“要求参与关联交易的处理”。王彪文认为,“上市公司+PE”模式对歌斐资产来说,PE是出发点,歌斐资产一定是对PE观察过或者以前有过合作,非常明了团队工作和运作方式,“必须是我们觉得靠谱的。”

因此,在歌斐资产的投资报告中,一般都会有专门的篇幅介绍合作团队的历史背景,这些机构的经历中,不是接受过歌斐资产的投资,就是此前有过交往,一起看过项目的,“否则内部讨论会有很大压力。”王彪文说。

接下来才是考量对产业带来的价值、参与度、整个管理方式的理念是不是相符。

为了防范利益冲突的情况,歌斐资产要求必须参与基金策略上的判断,有时甚至会要求在基金投委会上有一票否决权,“PE团队够不够强势、具有独立性,能否和产业结合,是歌斐资产尽调的关键。”

其实,在“上市公司+PE”模式上的严格要求,展示的只是歌斐资产风险把控上的一个侧面。王彪文认为,私募股权风险的把控实际上是投资理念的一部分,团队必须清楚地知道什么是看的,什么是需要投资的。

歌斐资产要求投资团队有足够多的项目覆盖,前线团队要激进,符合四个小组需求的项目都要拿进来看,歌斐资产内部每个季度都会集中讨论,每个行业细分应该怎么做,什么可以投应该投,什么不应该浪费时间,哪些是通过基金布局,哪些通过跟投、直投。在筛选过程中,会有翻牌、立项、筛选多个环节把关。

除了前线的把关,歌斐资产还非常强调组合配置,“我们管理的每个基金,在阶段、行业、区域上怎么配置,要说的很清楚。”即便是在歌斐资产看好的半导体行业,投资过程中,TMT投资小组分配的份额也只是1/3,其中基金与直投项目大约为5:5或6:4,王彪文说,组合配置的纪律很重要,否则很容易被热点带乱节奏。

当然,组合的分散分配并非为了分散而分散,其要讲究的是,了解行业间相关性,不同投资主题间的相关性,王彪文说,有时即便不同行业也是被同一因素驱动的,投资配置就会不同。“私募投资后几乎没有流动性,调仓的代价非常高,因此投进去时,对于未来六七年的整体趋势要非常清晰。”因此打法上,歌斐资产在基金层面关注早期做长期布局,例如人口老龄化、移动互联、高新技术壁垒类型的行业。中短期则采用直投、跟投方式,加大歌斐资产对各个领域的关注。

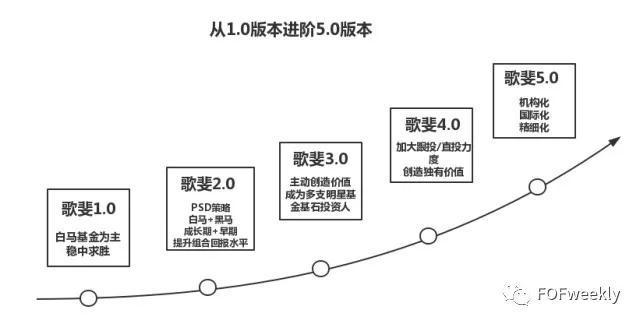

投资策略的版本迭代

1、歌斐1.0 白马基金为主 稳中求胜

最早时候是以投白马基金为主,也就是市场上的一些知名基金,这和当时的市场情况相符合,市场上基金数量比较少,投资门槛很高(单笔投资最少2000万起),所以歌斐当时投资的白马基金现在看在同期表现中也是名列前茅的。

2、歌斐2.0 白马+黑马

第二阶段歌斐开始投资白马加黑马的基金,也就是核心卫星策略。这个阶段市场上基金数量开始增多,很多原来基金合伙人出来开始自立门户,对于组合投资的母基金,适当增加黑马基金的策略能够提升收益,又通过组合投资降低了风险。所以这一阶段歌斐逐渐开始在行业中树立口碑和影响力。“黑马”主要是指那些曾在大牌PE担任过重要职务现在又单独创业的基金管理人,“老兵出来自己创业,会铆足了劲来做好业绩。”歌斐所投资的达泰开物、基石资本被甘世雄算在“黑马”之列。

3、歌斐3.0 选择孵化型基金

第三阶段随着市场上基金分化现象越来越多,又开始出现很多行业专项基金,所以歌斐也开始Sponsor那些新锐基金,成为他们的基石投资人,这些基金到现在来看,无论是他们的投资情况还是市场影响力,都开始逐渐崭露头角,歌斐也随着支持他们而进一步树立了行业的领导者地位。

4、歌斐4.0 加大跟投、直投力度

第四阶段歌斐开始加大跟投比例,通过跟投比例的提升来有效缓解双重收费,提升投资效率。同时我们也注重人民币美元的双币种发展,也就是全球化。开始在美国设立办公室,通过两地投资市场的联动来更深入理解这个市场。

歌斐资产一直以来都将投资能力持续提升作为发展重点,通过投资连接200家VC/PE,间接参与1000个项目,经过多年积累的经验已有所体现。”歌斐资产创始人兼CEO殷哲表示。在他看来,加强跟投资金配置并非会影响到重点发展PE母基金的初衷。反观,随着跟投能力的增强还会进一步提升PE母基金价值,缓解双重收费带来的压力。

在行业布局上,歌斐资产围绕“互联网+大健康、文化、教育”的“1+3”投资主线。深挖IP原创、制药、医疗服务、大数据、智能制造等细分领域,将看似孤立的行业串联成一条脉络,通过跨界融合,形成新的投资机会。

考虑到歌斐的平台性质,我们现在的主要策略还是跟投,而不是直投。原因包括两点:第一,我们不会去跟我们的GP竞争,所以在做跟投项目的时候,第一个考虑是如何发挥平台的价值,能够跟GP的团队投资价值协同起来,而不是对立。基于这个出发点,我们基金选的GP团队主要是专注早期的投资基金。而我们跟投本身则会关注更加晚期的项目。这样在投资阶段上,二者是错开的。

第二点,早期项目需要源源不断的资金。GP投资A轮或B轮后,我们再进行跟投,这样和GP又有新的配合。在选择具体项目上,我们会根据四个方向(TMT、医疗、消费和先进制造)去寻找其中认为最好的项目。

5、歌斐5.0 机构化、国际化、精细化

“歌斐资产分团队更精细化的挖掘所关注的领域,并引入机构投资人,还在美国设立了办事处。” 目前,歌斐资产内部分为四个行业小组,分别是广义的TMT、医疗、消费升级、智能制造。除歌斐资产内部的资源外,还会联合诺亚集团研究部一起,通过与GP、企业家等行业上下游的沟通,定期在内部形成报告,每个行业小组将会在其中提出重点关注的领域。比如TMT领域,通过和业内知名企业家的沟通发现,私募股权的趋势正朝高新技术、科技含量更高的方向变革,而半导体在互联智能时代无处不在。于是歌斐资产通过投基金和布局项目等不同打法,开始深入关注半导体、芯片设计和下游机器、电子消费、汽车等领域。

目前,歌斐资产已与华登国际、方广资本达成合作,前者为专注半导体领域投资近30年的一家公司,方广资本的核心团队则来自于华为。

五个核心投资理念

歌斐在多年筛选PE基金的过程中,提炼出五个核心投资理念,觉得对于筛选出表现优异的基金非常重要,它们是“把握趋势、全面覆盖、深度尽调、构建组合、动态平衡”。

把握趋势。中国目前的宏观趋势非常明显。经济结构转型周期、互联网周期(包括移动互联网的高速普及)和金融开放周期三期叠加,会带来非常多的投资机会,尤其是私募股权投资领域。全民创业、经济结构转型,必然会生发新的商业模式。在这样的宏观趋势下,思考未来如何投资,其实是清晰可见的。

全面覆盖。看到趋势后如何进行投资?我们的策略是全面覆盖。在广度上,我们坚持聚焦布局在具有上升周期的行业中优秀的GP上。

深度尽调。我们除了考察PE基金外,还主动深度考察基金被投企业。深度尽调是个不断加分的过程,每看一个企业、一个基金,都是知识积累、反复上升的过程。

构建组合。我是坚定的组合投资信徒,母基金是一个组合非常明显的产品品类。组合的优势非常明显,可以规避风险,可以勾画一个优美的曲线,可以通过每次投资、调仓的过程实现我们的投资策略,还可以风格互补。长期组合的结果必然会形成产品本身的巨大优势。

动态平衡。平衡是构建组合很重要的一个基础。PE产品天然没有流动性,开枪之前必须瞄准,所以PE人是很纠结的,反复在投与不投之间纠结。

五个维度之间是相辅相成的,但都有相对独立的体系,每个之间都有相关关系,包括风控、定价、选择管理人。