【行业概况】近十年中国私募股权投资基金发展概况

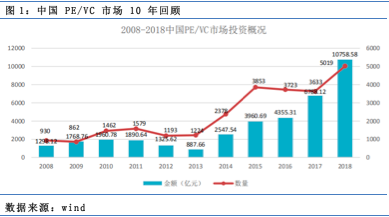

摘要 我国的私募股权经历了长足发展,2018年中国创投市场创下历史新高,融资规模2017年6788.12亿元涨至10758.58亿元,增58%并创融资历史记录,投资件数也由3633件上升至5019件。 中国PE/VC市场概况中国PE((PrivateEquityInvestment,简称PE))

我国的私募股权经历了长足发展,2018年中国创投市场创下历史新高,融资规模2017年6788.12亿元涨至10758.58亿元,增58%并创融资历史记录,投资件数也由3633件上升至5019件。

中国PE/VC市场概况

中国PE((Private Equity Investment,简称PE))/VC((Venture Capital Funds,简称VC)市场自2008-2018年,10年来基本保持稳定增长。大致可分为两个阶段:2104年以前,整体市场较为低迷,融资规模也保持较低的水平,2013年达到历史最低全年投资额为887.66亿元;2014年后,市场整体强劲增长。

2005年之前,国内天使投资案例每年屈指可数,2009年以后每年以50%左右的速度增长,2011年突破100个,近5年一直维持在1000个案例左右。这说明被激活的资本已经充分的在挖掘科技创新的最初成果。另一方面也说明,投资的项目选择已经越来越难,大量的天使前案例的出现就是很好的说明。

2018年融资规模从2017年6788.12亿元涨至10758.5亿元,增长58%,投资件数也由3633件上升至5019件。相比2018年初投资经理们高喊市场寒冬,全年的数据确实令人意外。不仅投资总额创出万亿新高,投资案例也创出5000个的新纪录。

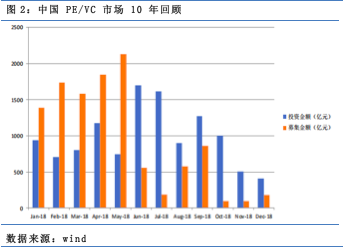

从全年看,市场资金的募集主要集中在前5个月,但投资的高峰在6-7月,到四季度,无论是投资还是募资行为,都进入全年的低点。特别是募资行为,降到了2014年二季度以来的新低。结合2018年四季度募资的情况,2019年中国PE/VC行业势必先要解决募资问题。

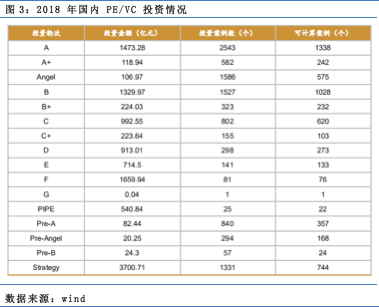

2018年中国PE/VC市场中战略融资规模最大

2018 年中国 PE/VC 市场中战略融资规模最大,全年共有1331件投资案例,其中可计算投资金额案例有744件,总融资规模为3700.71亿元。F轮、A轮和B 轮融资紧跟其后,投资金额分别为1659.94亿元、1473.28亿元和1329.97亿元,可计算投资金额案例有76件、1338件和1028件。

从交易案例数来看,2018年中国PE/VC市场中A轮融资成交量最大,达到2543件,其次是天使轮和B轮融资,交易案例数分别为1586件和1527件

从表中可以看出,2018 年国内 PE/VC 的投资特点主要有以下几个:一是风投投资战线拉长,从天使前(Pre-Angel)到 F 轮的投资案例和投资金额都不小;二是投资端进一步向两端延展,前端从 A 进一步向 Angel、Pre-Angel 延伸,后端进一步延展至战略投资(Strategy);三是投资案例总体向前端聚集,B+以前的投资案例占到了整个投资案例的63.2%。

战略投资的大量出现,应该与近两年的金融治理去杠杆相关,由于金融总体呈现收缩态势,资金链条在许多行业和企业出现断裂和紧张,而拥有资金优势的公司也希望在行业低迷时获得优秀的企业资源,因此战略投资案例迅速增加,加上战略投资单个案例体量大,因此致使投资金额也高居投资轮次榜首。

2019年随着金融改革的进一步推进,适度宽松的货币政策和积极的资本市场建设,将改变2019年的PE/VC市场格局。

文章及图片来源:网络,如涉侵权,请联系我们。