【热点解读】8月社会融资数据如何解读?

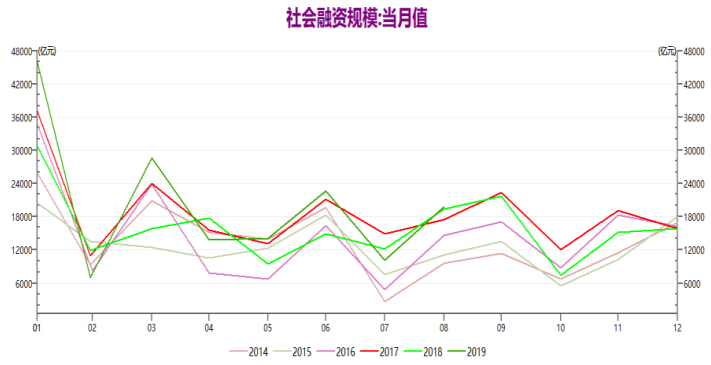

摘要 8月社会融资规模增量1.98万亿,预期1.60万亿,前值1.01万亿。8月末社会融资规模存量为216.01万亿元,同比增长10.7%,前值10.7%。图1:8月社融素有季节性回升的传统数据来源:Wind,联讯证券8月的金融数据需审慎看待一方面在经过7月的“低迷”后(受季末月冲量后遗症影响),8月数据

8月社会融资规模增量1.98万亿,预期1.60万亿,前值1.01万亿。8月末社会融资规模存量为216.01万亿元,同比增长10.7%,前值10.7%。

图1:8月社融素有季节性回升的传统

数据来源:Wind,联讯证券

8月的金融数据需审慎看待

一方面在经过7月的“低迷”后(受季末月冲量后遗症影响),8月数据好转本就是季节性规律。另一方面金融数据历来是一个高波动的宏观指标:

今年前四个月,就先后经历了4.6万亿、7000亿、2.8万亿和1.3万亿的过山车式的波动,如果结合7-8月两个月的数据综合来看,月均新增1.49 万亿,低于过去两年同期值(1.58万亿、1.62万亿)。

所以,从这一点来看,不能仅凭8月单月表现突出的数据,来得到实体融资需求强劲的结论。事实上,在房地产融资被严控、制造业的终端需求存有较大不确定性的宏观环境下,实体融资需求很难有明显的好转。

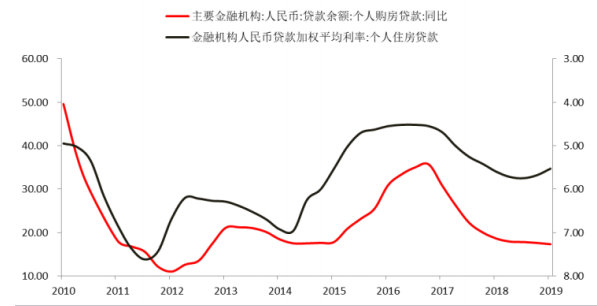

零售部门贷款的韧性可能逐渐消失

分项来看,8月的新增信贷中,居民零售端继续稳定保有6000亿以上的增量。在实体信用风险偏高、息差收缩的压力下,加大对高利率且风险相对可控的零售信贷是大多数商业银行的应对策略。

尤其是考虑到与非金融企业部门趋降的贷款利率相比,房贷特殊化反而趋于向上,更是增加了银行配置零售信贷的意愿。从这个角度来讲,居民部门的信贷高增在情理之中,且在短期内会具有较强的韧性。

图2:住房贷款最终会反贷款利率而走

数据来源:Wind

但不可忽视的是,高按揭利率同样会反噬需求。短期内由于畏惧房贷利率的上行,刚需购房者可能会加快购房节奏,但当利率上行到一定程度且房价下行的预期渐盛时,居民加杠杆购房的意愿会趋于下行,从而反噬住房贷款需求。

因此,从中长期的视角来看,随着房贷利率的提升,零售部门贷款的韧性可能会逐渐消失。

企业中长期贷款新增量环比回升

分项来看,企业部门中长期贷款新增量环比回升至4200亿,占总贷款的比例也提升至35%,信贷结构得到了一定的改善。其中或许有三个原因:

1)7月政治局会议提出要加大对民企与制造业企业的中长期融资,银行受到的政策压力提升;

2)LPR改革后,在降低实体融资成本的政策方针下,银行预期未来将继续调降LPR,使信贷利率下滑,息差进一步收窄,为提前锁定收益,部分银行可能会提前加快储备项目的审批;

3)6-8月地方专项债(社融口径)累计放量1.1万亿,基建项目落地加快融资带动。从上半年全国性银行(上市银行)的信贷流向来看,投向基建领域的信贷规模占总信贷规模的比例最高,达到了14%,今年基建的走势在一定程度上决定了实体融资需求的状况。

若四季度没有提前使用明年的专项债额度,而仅靠盘活过往年份剩余的限额(主要集中在东部发达省份,亟需资金支持的省份反而已经耗完),那么年内基建可能也难以有明显好转,融资需求也难以有明显的起色。

文章及图片来源:网络,如涉侵权,请联系我们。