【宏观数据】经济转型下的违约潮与困境企业重组机遇

摘要 2018年,违约浪潮以愈演愈烈之势迅猛地席卷了中国金融市场,无论是传统银行信贷资产,还是信托产品、资管产品、信用债、股票质押式回购等均未能幸免。进入2019年以来,国内债务违约的浪潮并未退去,2018年下半年各类支持实体企业的政策频出,市场违约的节奏虽然有所放缓,但整体趋势依旧未改。这场违约浪潮波及

2018年,违约浪潮以愈演愈烈之势迅猛地席卷了中国金融市场,无论是传统银行信贷资产,还是信托产品、资管产品、信用债、股票质押式回购等均未能幸免。

进入2019年以来,国内债务违约的浪潮并未退去,2018年下半年各类支持实体企业的政策频出,市场违约的节奏虽然有所放缓,但整体趋势依旧未改。这场违约浪潮波及的各类企业数量之多、违约资产规模之巨和持续时间之久,无一不表明着“大违约”市场已经来临。

融资渠道受阻,有待资金形成有效补位

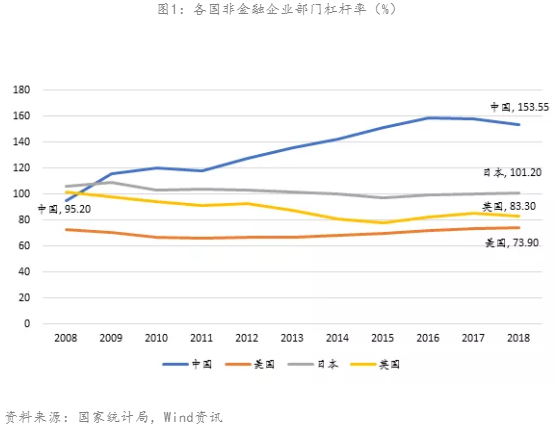

过去十年,国内经历了三轮举债周期应对经济调整的压力,包括2009年4万亿的企业部门举债,2012年的政府部门举债,以及近年的居民部门举债。目前,我国非金融企业部门杠杆率已经飙升至154%,高于美、英、日等发达国家。

近年内需对经济拉动出现疲软,外需受到贸易冲突的挑战具有一定的不确定性,中国经济承受内外的双重压力。但在高负债之下,国内实体企业继续举债已经难以为继。

因此,自2017年起,央行推动了“金融去杠杆”,2018年资管新规正式发布,影子银行逐渐式微,使得货币增速和社融增速持续回落。受金融去杠杆的影响,国内实体企业的信用期限结构发生了改变。

以票据融资为代表的短期融资快速扩张,票据融资新增余额占新增人民币贷款由2018年1月1.20%持续提高至2018年12月31.44%,今年有所下滑但5月仍高达9.59%。相对地,中长期贷款新增余额占比由2018年1月66.24%降低至2018年12月46.81%。

票据融资量攀升实际上反映了银行信贷供给短期化,近期降准等一系列货币放松举措的实施对需要长期资金匹配优秀产能扩张、产业链收购整合等发展项目的民营企业而言并没有做到完全匹配。

融资规模骤降定增持续萎靡

从社会融资规模的组成来看,银行贷款占比最高,超过社会融资规模的80%,其次是企业债券,两者共占整体比例超过90%,贷款及债券等间接融资是企业融资的主渠道,但实行去杠杆后,企业直接融资获得资金的有待提升,完成资金补位,如通过一级市场进行股权融资,通过二级市场发行股票募集资金等。但目前,国内实体企业的直接融资情况亦不容乐观。

在一级市场股权融资方面,投资机构普遍面临募资难题。根据CVSource的数据显示,2018年私募股权市场募集基金数量达到3,541支,基本与2017年持平,但增速急剧放缓;在基金募资规模上,2018年人民币基金共披露募集完成10,814.12亿元,同比大幅下滑35%。

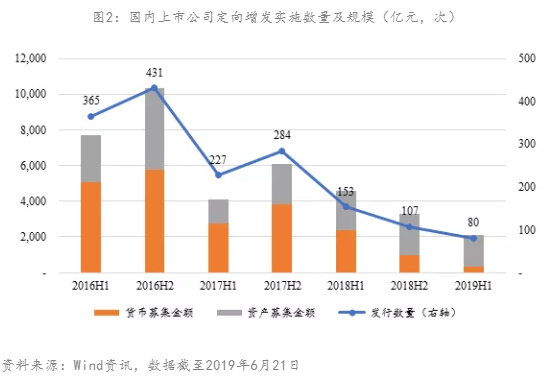

在二级市场上市公司再融资方面,作为主要渠道的定向增发持续萎缩。在2016年,定向增发的再融资占比高达90.32%,合计发行796次,募集超过1.8万亿元;但自2017年上半年受定增新规和减持新规的影响,上市公司在2018年全年合计发行仅260次,募集7,848亿元,相比高峰期的2016年分别减少67%、57%,尤其是货币募集金额显著下滑。

国内民营企业资产负债情况恶化,偿债能力明显下降

当前获得表内贷款融资的能力相对较弱的民营企业,普遍面临融资难、融资贵的问题,造成资产负债情况恶化,偿债能力下降,甚至出现债务违约、进入破产的境地。

一方面,国内民营企业的资产负债率在2018年及2019年出现明显攀升,在今年3月份达到58.50%的高位。民营企业的资产负债表恶化,债务负担愈趋严重。另一方面,国内民营企业的利息保障倍数亦在同期出现明显下滑,在今年3月份达到6.94倍的低点。部分民营企业的经营成果可能难以覆盖利息费用,面临债务违约的风险。

违约潮与困境企业重组机遇

中国企业的违约潮不仅仅影响着境内的金融市场,随着近年来跨境资本的活跃,离岸市场已渐渐成为境内企业重要的融资渠道之一,境内外信用事件的联动性也越来越强。因此,未来困境企业重组同时涉及到境内外资产和债权的情形也将越来越多。

根据联合资信的统计,未来三年会有大量无评级或高收益中资美元债面临到期偿债。2019年至2021年间,每年到期债务规模均超过1,200亿美元。随着中国经济继续面临调整压力,未来中资美元债的违约风险也会随境内企业的信用风险一同波动。随着境外融资规模的扩大和违约风险的积蓄,未来同时在境内与境外拥有债券、其他负债和资产的困境企业将逐渐增多。

针对在境内与境外均有负债或资产的困境企业,单纯地通过境内或境外债权的收购处置,较难参与、推动整个困境企业的重组。如果投资者具备境内与境外共同投资的能力,将能够更好地把握该类困境企业重组的投资机会,并享有其他不具备跨境联动能力的机构所没有的竞争优势。

以上内容仅代表作者的个人观点,不构成投资建议,投资者应基于审慎的态度做出自主决策,风险自担。

文章及图片来源:网络,如涉侵权,请联系我们。