重疾险中的单次赔付和多次赔付 到底选哪种好?

摘要 这些年,重疾险的创新层出不穷,重疾多次赔付也是其一。有时候,选择多也不是好事,很多人的选择困难症就犯了:到底要不要选这个多次赔付?单次的价格便宜,是不是买单次的更合适?今天就跟大家唠唠,重疾多次赔付那些事儿!首先需要了解一下“多次赔付”的定义:一、什么是“多次赔付”?多次赔付:指被保险人第一次患病拿

这些年,重疾险的创新层出不穷,重疾多次赔付也是其一。有时候,选择多也不是好事,很多人的选择困难症就犯了:到底要不要选这个多次赔付?单次的价格便宜,是不是买单次的更合适?今天就跟大家唠唠,重疾多次赔付那些事儿!

首先需要了解一下“多次赔付”的定义:

一、什么是“多次赔付”?

多次赔付:指被保险人第一次患病拿到赔偿后,保单依然有效。如果再次患病,符合条件就可以继续获得赔付,直到所有赔付次数用尽,保险合同才终止。

单次赔付:指被保险人第一次患病,保险公司就按照保单要求支付保险金。赔付后保险合同终止,原有保障失效。所谓多次赔付,是相对于单次赔付而言的。“多次赔付”确实是能“赔付很多次”,但是“赔付很多次”并不一定就是“多次赔付”。

在重疾险中,“多次赔付”一般是针对重大疾病的保障而言的。比如如果是“三重赔付”,一旦第一次发生重大疾病,保险公司会赔付100%,保险合同继续有效;以后发生第二次重大疾病,保险公司还会赔付100%,保险合同依旧继续有效,直至第三次发生重大疾病,保险公司再赔付100%,合同终止。这才是“多次赔付”的定义。

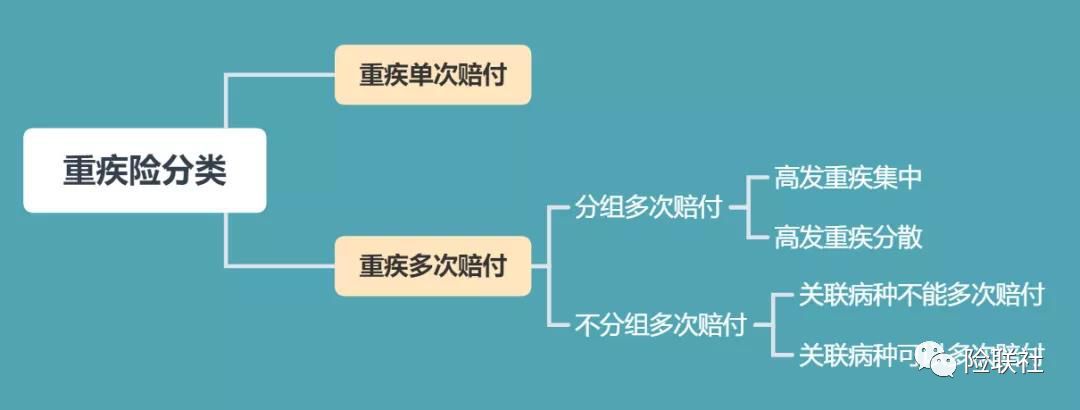

重疾多次赔付的产品,根据保障责任的差异,还可以继续细分,如下图所示:

二、“多重赔付”有没有必要?

很多人认为重疾险赔付一次就够了,事实上目前确实还有一些保险公司重疾险还只赔付一次重疾,但是为什么推荐购买多次呢?

随着医疗发展,很多重疾治愈率会不会越来越高呢?当一个人发生一次重疾,再买保险几乎是买不到了,可一个人如果发生恶性肿瘤,有没有可能再发生心脑血管疾病呢?

目前市场上有癌症间隔一年、三年、五年再次赔付的产品,一个人发生癌症之后,几年后状态持续,复发,转移或者新发都可以再次赔付一次保额,是很有意义的。重疾险中恶性肿瘤的理赔目前是占到很多保险公司重疾理赔的80%左右的,因此,在预算允许的情况下,尽量选择多次赔付。

三、患癌之后,再得重疾的概率有多高?

2018年,国际顶尖的医学杂志《Lancet》发布了《全球癌症生存趋势检测报告》。其中整理了18种癌症患者的五年生存率数据,包括全球71个国家和地区,中国的情况如图:

从总体数据上来看,多数癌症病患的五年生存率都呈现上升趋势。概率最高的,乳腺癌患者存活率高达83.2%。

未来,医疗水平会越来越高,而存活率也会更加高。但一方面,由于患病后,免疫力等各方面身体机能下降,抵御病菌的能力变弱;

另一方面,一些治疗方法本身也会对身体其他器官造成影响,如化疗是用化学药物对体内癌细胞进行抑制,杀死癌细胞,也会损伤正常细胞。因此,得过重疾的患者二次患病的可能性比一般健康的人要高。

四、多次赔付的重疾险需要注意的几点

1.注意分组疾病之间的关联性

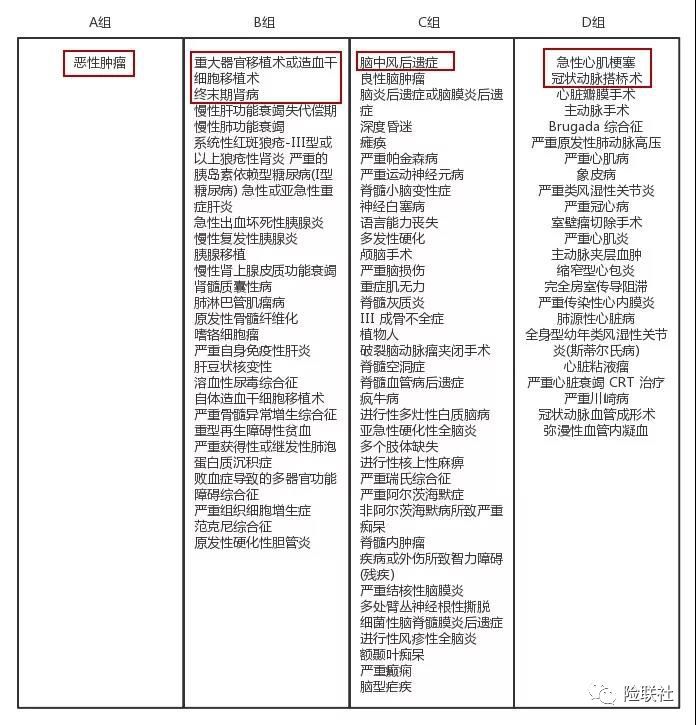

中国因保监会《重大疾病保险的疾病定义使用规范》规定,所有重疾险必须含有下列6种重疾:

(1)恶性肿瘤(2)急性心肌梗塞(3)脑中风后遗症(4)重大器官移植术或造血干细胞移植术(5)冠状动脉搭桥术(6)终末期肾病

这6种高发重疾占所有重疾理赔的80%左右。分组的重疾产品,最好能将恶性肿瘤单独列为一组;如果没有,那么这6种高发重疾最好能分散在尽可能多的组里,这样多次赔付的概率更高。

2. 留意多次赔付间隔时间

无论是分组重疾产品,还是不分组重疾产品,第二次及以上赔付时,都有患病时间间隔要求。比如嘉多保要求第一次重疾确诊180天后再次患病其他重疾即可赔付,如果是癌症之间间隔是3年,可以进行二次赔付。

五、适合多次赔付重疾险的人群

多次赔付重疾险更适合哪些人呢?总结一下有以下3种:

1、预算充足、想获得足够保障的人

一般多次赔付的重疾险产品,会包含身故责任,所以保障可以说是各类重疾险中最全面的。愿意用更高的保费来转移未来的风险的“土豪”们,可以优先选择此类。

2、有家族重疾病史的人

如果历史上家族成员罹患重疾的比例较高,一般来说自己罹患大病的概率也会较高。提前投保多次赔付重疾险可以有效转移未来多次患病的风险。

3、孩子

越年轻的时候,选择多次赔付的意义越大。孩子未来的路还长,初次重疾康复的概率大,发生多次赔付的概率更大。

六、小结

综合来看多重给付能为被保险人提供更全面的保障,但费用相对会贵点。对于目前预算暂时没有那么多的盆友,不用过于执着一定要多次赔付。要首先把保额做高,不然第一重保障都还没做好,最后突然患病才发现没配置任何保障,得不偿失。