【热点解读】专业解读 | 银行将如何使用降准资金?

摘要 存款准备金的分析,最好用的还是我们这张图,它经常出现在我们的报告或文章中。杯中是银行的存款准备金,也就是基础货币的主体,是银行的资产,是银行的“钱”。存款准备金又分为两部分,法定和超额(以下简称“法储”和“超储”)。监管要求,银行在每旬末,必须保持足额的法储,即:法储≥存款×法准率法储和超储其实是在

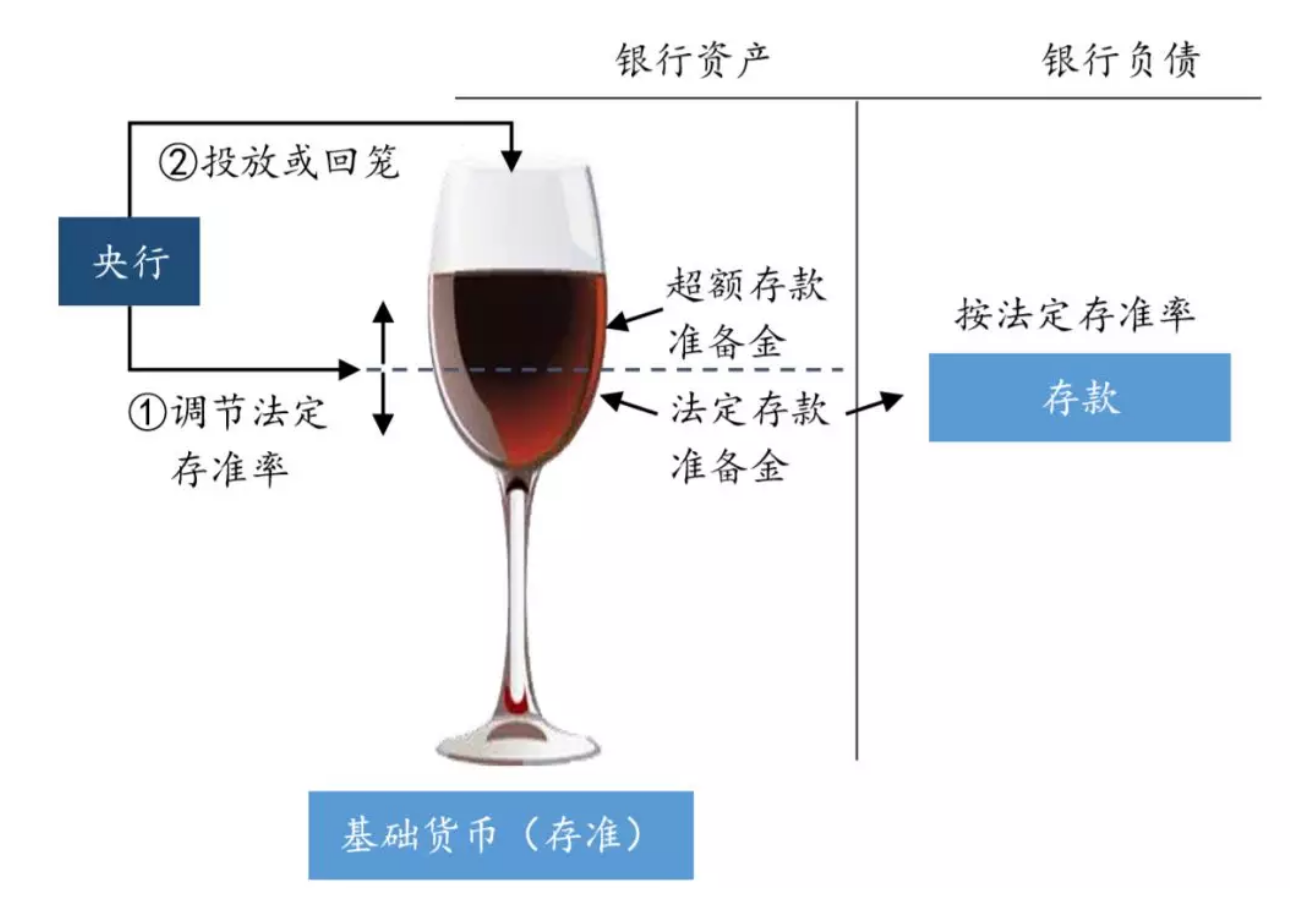

存款准备金的分析,最好用的还是我们这张图,它经常出现在我们的报告或文章中。

杯中是银行的存款准备金,也就是基础货币的主体,是银行的资产,是银行的“钱”。

存款准备金又分为两部分,法定和超额(以下简称“法储”和“超储”)。

监管要求,银行在每旬末,必须保持足额的法储,即:

法储 ≥ 存款 × 法准率

法储和超储其实是在同一个账户中,不是分两个账户。

也就是说,这个准备金账户,必须每旬末余额超过所要求的法储,超过的部分,就叫超储。

两者之间,上图中用虚线表示。现实中并不存在这条线,银行要自己管好法储余额。

超储是银行随时可动用的资金。银行的任务,是不让这个资金太多(因为收益率),也不能太少(保障流动性),这是盈利性与安全性的平衡。

降准,也就是央行将上图中的虚线往下调了一点点,银行的部分法储释放为超储。

超储多了之后,银行就会想办法将其“运用”出去,用来扩大盈利。

超储投放出去时,就为市场注入流动性,因此,超储是表征银行间市场流动性宽紧的主要指标之一。

但也有例行的情况,就是超储虽高,但银行并不想用出去……于是市场依然紧。

主要有以下几个方式(以下讨论基于全行业视角,即将整个银行业视为一家银行,忽略银行与银行之间的交易):

(1)投放贷款(或其他对企业债权,比如非标、债券等)

投放了贷款后,相应派生了存款。于是整个银行业存款规模增加。

到了下旬末,重新计算后,更多的存款准备金被冻结为法储,于是超储就少了(整个过程中的杯中酒总额是不变的)。

这就是贷款派生存款,存款消耗了超储(而不是银行拿超储去放贷款)。

1月份是信贷投放的大月,因此央行会在1月降准,应对这种情况。

(2)购买新发的政府债券

如果是购买企业发行的债券,那么就和贷款一样的情况,请见上节。

购买政府发行的债券,情况就不一样了。

银行拿超储去申购中央政府、地方政府发行的债券,超储就下降了。

政府将收到的资金划归国库,退出流通。

因此,政府向银行发行债券会导致超储下降。值得一提的是,政府收税也会起到类似的效果。

1月有大量地方债发行,因此央行降准,给予应对。

(3)偿还对央行负债(MLF等)

如果降准后,银行既无贷款想放,也没太多政府债券想买,就可能会将超储用于偿还一些此前向央行借的钱。

比如近年出现过降准资金用于偿还MLF。

由于超储的收益率一般显著低于对央行负债,因此两者间是负利差(利差损)。

偿还之后,能减少这种利差损。

(4)供储户提取现金

中国人有在春节前后置办年货、清偿债务、发放红包的传统,会大量提现。

原以为电子支付手段的进步会缓和这一情况,后来发现并没有。中国人还是过年取很多钱……

储户来取钱前,银行要先去央行“取钱”,把超储取成现金,用运钞车运回自己店里。

然后储户再去网点取钱。

1月是今年春节,因此考虑到取现的原因,央行也会降准释放超储,以备银行取现。

因此,1月的降准,是为上述超储的消耗或运用而准备的。