杠杆塌缩与流动性黑洞:风险避险资产全崩溃的原因

摘要 这一次金融海啸里,不止一个朋友问我为何所有的资产,无论是风险资产,还是无风险资产,甚至传统的避险资产,都在崩盘。资产抛售后,钱都去哪了?问这样的问题,表现出两三个方面的知识匮乏:一是,不了解现代信用货币的供给结构。我们用的货币,都是银行负债。实际上是银行(包括央行)资产负债两端的薄记,可以看做银行资

这一次金融海啸里,不止一个朋友问我为何所有的资产,无论是风险资产,还是无风险资产,甚至传统的避险资产,都在崩盘。资产抛售后,钱都去哪了?

问这样的问题,表现出两三个方面的知识匮乏:

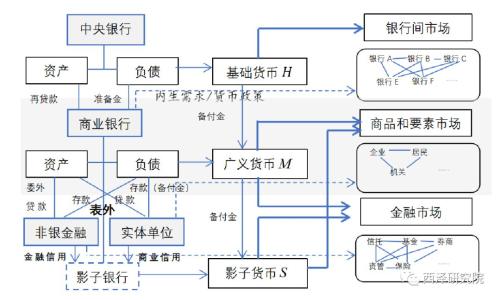

一是,不了解现代信用货币的供给结构。我们用的货币,都是银行负债。实际上是银行(包括央行)资产负债两端的薄记,可以看做银行资本保证下的“无中生有”,阴的一方计入存款(M2),阳的一方计入贷款。所谓“一(资本)生二(货币和信贷)”。对应的,则是实体经济(企业和个人)的杠杆或债务。所以,每一笔货币背后都是杠杆。(详细内容参阅赵建:中国的信用与货币之谜——常识、原理与方案(收藏版))

现代货币体系的基本轮廓(作者制作)

二是,不懂现代金融二级市场的资产定价结构。二级市场定价是边际定价,大量的存量资产的公允价格,是由一小笔流通盘集合竞价交易决定。举个不恰当的例子,假如你小区100套房子,99套自住,一套不断交易。原来一万一平,现在这一套房以十万一平成交,这个十万一平是仅有可参考的价格,但是市场价格,那么剩下的不流通的99套房的公允价值是不是涨了十倍?当突然有人开始以5000一平抛售,价格是不是跌了95%?那么跌去的钱去哪了?哪里也没去,因为本来就是个账面游戏,钱从来就没有(交易量)。这样的例子,港股不经常发生吗。

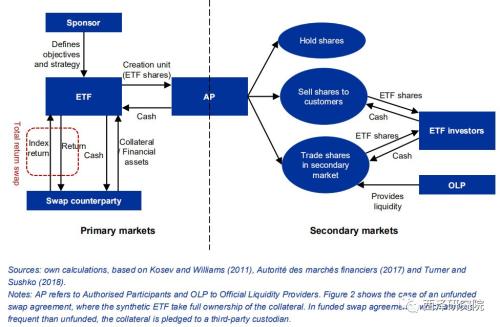

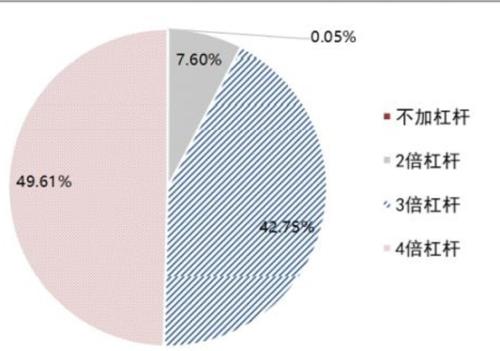

三是,不懂现代货币和信用体系的分层结构。有些杠杆不创造货币,但会大量消耗货币。比如催生美股大牛市的被动管理工具ETF,九成有3—4倍杠杆。还有一些投资美元、美国债和黄金等避险资产的对冲基金,也都有很高的杠杆。这些杠杆大部分是同业信用或金融机构信用,或资管产品的优先劣后,通过扩大规模来增厚收益,但是并不创造货币,流动性很差。一旦出现连环去杠杆,就必须抛售所有资产换取货币。拿黄金来说,只有美元可以用来补充保证金或偿还杠杆,黄金本身不能用来还债,所以需要先抛售黄金获取流动性,再用美元补充保证金或还债。

ETF的复杂结构

ETF的杠杆分布(按规模)

所以,债务型经济的膨胀和收缩是不对称的,也就是加杠杆和去杠杆的两个过程是不对称的。加杠杆购买资产的时候,通过结构性协议和边际定价,吹起了金融资产的泡沫(上面小区房产价格的例子),但并没有相应的创造货币或流动性。但是,当去杠杆的时候,如果价格不下跌,所需要的货币会严重不足,所以会导致所有的标的资产都崩溃式下跌以实现再平衡。这跟弗里德曼和伯南克认为的,美国大萧条的直接原因是货币供给不足是相似的逻辑。

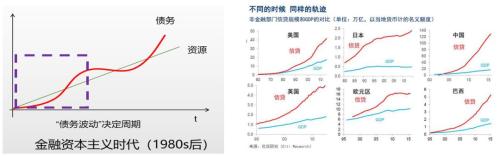

我去年曾经在多个场合做报告和讲课,一直在讲一个主题叫“债务型经济”(参阅文章《赵建:世界进入债务型经济,我们该如何“债务化生存”(万字长文)》)。我认为次贷危机以来全球经济最主要的特征是债务型经济,我论证了很多模型和例子,比如债务的指数级膨胀与经济和流动性的线性增长之间的矛盾,美国次贷危机以来有三成以上的GDP是债务贡献的(消费信贷和公司杠杆回购、股市大涨造成的财富效应),中国天量M2背后的地方和地产债务等。可以说,中美两国的两大核心资产,美国的股和中国的房,都是靠债务支持的,前者是公司加杠杆回购及杠杆ETF,后者是开发贷和按揭。

债务型经济的根本矛盾:指数级债务与线性级资源(作者制作)

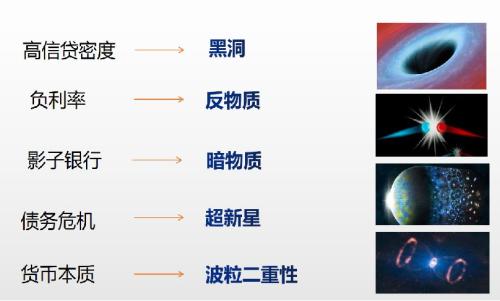

当时我借物理学的几个概念,恒星踏缩和债务黑洞,来形容债务型经济泡沫破灭时的“末日景观”,想不到现在一语成畿。所谓的恒星踏缩,就是在恒星生存期的某一阶段,其内部温度将会降低(同样都是耗散结构)。在引力作用下,恒星内部物质的原子结构会遭到破坏并挤压收缩。这个踏缩过程,会历经白矮星—中子星,直到最后踏缩成密度无限高的黑洞。当债务型经济崩溃的时候,也差不多是这个特征——流动性黑洞会吞噬一切:

可以用天文物理学方法类比超级债务问题(作者制作,谢绝转载)

第一步,一次能量足够大的外在事件(比如这次疫情)冲击,造成资产端价格出现大幅下行。

第二步,这个事件,结合一次不大不小的价格下跌,开始引发心理恐慌(相当于恒星踏缩中的吸引力),去杠杆和赎回开始。

第三步,去杠杆和赎回进一步引发资产价格大跌,此时就不是简单的去杠杆,而是爆仓杠杆连环断裂,赎回需求更加强烈,此时踏缩进入加速阶段。

第四步,坍缩引力指数级大增,全市场,全大类资产,无一不被抛售,市场陷入极度恐慌,四处缺钱用来还债和满足赎回。股票市场接连熔断,杠杆继续不断断裂,债务密度上升到了极点,形成了黑洞——所有的流动性都被吸引进去用来补仓、去杠杆和赎回。以及市场上大量窖藏货币持币观望(预防性流动性需求),债务黑洞进一步加强,在信心降为冰点的情况下,吞噬一切流动性。

此时,金融危机正式开始,或者处于了风暴的中心点。除了央行代表的国家信用,几乎所有的商业和银行信用都消失了。央行只能大幅降息,但远远不够,因为这个时候价格不再重要,而是实打实的流动性。所以央行必须真金白银——但实际上对她自己来说不过是个会计薄记——来购买金融机构的资产,在一个失去信用的市场上建立对手盘,重新盘活私人和商业信用,才能使金融市场摆脱可怕的债务黑洞,重新流动运转起来。这个过程,正是现在世界所正在经历的。整个过程会持续多久,我们不知道,但是可以确信的是,将会一次比一次艰难,一次比一次漫长。