畅想任汇川“跨界”!传统险企VS流量巨头:人才争夺战二次燃爆?

摘要 在疫情的催化下,“互联网+”正在加速行进中。不断有传统产业的高管转战互联网平台,最近中国平安(行情601318,诊股)“少帅”任汇川也要辞职,市场传出他将跨界加盟流量巨头腾讯。无论如何,传统保险机构越来越多的人才投奔互联网平台已成不争的事实。商业模式加速重构,人才争夺战即将二次燃爆?3月16日,平安

在疫情的催化下,“互联网+”正在加速行进中。不断有传统产业的高管转战互联网平台,最近中国平安(601318,诊股)“少帅”任汇川也要辞职,市场传出他将跨界加盟流量巨头腾讯。无论如何,传统保险机构越来越多的人才投奔互联网平台已成不争的事实。商业模式加速重构,人才争夺战即将二次燃爆?

3月16日,平安发布公告称,任汇川因个人身体原因辞去平安集团执行董事、副董事长职务,最后的工作时间为2020年5月31日。

就在大家对任汇川的突然离职颇感意外之时,另一则消息又掀起了一波热议。“任汇川的下一站或是腾讯,负责整合腾讯的保险业务或金融业务”,虽然尚未得到官方确认,但无风难起浪,静待水落石出。

事实上,随着互联网经济的大爆发,各行各业与互联网的融合程度不断加深,“互联网+”商业新模式不断涌现。尤其是作为拥有巨大流量的第三方平台,愈加展示出其强大的吸引力。

其中,在互联网平台,不断聚集更多保险人才,加之自身拥有的流量优势,专业化+碎片化的保险新型商业模式,正在顺应“互联网+”的加速而不断升级。

先看任汇川

再看险企高管跨界风潮

.....

互联网第三方平台的强大吸引力最直观的表现便是,不断有传统保险公司高管跨界聚焦。如果任汇川加盟,那么将为互联网平台“吸金”再度加码。

任汇川(图片来源于网络)

我们先来看看任汇川。任汇川于1992年加入平安,从基层一步一个脚印逐步成长为高级管理干部,在平安产险、平安信托和集团等多个岗位上担任管理职务,先后出任集团公司副总经理、总经理、副董事长,经历了公司从小到大、创新进取的重要发展历程。

作为与中国平安一起成长的老平安人,任汇川从业28年见证了这一金融集团的多个历史重要时刻。尤其是中国平安定位为 “金融+科技”战略时,科技引导优势已较为明显,想必彼时任汇川便具备了互联网思维。

但“长跑”28年后的今天,任汇川以“希望歇一下,用一段时间休养调理,拿出更多时间陪伴家人”辞别了曾经奋斗的场所,令人既遗憾,又疑惑。

这边辞职尚未落听,那边加盟腾讯的传言已起。毕竟,传统险企高管加盟互联网第三方平台已不稀奇。

同样,互联网第三方平台的最直观吸引力,也表现为不断有跨界而来的传统保险公司高管。

尤其是在2020年初新冠肺炎疫情肆虐之下,各行各业都看到了流量平台的活力与实力。同时,在“圈粉无数”的第三方互联网平台的身后,还有一批正在成长的“互联网+”群体壮大,这一群体的专业度不断提升,正在成为互联网经济的中间力量。

如此来看,越来越多传统保险高管跨界加盟互联网平台,就显得顺理成章了。

先看渠道活力

再想流量平台“野心”

.....

究竟互联网保险平台的业务发展势头有多猛?让我们以数据来说话。

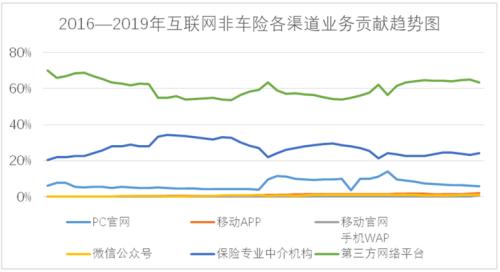

“互联网保险销售渠道主要分为官方自营渠道和第三方渠道。从渠道的市场份额来看,第三方渠道占据了互联网保险的主要保费收入来源。”《2019年中国互联网保险行业研究报告》中显示。

资料来源于艾瑞报告

得益于互联网保险产品结构的不断优化,在互联网保险整体保费增长疲软的背景下,通过第三方渠道产生的保费在互联网财产险领域依然保持快速增长。相比于官方自营渠道,第三方网络平台拥有更多的用户场景。

另外,中国保险行业协会近日发布的《2014-2019年互联网财险市场分析报告》(以下简称《报告》)显示,第三方业务超过保险公司自营平台(指保险公司PC官网和保险公司自营移动端)业务。财险业务渠道变化新局面,在一定程度上也反映了互联网保险的趋势,保险公司的自营互联网业务正在下滑。

就财险公司而言,自营平台业务占比在2018年4月首次被第三方互联网平台赶超。2019年,第三方互联网保险业务占比上升到68.89%,其中第三方网络平台占比45.78%,保险专业中介机构平台占比23.11%。

业务占比不断提升,流量优势地位日渐显现。作为拥有更多用户场景的第三方互联网平台,在这场“互联网+”浪潮中,正以其特有的优势“征服”各业务条线。

互联网车险业务具有一定的特殊性,而互联网非车险业务可能更具有说服力。

据中保协披露数据显示,2019年互联网非车险累计保费收入564.09亿元,其中第三方网络平台互联网非车险保费收入357.17亿元,业务贡献度为63.32%,保险专业中介机构互联网非车险保费收入137.73亿元,贡献度为24.42%。

再看保险公司自营渠道,PC官网互联网非车险保费收入33.79亿元,贡献度为5.99%,保险公司自营移动端互联网非车险保费收入为24.01亿元,贡献度仅为4.26%。

面对不断流量化的商业模式,第三方互联网平台的吸引力越发显得强势。业务的迅猛增长,高价招揽保险人才必不可少。怪不得那么多传统保险高管投身互联网保险平台呢。

我们再回想,阿里、腾讯、美团、京东、新浪,以及以众筹起家的轻松筹、水滴互助等在保险市场动作频频,都在打自己的如意算盘,下一步将有更多的互联网平台入局。

先看产品多样化

再畅想人才争夺战

.....

从险种来看,第三方网络平台可容纳的险种更为丰富。一切基于场景化、生态化属性的保险产品,在第三方互联网平台都能找到生存和壮大的土壤。

《报告》分析,互联网非车险业务渠道来源以第三方为主,其中首先为第三方网络平台,其次为保险专业中介机构;保险公司自营平台的互联网非车险业务量较小。互联网非车险保险产品的高频、小额和场景化特征,需要跨界、平台、流量和大数据等互联网特征来支撑,而这正是与第三方合作过程中所具有的特点。

具体来看,信用保证险、意外健康险和其他险种(主要指退货运费险)业务量较大。2019年,信用保证险占28.91%,意外健康险占27.46%,其他险种(主要指退货运费险)占26.46%。

“互联网+”正深刻变革着国民经济中的各个领域。《报告》指出,互联网保险的发展,改变了传统保险通过线下网点与代理人触达用户的销售方式,提高了保险服务的可获得性,结合互联网保险产品小额的特点,促进了普惠金融的发展。借助互联网随时随地在线的特点,配合便捷的互联网支付方式,保险产品的购买门槛大幅降低,保险产品种类也不断丰富,以满足长尾用户的风险保障需求。

尤其,2020年初新冠肺炎疫情突袭,“互联网+“商业模式进一步清晰化。长远来看,疫情将加速驱动保险行业线上业务运营优化、探索线上化业务模式转变。

中保协研究结果认为,消费和服务向线上迁移加速, 促进线上线下业务的结构性调整,互联网保险渠道迎来新一轮发展机会;保险公司构建线上线下融合生态的机遇也将开启,新技术在行业线上为线下赋能中扮演愈发重要的角色, 进而带来商业模式及管理模式的重构。

商业模式和管理模式的重构,必然需要更多具有互联网思维的人才。趋势的变化以及人才需求的增加,也将加剧互联网平台与传统保险公司的人才争夺战。

曾经,2015年《经济展望》就预测,未来5-10年,国内互联网金融人才缺口将达百万人,这将引爆国内互联网金融的人才争夺战。这在过去的互联网金融领域的确如此,互联网保险即为一个缩影。

新五年已经开启,互联网金融人才争夺战即将升级燃爆。友邦保险两亿元从中国平安抢得李源祥,看好的可能并不是其保险从业的经历,或许是“金融+科技”的经验与思维,而友邦保险老将蔡强入主互联网医疗平台微医,再次表明了金融人才的流向。任汇川,是否会让金融人才争夺战二次燃爆?我们拭目以待。