从保险公司信保业务“踩雷”暴露出信保业务“顽疾”

摘要 2019年末,有投资人爆料称其在天津金融资产交易所购买的一款理财产品发生违约。然而,这一事件并非保险公司信保业务“踩雷”的个案。近年来,尽管监管部门已在不断加强对融资性信保业务的监管。

说好的“保证保险”却无保障

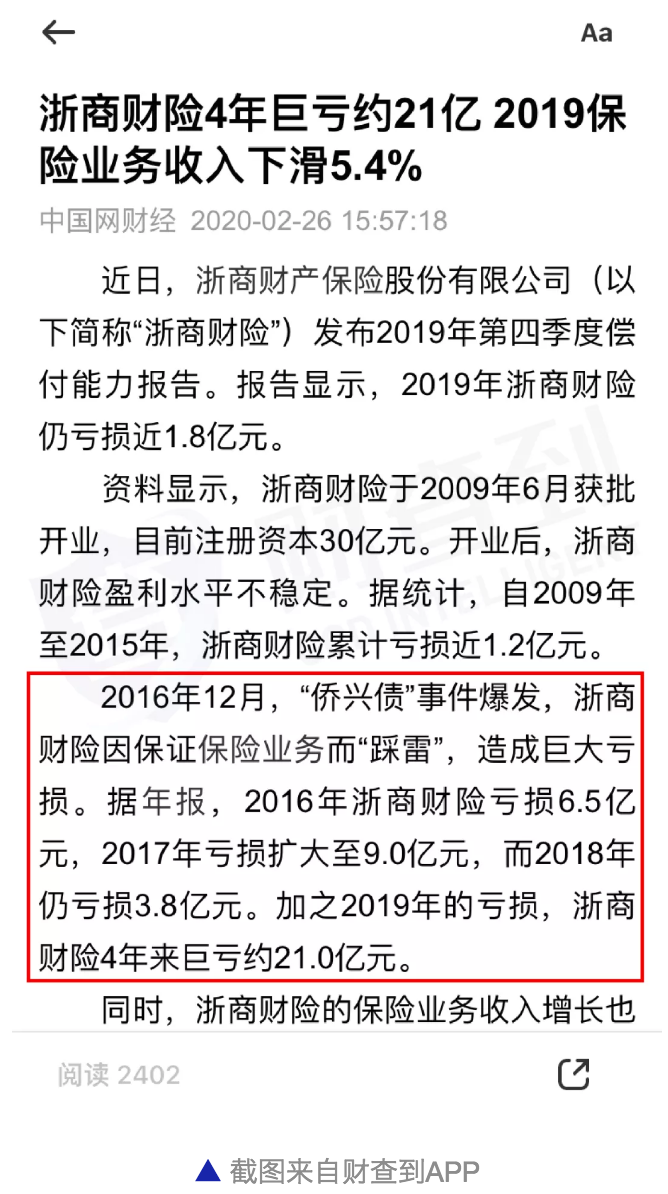

根据投资人爆料,当时他在天津金融资产交易所购买的一款理财产品发生违约,但该款理财产品的底层资产债务人事实上投保了易安财产保险股份有限公司(下称“易安财险”)的“履约保证保险”。 作为一家注册资本达100000万元人民币的财险公司,易安财险在发生这种事的时候,按约定应该在理财产品违约之际,就要先行代偿。但对方一直以理赔材料不完整为由,迟迟未能理赔。 根据当时投资人所出具的材料显示,这是一款名为天津金融资产交易所“保融通(融通四海)”2019年收益分享合约产品(下称“融通四海”)的收益权转让产品,底层资产是车抵贷,山东融通四海融资租赁有限公司将其持有的车抵贷收益权通过天津金融资产交易所转让给投资人。 融通四海这款产品分为多期发行,期限不同,收益不同,大致在6.3%~8.0%的区间,每期对应不同的投资人。为了增信,这款产品的底层资产借款人还投保了履约保证险。 投资人所出具的易安财险“资金债务履约保证险保险单”,投保人为借款人,被保险人为融通四海融资租赁,受益人为该笔保单项下资产对应的天津金融资产交易所发行的“保融通(融通四海)”的一位投资人。 值得注意的是,该保单还附带了特别约定,保险人应在收到出险通知后启动理赔程序,并最迟不晚于《融资租赁售后回租合同》约定的付息日或到期还款日后2个工作日内完成理赔,免赔率为0。如投资人未收到投资本金和利息,同样视为保险事故发生。保险事故发生时,天津金融资产登记结算有限公司在收到本保单对应的理赔款后,将理赔款支付至受益人账户。 这款产品的很多投资者也因为附带保单,免赔率为0,保单责任义务都写的清清楚楚,从而购买了此产品。但是产品出现违约,投资者却未及时得到代偿,财险公司的做法着实让人觉得欠妥。 信保业务频繁“踩雷” 近年来,信用保证保险领域波澜起伏,高危合作群体从P2P扩展到保理、融资租赁、交易所、信托等金融或类金融主体。 2016年12月,招财宝11.46亿元的侨兴私募债发生逾期,浙商财险、众安保险均卷入其中,浙商财险作为第一道风险防线,对债券本息到期兑付提供保证保险,众安财险则为其提供保证保险增信。 2018年2月,安邦旗下平台邦融汇逾期,多家财产险公司因与其开展保单质押、履约保证保险等业务受到牵连。 2019年10月,中华联合财险旗下的“应收账款信用保险”踩雷“大业信托·远成物流应收账款投资集合信托计划(第1期)”。 对于财产险公司而言,一旦踩雷一单业务,赔付进去的不仅仅是此单的保费,可能是长达一段时期内的保费,尤其是资金实力并不雄厚的小型财产险公司,甚至可能导致年度业务亏润,背上沉重的业绩包袱。 何谓信用保证保险 所谓“信用保证保险”,是指以信用风险为保险标的的保险,分为信用保险和保证保险,两者的区别在于,信用保险的投保人、被保险人为权利人,而保证保险的投保人为义务人、被保险人为权利人。 信用保证保险在我国开展的时间并不长,首家市场化运营的专业信用保证保险公司是成立于2016年1月的阳光信用保证保险股份有限公司。 事实上,与一般财险保障固定资产性质的标的不同,信用保证保险的标的是信用风险,极其考验承保机构对于风险的预判。 信用保险业务的前提是风险要心中有数,基于严谨的宏观经济分析和其交易数据,对借款方的经营风险十足掌握的情况下才能把控风险。一般小额贷款的履约保证保险,涉及的金额比较小,对于保险公司而言比较容易把控。 信保业务所存在的问题 信保业务是以信用风险为标的的保险,因投保人在信用关系中的身份不同,分为信用保险和保证保险。但随着相关市场、相关区域信用风险的增加,这一新型险种背后所隐匿的信用等相关风险,开始逐一浮出水面。在此背景下,为把风险化解在萌芽状态,根据相关要求,经营信保业务的财险公司每年都需要在限定的时间内向监管部门报告上一年度业务经营情况。根据监管部门摸底剖析了信保业务,发现存在四大问题。 一是组织架构不完善,人才储备不足。比如,大部分经营信保业务的财险公司并未设立专业的信保业务管理部门,而是分散在多个部门分类管理。此外,岗位设置未实行风险隔离。 二是管理制度缺失,预警机制不健全。这方面所暴露出的问题是:大部分公司尚未制定信保业务专项管理制度,未建立风险预警和处置机制。部分公司甚至仅通过简单的赔付率、偿付能力充足率等指标监控,风险预警维度有限,缺乏承保过程中的跟踪监测能力,缺乏对突发风险事件应急处置能力。 三是管控能力薄弱,合规意识仍待加强。大部分公司对借款人还款能力、资金用途等方面的识别能力不足,对抵质押物或关键材料的验真手段单一,多头借贷和欺诈风险评估能力欠缺,在产品使用上也有不合规现象。 四是系统对接不充分,加大风险识别难度。这主要体现在:与央行征信系统对接的财险公司数量较少,且与第三方机构数据对接不充分。比如,部分财险公司与第三方机构合作接入征信大数据,但第三方机构数据存在不全面、数据质量不高等问题,因此单独对接一家或几家很难全面掌握企业或个人征信数据。 财险公司切勿心存侥幸 在信保业务上的惨痛教训,是近年来一些中小保险公司在日常经营中重利益而轻风险的缩影。这些保险公司往往在承保时片面追求业务规模和相关利益,而忽视合规经营。 监管部门在摸底后向财险公司发出警示:必须高度重视、谨慎经营,对于存在的问题,要认真对照整改。同时,应强化主体责任,提高合规意识,切勿心存侥幸。此外,也应强化对业务合作方的管理,避免因业务合作方的违法违规行为,影响保险公司的稳定经营及行业声誉,降低风险传导。 对于一些过于倚重这类创新业务的财险公司,应明确业务发展定位,切勿盲目求大。面对资本市场、大额信贷业务、民间融资等多方强烈的融资增信需求,保险公司应认清自身状况和风险管理能力,审慎开展业务,切勿追求短期利益和保费规模,防止信用风险跨行业传递。