美国日本韩国等车险费改镜鉴:短期成本率飙涨 集中度有升有降

摘要 许多国家和地区在保险业发展初期,由于市场成熟度低,都曾对车险条款费率采取严格监管方式。随着保险业不断发展,车险管制的弊端也不断显现,导致产品、服务与客户需求脱节,风险与费率不对等,市场活力持续下降。自上世纪90年代各国政府逐渐放宽金融管制以来,美国、欧洲、日本都开始了车险市场化改革,其主要改革内容有

许多国家和地区在保险业发展初期,由于市场成熟度低,都曾对车险条款费率采取严格监管方式。随着保险业不断发展,车险管制的弊端也不断显现,导致产品、服务与客户需求脱节,风险与费率不对等,市场活力持续下降。

自上世纪90年代各国政府逐渐放宽金融管制以来,美国、欧洲、日本都开始了车险市场化改革,其主要改革内容有很多相似之处,包括:

一是监管市场化。产品开发方面,一般都允许保险公司自行制订车险条款费率,其中美国除北卡罗来纳州外,绝大多数州都允许保险公司自行制订车险条款费率;日本允许保险公司自行厘定车险条款费率,费率厘定机构制订的费率仅供保险公司参考;德国将车险条款费率制定权完全下放给保险公司。

产品报批方面,大部分国家或地区实行备案制,其中美国29个州实行审批制,21个州实行备案制;日本针对个人的车险产品仍需报监管机构审批后使用,针对车队的车险产品则采取备案制;德国除汽车强制责任险需报监管机构备案外,其他险种完全由保险公司自行拟定,无须监管机构审批。

销售费用方面,尊重市场经济规律,放开车险手续费比例监管限制。

二是产品客制化。市场化改革后,保险公司可以根据客户需求及市场变化及时调整产品结构。以欧洲某保险公司的车险产品为例,不仅包括车损险、第三者责任险和盗抢险等核心保障,以及玻璃破碎险、驾驶人意外险、拖车服务险等附加保障,还可根据特定群体的差异化需求提供洗车、代驾、道路救援、海外旅游等丰富多彩的增值服务,该部分增值服务在计算保费时已经充分考虑,从而在满足客户需求的同时,也增加了保险公司的收入来源。

三是定价精细化。美国的费率厘定变量较多,包括车辆信息、车主信息和保险信息三大因素,其中车辆信息包括车型、车龄、使用频率和安全防盗配置状况等因子;车主信息包括性别、年龄、婚姻状况、医疗状况和教育程度等因子;保险信息包括出险记录、理赔记录等因子。各保险公司可以自行设计风险评估系统,根据收集的客户信息,对客户风险进行评估,最终生成报价,收集的客户信息越齐全、越真实、越准确,定价也越科学、越公平、越合理。部分保险公司(如Progressive公司)甚至还提供车险定制化服务,即由客户自行选择愿意支付的保费,进而提供相应的车险保障,满足不同客户深度定制化的需求。

案例一

美国南卡罗来纳州:改革后短期综合成本率上升近9个百分点,市场集中度逐年下降

美国各州采用相对独立的保险监管体制,对车险条款费率的管理可分为四大类型:一是事前审批;二是事前备案;三是事后备案;四是自行备案。其中,美国南卡罗来纳州的车险市场化改革较为典型。

改革实施前,南卡罗来纳州采取条款费率事前批准制。在此种监管环境下,该州车险市场有以下特征:一是车险保费比较高;二是市场集中度高;三是产品种类不够丰富;四是限制了保险公司定价灵活性,车险亏损比例较高;五是保险覆盖面较低,未投保车辆占比达到31%;六是定价不够合理,低赔付率客户补贴高赔付率客户的问题十分明显。为扭转上述状况,优化车险市场结构,该州于1997年决定进行车险条款费率管理制度改革。

1997年,该州在充分听取消费者、媒体、州议员的意见与建议后开始改革。在随后3年间,改革措施包括:一是将监管体制由事前批准变更为灵活管制,即保险公司可在一定范围内自由制定车险费率,无需报监管机构;二是放松车险产品风险分类的监管,增加车险产品设计的灵活性。

在改革的积极影响下,1998年后更多保险公司进入当地市场。该州HHI指数(衡量市场集中度)自1997年以来逐年下降,前三大公司的市场份额由2000年的56%下降至2010年的50%。与此同时,该州车险市场对保险公司的吸引力显著增强。1997年改革前,退市的保险公司数量超过了入市的保险公司数量,改革后这一情况出现反转,入市公司量超过了退市公司量。

改革开始后,该州虽短期综合成本率上升了近9个百分点(从101.7%上升至110.4%),但从长期看盈利能力基本稳定并小幅改善,2010年车险综合成本率下降至100.7%,逐渐达到全美的平均水平,此后基本稳定在100%左右。

案例二

日本:中小公司破产,市场高度集中

1996年以前,日本对保险业一直实行严格监管,保险条款的设计和变更均需经过批准,费率则统一由非寿险费率算定会提供。战后50年间,日本没有一家保险公司倒闭。但是随着日本经济的快速发展,严格的保险监管制度使巨大市场潜力难以转化为实际保费规模的增长,车险发展呈现停滞趋势。1996年,迫于美国“开放日本保险市场”的要求,双方签订了《日美保险框架协议》,日本政府逐步开始放松监管并启动改革。

在与美国签订《协议》前,日本于1995年通过了《新保险法》,明确将“放宽限制、促进自由化竞争”作为未来车险乃至整个保险业的发展原则。

随后,根据《日美保险框架协议》要求,日本一是首先调整了非寿险费率算定会的地位,明确该会制定的保险费率只供保险公司参考;1998年,进一步允许各保险公司不再使用由费率算定会提供的统一费率(强制车险除外)。二是允许销售“风险细分型”车险,大藏省拟定“九大风险细分项目”作为费率因子,分别为:年龄、性别、驾驶经验、汽车使用目的、每年驾驶距离、地区、车型、安全装置及拥有车辆数。三是取消对车险手续费比例的限制。

改革后,日本保险公司由于新产品过于激进,且正好遇上泡沫经济崩溃和亚洲金融危机,以及人口老龄化、产业空洞化等问题加剧,全行业保费收入不断缩水,除了2002年外,其他各年都是负增长。同时保险公司所收到的保费与承担的风险并不匹配,致使改革后全行业车险综合成本率长期持续提升,由1997年92.7%上升至2010年最高时的104.4%。

市场竞争加剧、保费增速放缓、综合成本率上升使日本保险市场掀起了兼并收购的浪潮,财产保险公司数量逐年下降。经过几轮的兼并重组,目前日本财产保险市场上前三大公司市场份额高达85%以上,形成三井住友、日本财险、东京海上三足鼎立局面。

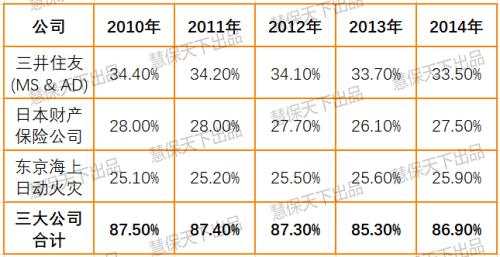

表1 日本车险市场份额统计表

数据来源:公司年报, General Insurance Association of Japan (GIAJ)。

案例三

韩国以及中国台湾:渐进式改革

韩国:韩国在车险费率市场化改革之前,各公司使用由财产保险费率制定委员会(现保险开发院)制定的协定费率,经监管部门批准后使用。

1994年,韩国开始推行费率市场化改革,分阶段增加浮动系数及扩大浮动范围。2001年,费率浮动范围限制被废除,韩国保险开发院每年拟定车险标准条款和参考费率,经金融监督院审核后发布。保险公司参考标准条款和参考费率,结合自身实际情况,制订本公司车险条款和费率,报保险开发院审核通过后,再报金融监督院审批,审批通过后方可使用。

中国台湾:2002年起,台湾分九年三个阶段实施“财产保险费率自由化”改革,逐步放松费率管制。第一阶段从2002年起,允许保险公司自行拟订车险附加费用率,仍对车险产品实行审批制。第二阶段从2005年起,具备数据基础的保险公司可以自行确定车险风险保费,车险产品原则上实行备案制。第三阶段从2009年开始,允许保险公司自行拟订车险条款和费率,放开车险产品费率管制。

纵观以上国家和地区的车险市场化改革历程,不难发现,无论采用何种方式改革,短期市场波动总难以避免,而长期来看,在市场充分消化了短期冲击后,普遍呈现了稳定发展的态势。

从短期看,由于各保险监管机构不同程度放开了对车险产品费率的严格监管,保险公司之间竞争更加激烈,市场短期波动难以避免:

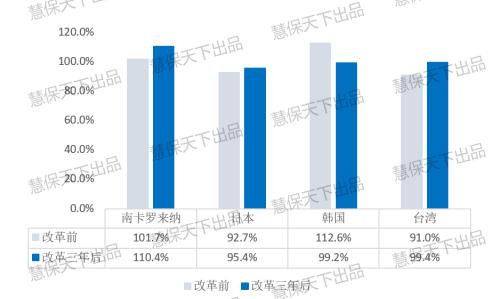

在综合成本率方面,美国南卡罗来纳、日本、中国台湾在改革后都出现了车均保费下降、综合成本率大幅上升的情况。

图1 各国/地区车险市场化改革前后综合成本率对比

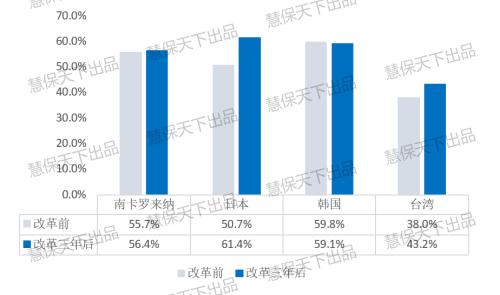

在市场集中度方面,各国家/地区则因改革前市场结构的不同呈现了较为明显的差异,美国南卡罗来纳州、韩国市场集中度基本保持了稳定;而日本、中国台湾等则出现了大面积兼并,市场集中度显著上升。

图2:各国/地区车险市场化改革前后前三大公司 市场份额对比

从长期看,在市场充分消化了短期冲击后,普遍呈现了稳定发展的态势,同时理性竞争还激发了这些国家的市场活力,挖掘了当地车险市场的潜力。

在车险市场规模方面,除日本外,其他国家/地区均有相对稳健的增长。其中,韩国自改革起20年间车险保费增长了149%,美国南卡罗来纳州15年增长了49%,中国台湾12年增长了29%。

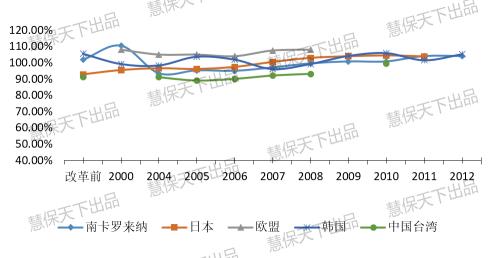

在综合成本率方面,各国/地区都出现了“均值回归”现象,财险行业也普遍放弃了超额承保利润,车险综合成本率基本在100%上下波动。

图3:各国/地区车险改革后长期综合成本率趋势图

他国和地区如此,车险综合改革将至,国内的同仁都做好准备了吗?