寿险公司盈利模式两板斧之第二板斧:求解最优杠杆率

摘要 先说结论:1、寿险业的盈利模式主要靠两板斧:一板斧是“两差一销”,即息差收入、营业偏差和剩余边际摊销;二板斧是杠杆,实际上是把第一板斧加了杠杆。第一板斧的盈利载体都是负债,而第二版斧则规定了这项负债可以达到净资产的多少倍。我们在第75周报告里面描述了第一板斧的影响,牌照收益率。这周我们将主要研究一下

先说结论:

1、寿险业的盈利模式主要靠两板斧:一板斧是“两差一销”,即息差收入、营业偏差和剩余边际摊销;二板斧是杠杆,实际上是把第一板斧加了杠杆。

第一板斧的盈利载体都是负债,而第二版斧则规定了这项负债可以达到净资产的多少倍。

我们在第75周报告里面描述了第一板斧的影响,牌照收益率。这周我们将主要研究一下杠杆这个第二板斧。

2、2019年寿险行业总资产规模为15.8万亿元,近十年复合增速为17.8%;净资产规模为1.4万亿元,近十年复合增速为16.8%,均呈现出高速发展态势。

2019年寿险业杠杆率为10.9,银行业杠杆率为12.3。其中,银行业杠杆率是基于中国资本市场上36家上市银行的财务数据计算而得。

不难发现,银行业的杠杆率是要高于寿险业的。但从趋势来看,近十年银行业杠杆率持续下滑,而寿险行业杠杆率基本保持稳定。

我们还给出了2010-2019年寿险业和银行业的ROE对比状况。两类行业ROE的计算均是采用净利润除以期末净资产。2019年寿险业ROE为16%,而银行业ROE为11%。

从趋势来看,银行业的ROE持续下滑,自2018年以来寿险行业ROE已经连续两年超过银行业。

3、“13精”给出了2010-2019年寿险行业不同类型公司的杠杆率。2019年老三家杠杆率10.9,居中位置;中型寿险公司的杠杆率是最高的为13.3,小型寿险公司的杠杆率是最低的仅为9.4。

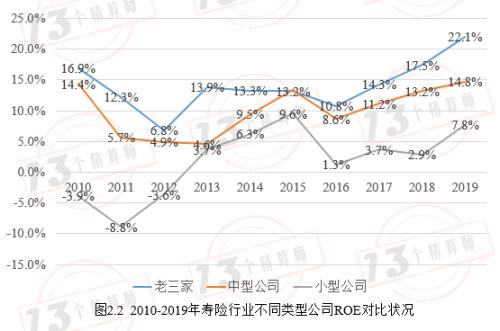

一个有趣的现象是,与杠杆率排序不同,2019年老三家ROE为22.1%,是最高的;中型寿险公司的ROE为14.8%,居中;小型寿险公司的ROE是最低的仅为7.8%。

这也从侧面反映出,并非高杠杆一定带来高收益,但同时低杠杆也不能带来高收益,是否存在寿险行业的最优杠杆率呢?

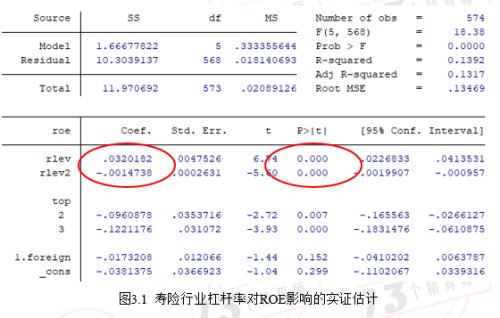

4、我们使用近十年涉及近600个样本数据,研究寿险公司杠杆率对ROE的实证影响。我们发现杠杆率对ROE具有倒“U”型的非线性影响。

按照实证研究的一般处理规范,我们在模型中加入了杠杆率的一次项和二次项,根据抛物线的性质,我们可以计算出最优的杠杆率为 0.0320182/(2*0.0014738)=10.8。

巧合的事,目前头部寿险公司的杠杆率是10.9,这似乎表明头部公司的ROE可能已经是天花板了。

但是有一句话老话不是,天花板不是问题,问题是能否可持续?只要能继续,估值就不是问题。

本文最大的贡献可能也是这个结论,各个公司可以依据自身的实际情况,看看离行业的最优杠杆率差距有多大?你是需要开始降杠杆了呢?还是有继续加杠杆的空间?

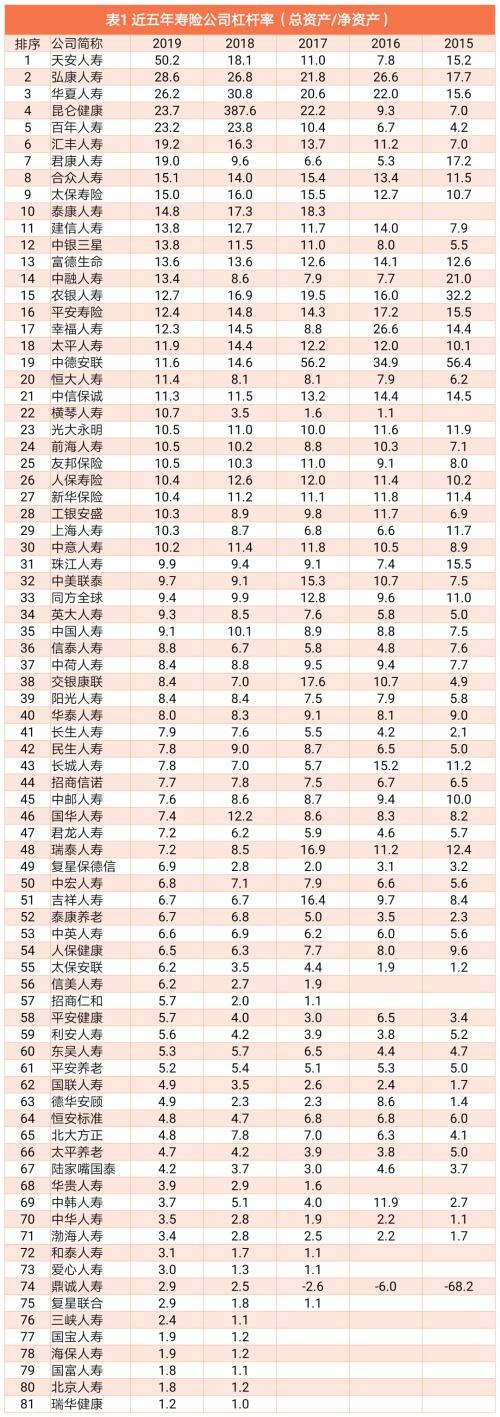

5、正如前文所论述的,我们并非希望杠杆率越高越好,但总需要给出一个排列标准,由大到小仅是为了阅读方便。

2019年天安人寿的杠杆率是最高的,达到了50.2;而杠杆率最低的寿险公司是瑞华健康,杠杆率仅为1.2。除业务模式差异外,由于该公司成立于2018年5月,经营时间短也对公司杠杆率产生一定影响。

此外,太保寿险杠杆率为15.0,居第9位;平安寿险的杠杆率为12.4,居16位;中国人寿(601628,诊股)的杠杆率为9.1,居第35位。

正文:

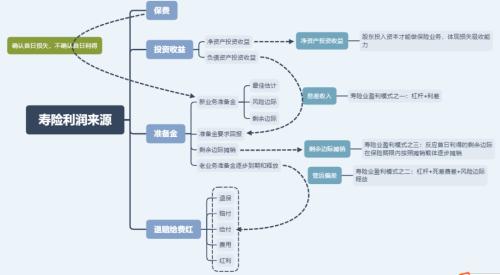

上月,我们给出了寿险公司牌照收益率指标,勾勒了寿险公司的利源来源,主要是净资产投资收益、息差收入、剩余边际摊销和营运偏差,如下图所示。

其中,净资产投资收益率与牌照赋予的保险业务关系不大。除了净资产外,其他三项可以理解为寿险行业商业模式,也正是因为有了寿险牌照,才能享受这种商业模式。

寿险行业的盈利之源主要体现在寿险责任准备金和储户投资款上,两者又占到总资产的近八成。

不失一般性,也为了便于比较,我们使用总资产除以净资产计算寿险公司的杠杆率。该比值可以反映牌照赋予寿险公司的杠杆撬动力。

当然,杠杆率高低与否并不是我们追求的最终目标,在本次杠杆率分析过程中,我们使用以ROE-max作为最优杠杆率的检验尺度。

一、寿险行业杠杆率和ROE

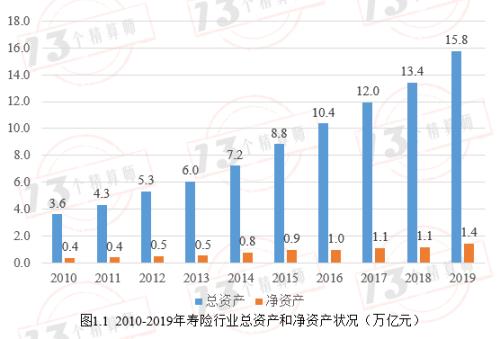

图1.1给出了2010-2019年寿险行业总资产与净资产规模状况。2019年寿险行业总资产规模为15.8万亿元,近十年复合增速为17.8%;净资产规模为1.4万亿元,近十年复合增速为16.8%,均呈现出高速发展态势。

需要说明的是,寿险行业相关指标是基于81家寿险公司加总而得,具体公司名单可见第四部分的排行榜。

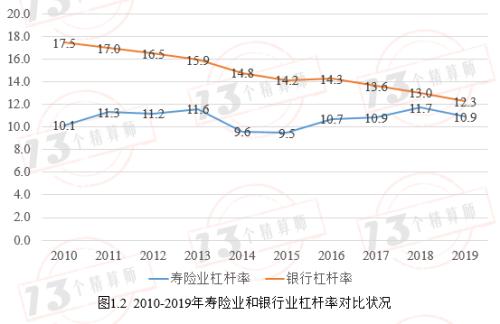

图1.2给出了2010-2019年寿险业和银行业的杠杆率对比状况。2019年寿险业杠杆率为10.9,银行业杠杆率为12.3。其中,银行业杠杆率是基于中国资本市场上36家上市银行的财务数据计算而得。

从图中不难发现,银行业的杠杆率是要高于寿险业的。但从趋势来看,近十年银行业杠杆率持续下滑,而寿险行业杠杆率基本保持稳定。

图1.3给出了2010-2019年寿险业和银行业的ROE对比状况。两类行业ROE的计算均是采用净利润除以期末净资产。2019年寿险业ROE为16%,而银行业ROE为11%。

从趋势来看,银行业的ROE持续下滑,自2018年以来寿险行业ROE已经连续两年超过银行业。

二、寿险行业不同类型公司的杠杆率和ROE

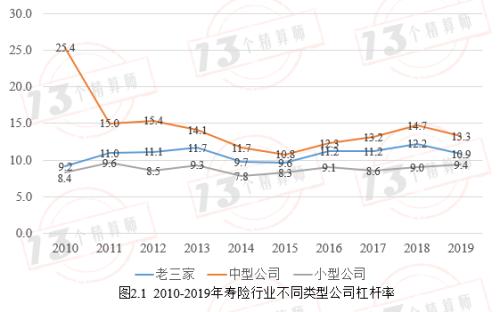

图2.1给出了2010-2019年寿险行业不同类型公司的杠杆率。2019年老三家杠杆率10.9,居中位置;中型寿险公司的杠杆率是最高的为13.3,小型寿险公司的杠杆率是最低的仅为9.4。

图2.2给出了2010-2019年寿险行业不同类型公司的ROE。与杠杆率排序不同,2019年老三家ROE为22.1%,是最高的;中型寿险公司的ROE为14.8%,居中;小型寿险公司的ROE是最低的仅为7.8%。

这也从侧面反映出,并非高杠杆一定带来高收益,但同时低杠杆也不能带来高收益,是否存在寿险行业的最优杠杆率呢?

三、寿险行业的最优杠杆率

我们使用近十年涉及近600个样本数据,研究寿险公司杠杆率对ROE的实证影响。

从图3.1中,我们发现杠杆率对ROE具有倒“U”型的非线性影响。按照实证研究的一般处理规范,我们在模型中加入了杠杆率的一次项和二次项,根据抛物线的性质,我们可以计算出最优的杠杆率为 0.0320182/(2*0.0014738)=10.8。

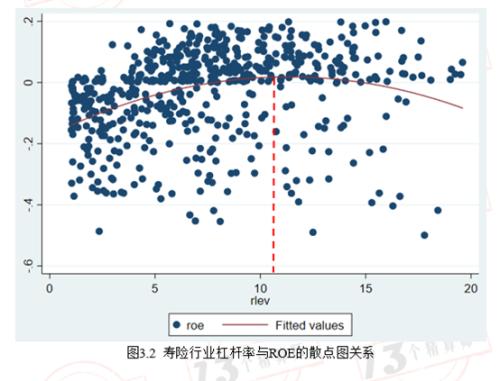

图3.2给出了描述杠杆率与ROE的散点图及拟合曲线,可以很清楚地看到,当杠杆率低于10.8时,杠杆率与ROE正相关;而当杠杆率高于10.8时,杠杆率与ROE又是负相关。

实证角度,我们可以将其理解为随着杠杆率增加,对公司ROE的影响先是正的,后是负的。

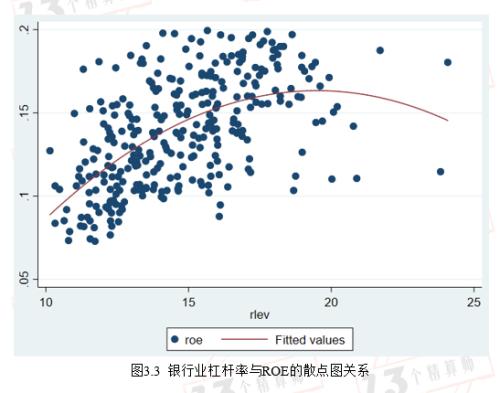

同样我们也检验了银行业杠杆率与ROE之间的关系是否也满足倒“U”型。图3.3给出了银行业杠杆率与ROE的散点图关系。

杠杆率为什么对ROE的影响呈现出倒“U”型呢?一般性共识,杠杆率的确可以提高公司ROE,发挥杠杆撬动收益的作用。

但随着杠杆率的持续提高,公司经营中蕴含的潜在风险也在逐渐累积,不断变动,势必会对公司健康持续发展产生不利影响。

幸好,寿险公司的偿付能力充足率可以衡量公司蕴含的风险水平。偿付能力充足率越高,则表明公司经营风险越小。

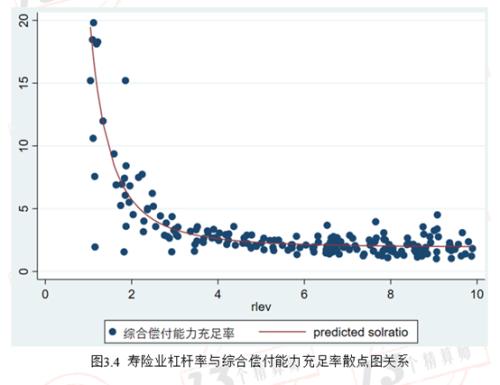

图3.4给出了杠杆率与偿付能力充足率的散点图关系。

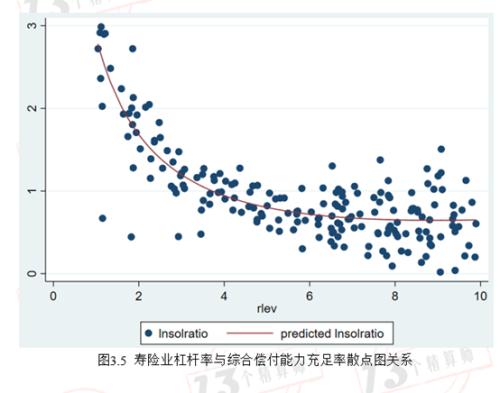

不难发现,两者之间存在显著负相关性。由于偿付能力充足率变化幅度较大,为降低异方差影响,我们将其取对数。

图3.5给出了杠杆率与偿付能力充足率的对数序列的散点图关系。两者之间负相关的更为直观。

四、寿险公司杠杆率排行榜

表1给出了近五年寿险公司的杠杆率排行榜。

正如前文所论述的,我们并非希望杠杆率越高越好,但总需要给出一个排列标准,由大到小仅是为了阅读方便。

2019年天安人寿的杠杆率是最高的,达到了50.2;而杠杆率最低的寿险公司是瑞华健康,杠杆率仅为1.2。除业务模式差异外,由于该公司成立于2018年5月,经营时间短也对公司杠杆率产生一定影响。

此外,太保寿险杠杆率为15.0,居第9位;平安寿险的杠杆率为12.4,居16位;中国人寿的杠杆率为9.1,居第35位。