上市即破发,渤海银行的“助贷”歧路

摘要 作为最年轻的股份制银行,渤海银行以近乎净资产的发行价发行,却依旧免不了首日破发的命运。近年来,渤海银行一直着手转型零售银行,通过大力发展第三方消费金融贷,并在3年时间增长近30倍达925亿,如此疯狂的发展消费贷或将为未来的不良率埋下“隐患”。

作为最年轻的股份制银行,渤海银行以近乎净资产的发行价发行,却依旧免不了首日破发的命运。而此次上市募资将有助于其增加资本金,缓解“告急”的核心一级资本充足率。近年来,渤海银行一直着手转型零售银行,通过大力发展第三方消费金融贷,并在3年时间增长近30倍达925亿,如此疯狂的发展消费贷或将为未来的不良率埋下“隐患”。银行资本市场消费金融

7月16日,银行业迎来2020年首单IPO,渤海银行(09668,HK)在港交所挂牌上市,此次共发行28.8亿股H股,发行价为4.80港元/股,募集资金134.7亿港元。

作为年内首个银行IPO项目,渤海银行上市首日便破发。渤海银行发行价接近于每股净资产4.35元(约4.77港元),估值远高于中资银行的平均水平。此外渤海银行自身基本面也有一些瑕疵,市场信心并不充足或许是导致其破发的主要原因。

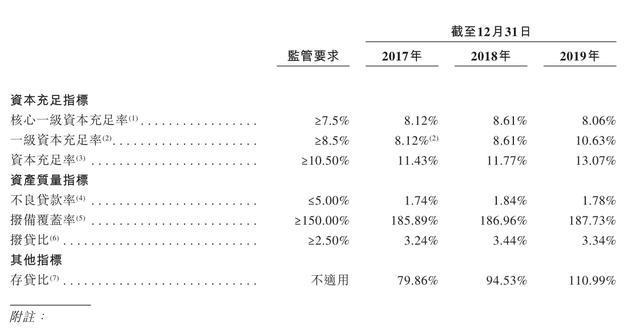

自2017年渤海银行总资产破万亿以来,核心一级资本充足率一直徘徊在监管红线左右,此次上市有助于补充核心一级资本充足率,为后期的发展提供资本金。而在核心一级资本充足率告急之际,渤海银行开始了零售银行转型之路。

在零售转型期间,渤海银行第三方消费金融贷在3年时间增长近30倍达925亿,与其合作的第三方金融机构超20家,其中51信用卡、美利金融等曾被消费者投诉砍头息、套路贷、暴力催收等问题。而这也给渤海银行未来的个人贷不良率带来一定风险。

核心一级资本充足率“告急”,上市融资

事实上,渤海银行一直面临信托持股问题,导致其上市进程延后。2017年,天津信托将其持有股权转让给泛海实业等公司,信托持股问题得以解决,上市才被重新提上日程。

2017年6月,渤海银行董事长李伏安曾对外透露,“由于银行的资本消耗较大,上市是补充资本充足率的一个重要手段,渤海银行将在第三次增资结束后择机启动上市进程”。

可这一等就是三年,直至2019年11月,渤海银行的第三次增资才最终完成,注册资本由85亿元增至144.5亿元。在增资期间,股东中远海发放弃渤海银行第三次增资配股权利,不再参与认购该行增发股份。

除了增资扩股,渤海银行还在2019年9月获批发行了200亿元的永续债用于补充资本充足率。频频的增资发债主要是因为渤海银行资本充足率“告急”。

2017-2019年,核心一级资本充足率分别为8.12%、8.61%、8.06%;一级资本充足率分别为8.12%、8.61%、10.63%;渤海银行资本充足率分别为11.43%、11.77%、13.07%。

银保监会数据显示,2019年四季度末,商业银行(不含外国银行分行)资本充足率为14.64%,核心一级资本充足率为10.92%,一级资本充足率为11.95%。其中,股份制银行资本充足率为13.42%。很显然,渤海银行的资本充足率低于平均水平。

据渤海银行财报显示,该行的资产规模总额从2016年8561.2亿元增长至2019年11131.16亿,并于2017年成功突破“万亿大关”,年复合增速约11%。

随着资产规模的高速增长,渤海银行风险资产加权资产规模不断上升,核心资产消耗较为明显,核心资本充足率一直面临压力。

值得注意的是,2019年还有过一次增资,而增资过后核心一级资本充足率仍较2018年下降0.6%。也就说,在保持如此高的资产增速下,渤海银行不仅不能实现内生性增长,还需要通过外部融资来补充核心一级资本充足率以维持目前的资产高增速。

或许是因为资本金的压力,各家银行纷纷转型零售业务。零售业务是典型的轻资本模式,对资本的消耗较少。而渤海银行也紧跟“潮流”,在招股书称,“坚持全面向零售银行、交易银行转型”。

转型零售银行,渤海银行押注“助贷”

招股书显示,渤海银行2017-2019年的营业收入分别为252.5亿元、232.1亿元、283.78亿元;净利润分别为67.54亿元、70.8亿元、81.92亿元。去年营业收入同比增长22.26%,净利润同比增速达15.7%。

靓丽的成绩背后,消费金融业务成为最大亮点。数据显示,2019年末,渤海银行的个人消费贷款在贷余额再创新高,达到了956亿元,增长率为97%,占比41%,成为仅次于房贷的第二大业务种类。

根据招股说明书,2017-2019年,渤海银行个人消费贷款分别为88亿、485亿、956亿;

其中第三方消费金融平台发放的个人消费贷余额为34亿、442亿、925亿,短短两年增幅近30倍,足以可以看出渤海银行在消费贷金融上的激进。

渤海银行之所以能够在消费贷金融上狂飙猛进,主要得益于与大量第三方“助贷”平台合作。

2019年6月,在一带一路消费金融高峰论坛上,渤海银行披露了27家合作机构名单:蚂蚁金服、度小满金融、腾讯金融、小米金融、国美金融、苏宁金融、乐信、360金融、维信金科、51信用卡、美利金融、品钛。而渤海银行在2019年报中披露,已上线合作平台为22家。

不过,借助助贷平台快速扩张业务的同时,也给渤海银行带来了一系列麻烦。与渤海银行合作的平台中,有平台在2019年爆出“套路贷”“违法催收”等问题。

其中51信用卡、美利金融等曾被消费者投诉砍头息、套路贷、暴力催收等问题。

图片来源:黑猫投诉

据业内人士表述,在上述线上线下合作中,渤海银行主要作为资金方提供资金,在客户获取、风险把控上比较依赖于合作方,而一旦放款,贷后管理又主要依靠银行自己。长此以往,对银行而言,不仅降低了自身获客与风控能力,形成坏账的概率也会大幅增加,一旦合作机构资质审核不严,后患可能很大。

值得注意的是,7月17日,银保监会制定了《商业银行互联网贷款管理暂行办法》(以下简称“办法”),在鼓励“助贷”的同时也严格要求规范相关流程,以防野蛮生长。

办法要求商业银行应当明确风险管理,在贷前、贷中、贷后全流程进行风险控制。同时规范要求商业银行建立健全合作机构准入和退出机制,在内控制度、准入前评估、协议签署、信息披露、持续管理等方面加强管理、压实责任。

不良攀升,频收监管罚单

渤海银行成立于2005年12月30日,截至2019年底,渤海银行资产总额1.12万亿,按照规模排列,渤海银行在全国12家股份制银行中靠后。

随着渤海银行总资产规模增长,渤海银行近年来不良贷款率迅速攀升。2014-2018年渤海银行的不良率分别为1.2%、1.35%、1.69%、1.75%、1.84%。

截至2019年12月31日,渤海银行不良贷款率为1.78%,同比下降0.06个百分点;但仍高于招商银行、浙商银行、兴业银行、广发银行等股份制银行。

值得注意的是,在2017年总资产突破万亿后,渤海银行频频面临监管罚单。

2018年12月7日,银保监会对渤海银行开出了一张2530万元的天价罚单,指出渤海银行存在5项违法违规行为:分别为内控管理严重违反审慎经营规则;理财及自营投资资金违规用于缴交土地款;理财业务风险隔离不到位;为非保本理财产品提供保本承诺;同业投资他行非保本理财产品审查不到位。

据不完全统计,2019年渤海银行又陆续收到多张罚单,包括虚增存款、改变信贷资金原有用途,未按照规定保存客户身份资料和交易记录,以及未按照规定报送大额交易报告或者可疑交易报告、未按进度发放房地产开发贷款或授信等内容。

事实上,就在港交所6月23日披露渤海银行通过聆讯后的资料集之后,渤海银行北京分行就迎来50万元罚单。

据银保监会官网6月24日消息显示,北京银保监局对渤海银行北京分行开出罚单,据行政处罚信息公开表显示,渤海银行北京分行因存在同业投资业务严重违反审慎经营规则的行为,被罚款人民币50万元。

作为最年轻的股份行,渤海银行H股上市也意味着其需要经营更加规范,同时接受资本市场的监督,避免因为过于追求规模的增长而选择去经营风险更高、风控困难的互联网金融业务。