信托业保障基金:信托的“兜底保险”?

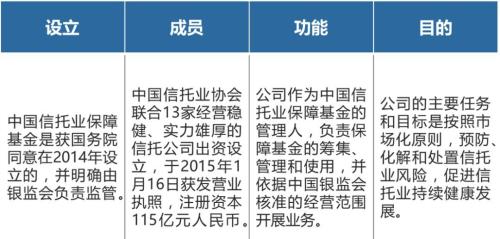

摘要 上面的内容翻译成大白话就是,信托业市场的参与者(13家信托公司)众筹了一下,成立了一个信托业保障基金,主要目的就是解决信托业风险的。这种非政府的行为,一度被业内销售称之为信托的“保险”。但是,信托业保障基金本质上是为降低信托公司的经营性风险而设立,而不是为投资者的信托产品兜底。根据中国《信托法》对信

上面的内容翻译成大白话就是,信托业市场的参与者(13家信托公司)众筹了一下,成立了一个信托业保障基金,主要目的就是解决信托业风险的。这种非政府的行为,一度被业内销售称之为信托的“保险”。但是,信托业保障基金本质上是为降低信托公司的经营性风险而设立,而不是为投资者的信托产品兜底。

根据中国《信托法》对信托的定义可以看出,信托是以财产为核心、信任为基础、委托为方式进行运营的财产管理制度,其具有区别于其他财产管理制度的独特优势。而这个核心词汇“信任”也成为了焦点。

随着大资管时代的到来,资管、投行以及财富管理等业务对信托的“挤出效应”显现,外加信托致力于业务开发,弱于产品研发与创新,信托“信”的核心也逐渐失去了竞争力。

外加刚性兑付这个不成文的规定被打破后,随着市场经济的发展,继而监管层对信托公司监管思路的转变,催生出来《信托业保障基金管理办法》,这种全新的制度是一次创新尝试,不仅进一步地完善了我国信托制度,更有效地保护了中小投资者的利益。

13家信托公司该如何出资?

━━━━━

2015年3月,监管部门下发文件,就信托业保障基金筹集和管理相关事项作出通知,要求保障基金的认购从2015年4月1日前开始。对于此前广受关注的资金信托认购比例,该文件规定4月1日以后新发行的资金信托,按照新发行金额的1%认购。

业内研究人士认为,按照这一提取比例,信托公司在资金信托业务中的报酬将下降千分之一左右,将使信托公司从事单一资金信托业务几无盈利,或将导致信托业整体规模下滑。不过,这体现了监管层对相关信托业务有保有压的态度。

当然信托基金募集来源并不止一条,细则如下:

《信托业保障基金管理办法》

第十三条 保障基金来源:

(一)依据本办法第十四条筹集的资金;

(二)使用保障基金获得的净收益;

(三)国内外其他机构、组织和个人的捐赠;

(四)国务院银行业监督管理机构和财政部批准的其他来源。

第十四条 保障基金现行认购执行下列统一标准,条件成熟后再依据信托公司风险状况实行差别认购标准:

(一)信托公司按净资产余额的1%认购,每年4月底前以上年度末的净资产余额为基数动态调整;

(二)资金信托按新发行金额的1%认购,其中:属于购买标准化产品的投资性资金信托的,由信托公司认购;属于融资性资金信托的,由融资者认购。在每个资金信托产品发行结束时,缴入信托公司基金专户,由信托公司按季向保障基金公司集中划缴;

(三)新设立的财产信托按信托公司收取报酬的5%计算,由信托公司认购。

第十五条 信托公司基金余额不满足本办法第十四条要求时,应当按规定补足。

随着信托业保障基金成立两年多,保障基金规模已突破千亿元。截至2017年6月30日,保障基金规模已达1100多亿元。

知情人士表示,目前保障基金获取的利差约为3%,以保障基金现在的规模,年收入超过20亿元不是什么问题。基金收益将归入基金,让基金不断地保值增值。

信托保障基金的作用在何时体现?

━━━━━

具体经营管理中,基金可对以下五种情形实施救助:

信托公司因资不抵债,在实施恢复与处置计划后,仍需重组的;

信托公司依法进入破产程序,并进行重整的;

信托公司因违法违规经营,被责令关闭、撤销的;

信托公司因临时资金周转困难,需要提供短期流动性支持的;

需要使用保障基金的其他情形。

上述内容可见,信托保障基金的相关规定也体现了监管层对相关信托业务有保有压的一种态度。

信托保障基金运行了将近3年,还未出现过使用的先例。可见信托保障基金目的并不是为了“兜底”,而是监管层为了建立更完善的信托制度和打破所谓的“刚性兑付”而推出的新的举措。此举也大大提醒着投资者,提高产品的辨别能力和足够的风险意识,避免盲目的投资,最终有效的保护投资者的利益。

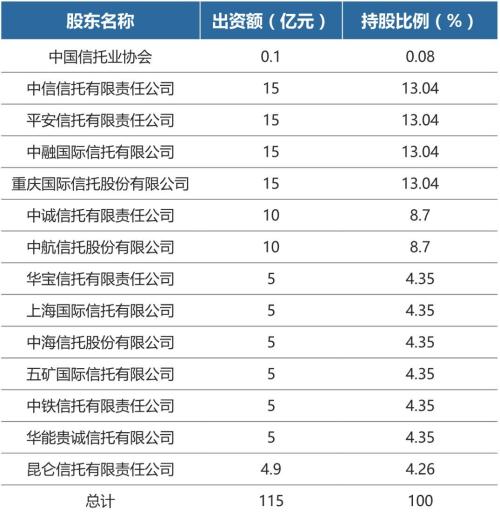

公司各股东的名称及认缴注册资本的金额和持股比例情况如下: