融智•管理期货策略私募基金11月行业报告

摘要 摘要11月份,期货私募基金创出今年来单月最好业绩,据私募排排网数据中心统计,11月纳入统计排名的533只期货私募基金平均收益率为4.98%,比10月份的3.56%提高了1.42%,得益于商品市场的持续单边行情及6.95%的较大单月涨幅。从实现正收益的产品占比来看,11月份实现正收益的产品数量有401

摘 要

11月份,期货私募基金创出今年来单月最好业绩,据私募排排网数据中心统计,11月纳入统计排名的533只期货私募基金平均收益率为4.98%,比10月份的3.56%提高了1.42%,得益于商品市场的持续单边行情及6.95%的较大单月涨幅。从实现正收益的产品占比来看,11月份实现正收益的产品数量有401只,占比75%,略低于10月份,而平均收益率的上升,显示出管理期货策略产品11月份的业绩分化相对10月份有所扩大。

期货私募基金之所以取得如此好的业绩,与11月份商品期货的行情有很大关系。农产品期货在11月初下跌回调,然后与工业品一起集体狂欢,直至“双十一”夜盘“黑天鹅”的出现。由黑天鹅行情开启的回调行情只延续了一周,整个商品市场再次集体上扬,一举收复双十一当晚创下的高点,整个11月份,商品指数上涨了6.95%。

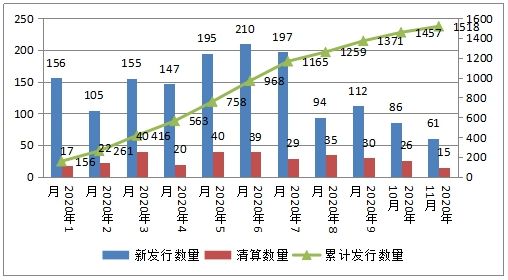

发行情况来看,前11个月累计发行1518只期货私募基金,从逐月发行数量来看,1-7月是期货私募基金发行的高峰期。8月期货私募基金发行数量只有94只,不及7月的一半,9月的发行量略有回升,共发行了112只。10月份共发行86只,11月份是61只,成为2016年发行量最少的两个月份,这主要是因为年终临近,市场资金回笼明显所致。

实现正收益的基金中,36只基金11月收益超过20%。收益为负的产品中,也有9只跌幅超过10%,其中最大跌幅为-44.6%,损失惨重。

一、管理期货策略发行及清算情况

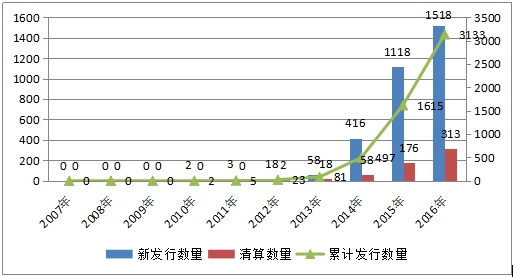

2007年4月,国务院修订发布了《期货交易管理条例》,中国证监会相继颁布实施8个配套规章和规范性文件,正是这些条例和规章,为期货私募的发展提供了制度的保障。2014年,私募基金管理人牌照发放,期货资管“一对多”放开,期货私募基金如雨后春笋般崛起,全年共计发行期货私募基金416只,这一数量是2014年之前发行产品总量的4倍多。

2015-2016年,每年期货私募基金发行都维持在成倍的增长水平。2015年期货私募备受市场关注,虽然受到股灾的影响,但全年总计还是发行了1118只期货私募基金,相比2014年增长了约170%;2016年截至11月底,期货私募基金发行总量已经超越了2015年全年的发行总量,达到了1518只。

图1:历年管理期货策略私募基金发行及清算数量

数据来源:私募排排网数据中心,截至2016年11月底

2016年基金发行情况来看,前11个月累计发行1518只期货私募基金,从逐月发行数量来看,1-7月是期货私募基金发行的高峰期。这段时间股票市场低迷,而商品期货市场则表现如火如荼,商品指数上涨了13.5%,其中,煤炭板块和螺纹钢最为显眼,分别上涨了50.3%和34.1%。因商品市场整体走强,吸引大量资金入市。1-7月累计发行了1165只,平均每月发行166只,期间单月发行数量最多的是6月的210只,最低是2月的105只。

下半年的8月份和9月份,商品期货市场开始宽幅震荡,相对应的是,期货私募基金的发行数量也显著下滑,8月期货私募基金发行数量只有94只,不及7月的一半,9月的发行量略有回升,共发行了112只。

进入10月份,国庆过后,国内商品市场出现井喷式行情,商品指数10月份环比上涨10.42%,11月环比上涨6.95%。但是期货私募基金的发行量却再次萎缩,10月份共发行86只,11月份共发行61只,成为2016年发行量最少的两个月份,这主要是因为年终临近,市场资金回笼明显所致。

基金清算方面,2016年前11个月共有313只期货私募基金遭遇清算。不过,到期清算的产品超过230只,提前清算的产品占比不足三成。另外,在私募排排网有业绩展示的246清算基金中,清算时净值在面值以上的基金高达171只,占比将近七成。

图2:2016年管理期货策略私募基金发行及清算数量

数据来源:私募排排网数据中心,截至2016年11月底

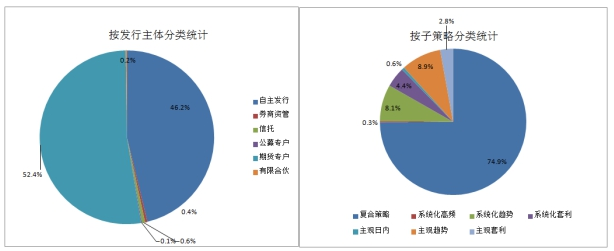

从产品类型来看,自主发行和期货专户是2016年前11个月期货私募发行的两大主体,占比分别为46.2%和52.4%。信托、券商资管、有限合伙、公募专户逐渐退出历史舞台市场,发行量占比不到2%。

从发行的子策略类型来看,国内期货私募主要采用的是多策略组合的复合策略,该子策略产品发行数量占到总量的74.9%;除此之外,发行较高的就是主观趋势和系统化趋势产品,占比依次为8.9%、8.1%。据私募排排网了解,复合策略产品中大部分也包含了趋势交易策略,毕竟2016年是商品期货“红红火火”的一年,多年难得一遇的趋势大行情,所以趋势策略能在市场中大行其道也是情理之中的;另外,程序化交易在期货私募基金中的应用越来越广泛,也越来越多人意识到程序化交易相对主观交易非常明显的优势,今年来量化交易基金的发行量明显高于主观交易基金,并且绝大多数复合策略基金都是采用程序化交易。

图3:2016年管理期货策略私募基金分类统计

数据来源:私募排排网数据中心,截至2016年11月底

二、2016年管理期货策略风险收益情况

11月份,期货私募基金创出今年来单月最好业绩,据私募排排网数据中心统计,11月纳入统计排名的533只期货私募基金平均收益率为4.98%,比10月份的3.56%提高了1.42%,得益于商品市场的持续单边行情及6.95%的较大单月涨幅。从实现正收益的产品占比来看,11月份实现正收益的产品数量有401只,占比75%,略低于10月份,而平均收益率的上升,显示出管理期货策略产品11月份的业绩分化相对10月份扩大了。

期货私募基金之所以取得如此好的业绩,与11月份商品期货的行情有很大关系。农产品期货在11月初下跌回调,然后与工业品一起集体狂欢,直至“双十一”夜盘“黑天鹅”的出现。黑天鹅行情是市场风险急剧扩大的同时遇到了不理性的市场情绪,在短时间内出现先涨停后跌停的“悲惨世界”,部分偏好风险的期货单账户净值出现了较大幅度的回撤。由黑天鹅行情开启的回调行情只延续了一周,整个商品市场再次集体上扬,一举收复双十一当晚创下的高点,整个11月份,商品指数上涨了6.95%。从板块来看,11月份有色板块上涨了15.86%,而之前涨势异常凶猛的煤炭板块先上涨后下跌,整个11月份只上涨了2.16%;建材板块,包括螺纹钢和玻璃,上涨了12.10%;与螺纹钢相关的铁矿石,11月份上涨了14.49%;化工板块,一步三回头,合计上涨了3.75%;另一个异常显眼的商品是天然橡胶,11月份持续上涨,共计上涨了23.85%。

其实纵观今年期货市场的整体表现,商品“领头羊”一直存在,只是不断轮换而已,从上半年的铁矿石、螺纹钢到下半年的焦煤、焦炭,再到10月、11月的有色金属与天然橡胶。在这样的市场行情下,今年期货私募基金能取得优异的成绩也就不足为奇了,特别是CTA趋势策略为主的基金。私募排排网数据显示,今年来182只期货私募基金平均收益为21.26%,高收益产品更是层出不穷,收益翻倍的就有7只,高达64只产品收益超过20%。

表1:管理期货策略私募基金收益情况

近一个月近三个月近六个月今年来

沪深300指数(%)6.056.3111.61-5.17

平均收益率(%)4.9810.0311.6421.13

标准偏差10.1721.3020.7534.77

最高收益率(%)71.71281.15115.7278.37

最低收益率(%)-44.62-48.03-42.74-39.32

首尾差(%)116.33329.18158.44317.69

数据来源:私募排排网数据中心,截至2016年11月底

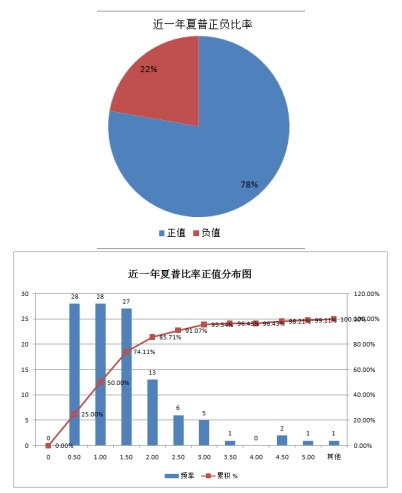

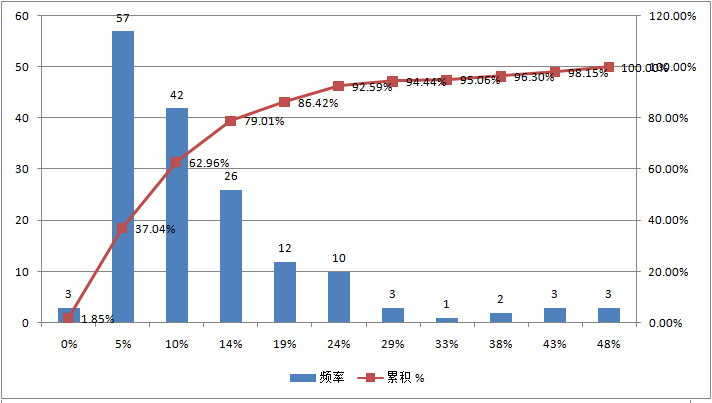

从近一年夏普比率数据统计来看,夏普比率为正的产品数量占比将近八成,是负值产品的三倍多。具体来看,夏普比率超过2的基金占比接近15%,夏普比率小于1的正好占半壁江山。

图4:管理期货策略私募基金近一年夏普比率发布情况

数据来源:私募排排网数据中心,截至2016年11月底

从近一年的回撤数据来看,如果以期货私募近一年的平均回撤水平10.63%作为衡量标准,回撤超过标准回撤的私募占比为37%,其中还有超过1成的产品回撤超过20%。

图5:管理期货策略私募基金近一年最大回撤发布情况

数据来源:私募排排网数据中心,截至2016年11月底

三、2016年11月管理期货策略排名前十收益情况

11月份的商品期货市场,在有色金属、天胶、螺纹钢、铁矿石的带领下继续狂欢,但是在“双十一”的黑天鹅事件后,市场出现分化,据私募排排网数据统计,11月份管理期货策略私募基金收益率的标准差相比10月份明显扩大。分化的背后就是几家欢乐几家愁。实现正收益的基金中,36只基金11月收益超过20%。收益为负的产品中,也有9只跌幅超过10%,其中最大跌幅为-44.6%,损失惨重。

11月份期货私募基金前十名收益率均超30%,前五名收益更是超过50%。排名第一的是主观趋势策略产品“主动平衡1号”收益率达71.71%,该产品自成立运行至11月底已17个月时间,目前累计收益已经高达397.18%。目前私募排排网可查询到的资料显示,该产品的投资顾问是东华期货,基金经理是花蕾芬。

11月份前十名的期货私募基金中,只有一只基金也出现在10月份的前十名名单中,不仅如此,该私募基金产品不但排名更靠前,从第七名上升到第二名,收益率也是提高了一大步,从35.69%上升到68.48%。而11月份前十名榜单中的其他私募基金都没有连续出榜。

从投资顾问看,东华期货、东航金融分别有两只私募产品入围,其中东华期货旗下两只产品的基金经理都是花蕾芬,分别获得第一名和第三名的好成绩。

从成立时间看,截止11月底,运作时间最短的是小强投资旗下的小强纯熙一号,运作时间不足三个月,却获得51.41%的高收益。前十名中,运作时间不足半年的还有白银资管旗下的白银资管武神和朋锦中天旗下的朋锦宏图1号。

从策略角度看,前十名私募基金中,趋势策略占了四个名额,两个主观趋势,两个系统化趋势;复合策略占了5个名额,系统化套利占1个名额。

表3:2016年11月份管理期货策略私募产品收益前十排行榜

排名产品名称投资顾问基金子策略基金经理成立日期累计净值收益率%

1主动平衡1号东华期货主观趋势花蕾芬2015-07-014.9718 71.71

2东航金融-CTA-安宁1号东航金控复合策略刘舟宇2016-03-212.1170 68.48

3东华期货金石1号东华期货主观趋势花蕾芬2016-03-162.6388 57.41

4小强纯熙一号小强投资复合策略廖帅2016-09-081.7612 51.41

5白银资管武神白银资管复合策略王德艮2016-07-211.8542 51.08

6朋锦宏图1号朋锦中天系统化趋势孔奇2016-08-221.7847 42.76

7东航金融-中国有色金属1号东航金控系统化趋势王倩2016-02-011.5638 41.09

8兴鑫-旭阳1号兴证期货复合策略2016-04-271.7770 37.11

9雅柏宝量化二号雅柏宝系统化套利赵焯文2015-12-171.4980 35.44

10小黑妞铸金1号小黑妞资管复合策略杜仁华2015-12-031.9763 34.68

数据来源:私募排排网数据中心,截至2016年11月底