汉和资本:对中国股市的几点思考

摘要 2018年5月5日,巴菲特执掌的伯克希尔哈撒韦公司2018年股东大会在美国内布拉斯加州的奥马哈举行。在会上,88岁的巴菲特表示中国的经济发展是个奇迹,中国股市还有很多的机会,同时表示其旗下公司将扩大对像中国这样体量大、增长潜力大的经济体的投资。对于巴菲特对中国股市的观点,我们十分认同。巴菲特在股东大

2018年5月5日,巴菲特执掌的伯克希尔哈撒韦公司2018年股东大会在美国内布拉斯加州的奥马哈举行。在会上,88岁的巴菲特表示中国的经济发展是个奇迹,中国股市还有很多的机会,同时表示其旗下公司将扩大对像中国这样体量大、增长潜力大的经济体的投资。

对于巴菲特对中国股市的观点,我们十分认同。巴菲特在股东大会上并没有详细说明他为什么看好中国股市,为什么认为未来中国股市蕴藏着巨大的机会。那么下面就来阐述对中国股市未来的几点思考,谈谈为什么我们认为未来中国股市将是全球最具投资价值的市场。我们将从两个角度来讨论:

第一、为什么是股市,而不是债市、楼市等其他市场。

第二、为什么是中国,而不是美国或者法国等国家。

为什么是股市

1、长期来看,投资股市的收益率更高。

下图是近30年(1988年-2018年)道琼斯工业指数、美国国债指数、黄金价格以及石油价格的走势图,可以很清楚的看到白色线条代表的道琼斯工业指数近30年的年化收益率为8.6%,而同时期黄金、石油以及美国国债的年化收益率分别为3.82%、5.24%和5.84%。虽然每年收益率上的差异不超过5个百分点,看似十分微小,但经过30年时间的积累,道琼斯工业指数的总收益为1058%,是美国国债收益率的2.4倍、石油收益率的3倍以及黄金收益率的5.2倍。也就是说如果在1988年投资100万美元于道琼斯工业指数,到2018年的投资回报大约有1000万美元,但如果在初期选择投资的是美国国债,到2018年的回报就只有440万美元左右。当然如果投资的是黄金,回报则更少。

股票、债券、黄金、石油价格走势比较

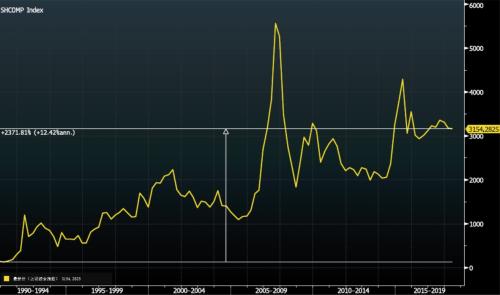

我们再看上证综指从1990年12月到2018年5月的走势,虽然期间多次牛熊交替,但经过了28年的时间,上证综指的总收益率为2371%,年化收益率也有12.4%。因此我们可以看到,长期投资股市可以获得巨大的绝对收益,同时还有巨大的较黄金、石油、国债等可交易性金融资产的相对收益。

上证综合指数走势

2、股市具有更好的流动性

很多时候投资者只关注到了高收益率,却忽略了流动性的重要程度。因为对于一个没有流动性或者说流动性非常低的资产来说,哪怕其收益率再高,投资价值也会大打折扣。这也就是我们常说的“有价无市”。

举个很简单的例子,投资一家非上市公司的股权,所持有股权的市值很可能会在短短2-3年内有数十倍的增长,因为这家非上市公司的每一次股权交割或是被增资都会带来市值的重估。表面上看收益率是非常惊人的,但关键问题在于公司完成上市或被收购之前,投资者所持有的股份基本没有流动性可言。投资者在成功退出之前,再高的收益也只是“纸上富贵”。

不同的是,股市具有非常好的流动性,沪深两市目前每天有大约4000亿的成交量,这意味着投资者可以在短时间内兑现自己的收益,或在投资标的基本面发生恶化时,第一时间减少自己的损失。

为什么在中国

1、中国股市的估值更低

我们选取了道琼斯工业指数、标准普尔指数、法国CAC40指数、日经指数、印度SENSEX指数、恒生指数以及沪深300指数,这几个全球主要的股票指数过去10年的市盈率进行比较。可以发现2008年这几个指数的市盈率都达到近10年的最高点,特别是沪深300指数的市盈率一度接近45倍。而经历了美国次贷危机引发的全球经济危机后,这些指数的市盈率也都回落到了低点,恒生指数和法国CAC40指数的市盈率甚至都不到10倍。到了2015年中国股市大牛市时,沪深300指数的市盈率再次上升到20倍左右,超过了当时美国道琼斯工业指数和标准普尔指数的市盈率。而在经历了之后的股市暴跌、16年熔断时期、17年结构化牛市以及18年初至今的股市震荡后,目前沪深300指数的市盈率为14.7倍。而当前美国道琼斯工业指数和标准普尔指数的市盈率是多少呢?分别为18.7倍和20.9倍,较沪深300指数的市盈率要高。同样法国CAC30指数和日经指数的市盈率也都比沪深300指数的市盈率要高,二者都在17.5倍左右。同为发展中国家的印度SENSEX指数,目前的市盈率为22.8倍,什么概念呢?15年牛市顶部,沪深300指数的市盈率也只有20倍。目前比沪深300指数市盈率低的指数只有恒生指数,其当前的市盈率为12.6倍。

通过上面这个比较,我们可以发现当前中国股市的估值在全球范围来看都是比较低的,再结合中国经济良好的基本面,因此也更具有投资价值。

美国、法国、印度、日本、中国主要指数市盈率比较

2、中国股市总市值仍有巨大空间

判断一家上市公司是否便宜,我们从两个角度分析:一个是估值上看是否更便宜;另一个是市值上是否还有巨大的成长空间。同样我们也可以用类似的方法来判断一个股票市场是否“便宜”,上面我们已经讨论过了中国股市估值上是否便宜这个问题,下面我们再从几个角度来看中国股市在市值上是否还有巨大的成长空间。

首先从GDP和股票市值的关系来看。根据世界银行的数据,2017年中国和美国的GDP分别为13.2万亿美元和19.6万亿美元;而2017年中国所有企业(包括沪深两市,香港市场和美国市场的中概股)的市值为8.71万亿美元,美国所有企业的市值为32.1万亿美元。中国企业市值和GDP的比例为66%,而美国则达到了164%左右。

再从房地产和股票市值的关系来看。中国目前房地产市值总和在47万亿美金左右,而美国房地产市值总和在30万亿美元左右,对应中国房地产市场市值为中国企业市值的5倍左右,而美国的数据为1倍。同样日本房地产的总市值是股市总市值的3倍,英国的比例为2倍。

通过上面两个角度的比较,我们可以发现长期来看,随着越来越多优质的企业上市,以及已经在海外上市的优质企业回归A股,比起美国、日本等股市,未来中国股市的总市值将有更加巨大的增长空间。

3、政策改变促使中国股市发展

资管新规打破刚兑,长期看利好股市的资金流入。2018年4月27日,中国人民银行、中国银行(601988,诊股)保险监督管理委员会、中国证券监督管理委员会、国家外汇管理局联合印发了《关于规范金融机构资产管理业务的指导意见》,意味着资管新规的正式发布。资管新规的核心意见中有一条就是打破刚性兑付,刚性兑付将成为历史。

刚性兑付之所以存在,第一是因为一些风险承受能力较低的投资者希望获得较银行存款更高的收益,但又不愿意承担本金遭受损失的风险;第二是金融机构为了将理财产品更好的销售出去,给本身存在风险的产品打上了“刚性兑付”的标签,迎合上述投资者的需求。刚性兑付将本是属于投资者的风险不合理的转移到了发行人和中介机构身上,一旦发行人或者中介机构无法弥补损失,将导致重大的市场风险。实际上在欧美等成熟市场中,投资者需自行承担投资的风险,基本不存在“刚性兑付”的产品。

对于金融市场来说,刚性兑付是不利的。而对于投资者来说,从表面上看,刚性兑付是起到了保护作用,但实际上并非如此,刚性兑付并不利于投资者风险意识的形成,更会让投资者产生对超额收益不切实际的预期。

为什么说打破刚性兑付有利于股市的长期发展呢?当市场中存在刚性兑付产品,且收益率不低的时候,很多的投资者都会选择这个产品。而随着刚性兑付的打破,这种产品将不复存在,投资者需要重新考虑如何平衡风险和收益,要么选择银行的储蓄类产品,要么选择承担获得更高收益所伴随的风险。届时大概率会有一部分为了获得更高收益而承担风险的投资者选择将资金投资在股市中。

除了资管新规长期来看将促进中国股市的发展,监管机构更加严格并且规范的管理,也将帮助中国股市更加健康的成长。

4、受益于国家经济长期确定性增长

成熟的股票市场是经济发展的晴雨表,如果一个国家的经济开始下滑,股票市场也会相应下滑。下图是美国道琼斯工业指数和希腊雅典ASE指数的走势比较。可以发现因为次贷危机,两个指数差不多都从2007年9月开始下跌,一直到2009年3月的这18个月里,道琼斯指数从14000点下跌至7700点,跌幅45%;希腊雅典ASE指数从5200点下跌到1800点,跌幅67%。但是两个指数从此之后形成了两个截然不同的走势,美股进入一轮长达近10年的牛市,道琼斯工业指数一路上涨到现在的约24700点,涨幅78%;而希腊雅典ASE指数却继续下跌至现在的780点。究其原因,希腊2009年以后经济一路下滑,GDP总量从3300亿美元下滑至17年的2000亿美元,下降幅度约40%;而美国次贷危机以后,经济逐渐回暖,GDP总量从2009年的14.4万亿美元增长至2017年的19.4万亿美元,增长幅度约34%。

道琼斯工业指数 vs 希腊雅典ASE指数

中国的GDP总量从2009年的5万亿美元上涨到2017年的13.2万亿美元,增长幅度164%。放眼未来,中国经济增长的潜力依然强劲。供给端,中国在技术创新和产业升级仍具巨大的空间,工程师红利可以让这两方面快速的发展;需求端,人口红利加上消费升级让国家的经济体量有更高的上升空间。随着中国股票市场机制的不断完善和规范,相信长远看也一定会反映中国经济的发展。

中国股票市场未来将是全球最具投资价值的市场,这来自于对国家、行业以及企业基本面的深入理解和认识。希望我们都可以成为未来中国股票市场成长的受益者,也希望我们都可以成为这个美好时代的见证人。

声明:

投资有风险,本文的观点论述及观点分享仅出于传播信息的需要。内容仅供参考,不构成任何投资建议。

图表数据来源:Bloomberg。本文章版权为北京汉和汉华资本管理有限公司所有,任何媒体、网站或个人未经本公司授权不得以转载、链接、转贴或以其他方式复制发布/发表。已经本公司授权的媒体、网站或个人在引用时需注明出处为“汉和资本”,且不得对本文进行有悖原意的引用、删节和修改。本公司保留追究法律责任的权利。