【宏观经济】在负利率时代前行

摘要 观察过去150年世界主要经济体的利率走势,每一次经济危机的爆发都伴随着短端利率的急剧下行。 两次全球大危机之后的十多年是过去150年全球利率最低的两个时期,大萧条时期的利率走势对本轮未来利率长期走势的判定有较强的借鉴意义。 始于欧央行,日本规模据首位 负利率可以分成两个

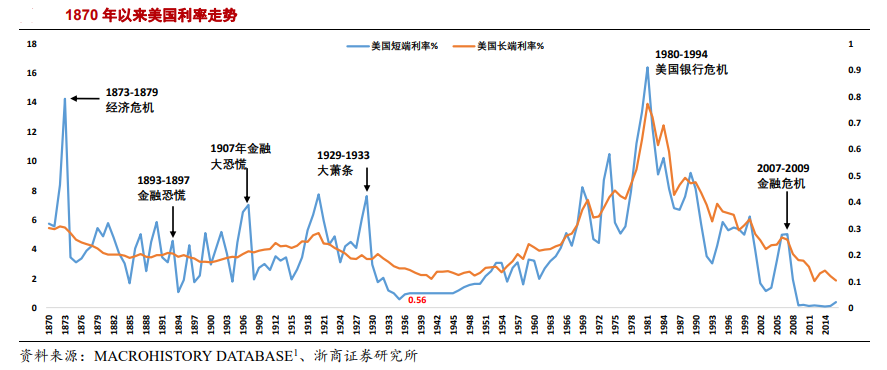

观察过去150年世界主要经济体的利率走势,每一次经济危机的爆发都伴随着短端利率的急剧下行。

两次全球大危机之后的十多年是过去150年全球利率最低的两个时期,大萧条时期的利率走势对本轮未来利率长期走势的判定有较强的借鉴意义。

始于欧央行,日本规模据首位

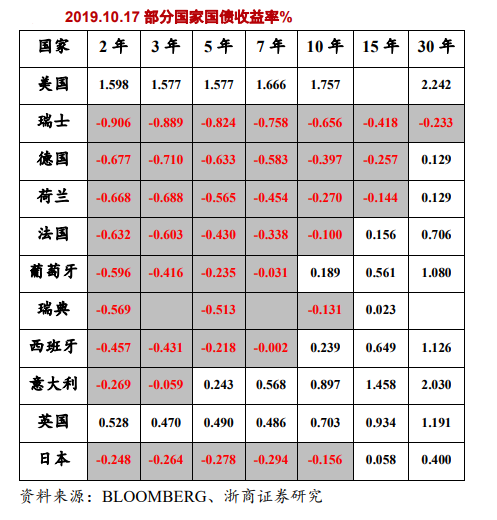

负利率可以分成两个层面:一个是政策负利率,目前有五个国家和地区实施了负利率政策,分别是欧元区、日本、瑞典、丹麦和瑞士;另外一个是市场负利率,最典型的金融产品是负收益率债券。

负利率债券于2010年小规模出现,在2014年欧央行引进负利率政策之后规模迅速扩大,到2014年8月已经攀升至5000亿美元。

随着欧央行继续降息和2016年日本央行加入实施负利率政策阵营,全球负利率债券规模急剧膨胀,2016年7月创下新高,金额接近12万亿美元。之后,负利率债券规模有所回落。

从2018年9月开始,欧元区和日本等地区经济下行压力增大,叠加中美贸易摩擦升级推升避险需求,欧元区和日本国债收益率快速下行,负利率债券规模再次急剧攀升,2019年9月初超过17万亿美元。

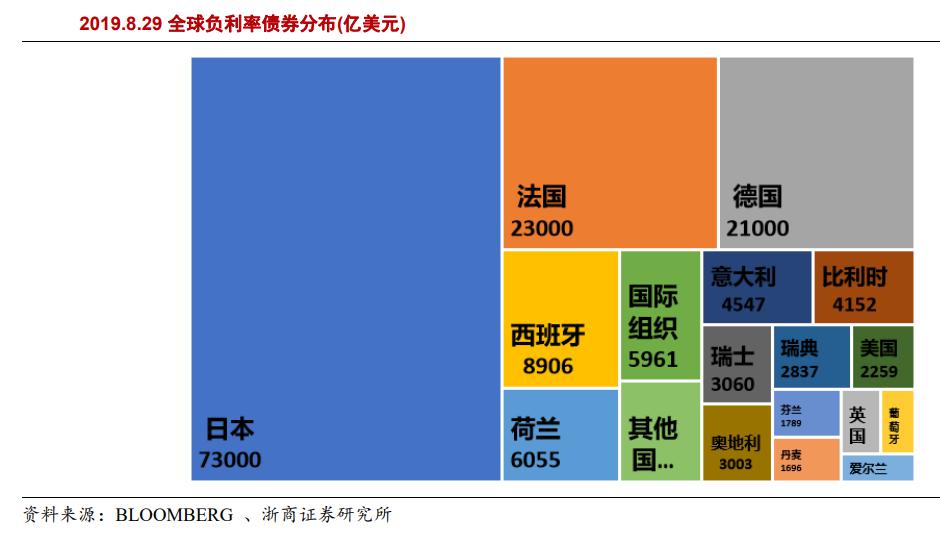

日本、法国和德国是负利率债券规模最大的三个国家,根据2019年8月底的数据,这三个国家的负利率债券规模分别为7.3万亿、2.3万亿和2.1万亿美元,占全球的比重分别为43.1%、13.6%和12.4%。

经济危机和负利率“相生相伴”

观察过去150年世界主要经济体的利率走势,每一次经济危机的爆发都伴随着短端利率的急剧下行。

其中,尤以1929-1933年大萧条时期和2008年金融危机最为典型,两次全球大危机之后美国和英国短端利率均向零利率水平靠近,而且危机之后的10-20年内短端利率均处于较低水平,而德国和日本在大萧条后的短端利率历史数据部分缺失,但总体趋势也是大幅往下。

德国利率水平在2008年之后再次快速下降,随着欧央行2014年7月首次将存款便利利率降至-0.1%,德国短端利率正式进入负数区间。

日本1990S中期资产泡沫破灭之后,利率中枢快速下移,1999年2月日本央行为了应对长端利率上行、日元升值和通缩风险的压力,引入零利率政策。

相继经历1998年亚洲金融风暴和2008年金融危机,日本通缩和日元升值压力仍然较大,日本央行于2016年开始实施负利率。

负利率债券不如持有现金?

负收益率债券并不是最近几年才出现的新事物,早在上世纪大萧条时期就已出现过。

不仅如此,美国新发行的短期国债的收益率在大萧条某些时期也是负的。只是大萧条后的负利率债券规模较小,负利率程度较低,持续时间也相对较短。

负收益率债券的出现看上去不可思议,因为与持有负收益率相比,持有现金似乎是个更好的选择。

但是负利率债券确确实实出现了,那么唯一的合理解释就是负利率债券拥有现金不可比拟的优势。

大萧条时期,美国国债在拍卖时偶尔会出现竞拍价高于面值的情况,但是负收益率的程度很低,大约只有-0.05%。

投资者更倾向于投资负利率债券,而不是持有现金,究其原因,一是某些州对持有国债免征个人财产税,二是银行可以将国债作为抵押物换取政府存款或者在银行间市场进行拆借,因此银行愿意持有负利率债券。

在负收益率程度较低的情况下,持有负利率债券确实拥有现金不具备的优势。

在上世纪30年代,持有快到期国债的投资者拥有优先认购新发行的国债的权利,当持有的国债到期时,他们可以国债面值价格换取新的债券。

这种国库券相当于也是一种期权。当整个经济大环境处于超低利率水平(接近零)时,这种债券临近到期,换购新债券的权利会推升债券价格,使得债券收益率变成负值。

这种情况的出现跟当时的制度安排有很大的关系,因为当时国债经销网络(由交易商和银行构成)还未完全成型,美国财政部很大程度上需要依靠债券置换来发行新债券。

根据记载,1932-1940年间,总共发行了86次新债券,其中15次要求购买者支付现金,31次必须用现有的债券进行置换,其余40次购买者可以选择用现金支付,也可以选择用现有债券置换。

也就是说,当时购买新债券绝大部分都可以用现有债券进行置换。当时负利率债券的出现,跟这种制度设计和安排有很大的关系,因此具有一定的历史特殊性。

为啥还有人持有负利率债券?

投资者持有负利率债券,意味着如果持有到期,肯定会亏钱。为什么会有投资者愿意持有负利率债券?

大致有三类投资者会考虑持有负利率债券。

第一,某些机构必须持有一定规模的国债。

比如某些央行会持有其他国家的国债作为部分外汇储备,保险公司持有部分国债作为保险准备金;养老基金投资国债,为的是将流动性风险最小化,以备资金的不时之需,从而做到跟

自身负债相匹配;银行需要投资部分国债,满足监管上的流动性要求或者将国债作为抵押物在货币市场进行借贷。

投资者愿意为负收益率债券支付溢价,甚至承受部分损失,最主要的原因是政府债券和其他高等级公司债券能够提供可靠性和流动性。

第二,某些投资者有自己的小算盘,认为投资负利率债券有利可图。主要是以下几种情况:

部分投资者认为购买的负利率债券的收益率还有下探的空间,如果其收益率继续下降,债券价格上升,会产生资本利得;

或者外国投资者认为投资的债券计价货币有升值的空间,最典型的例子比如日本国债,外国投资者认为日元被低估,如果未来日元升值,其投资的日本国债就会产生额外收益;

本国投资者认为本国经济面临通缩风险,投资国债的实际收益率仍然可能就会较高。

第三,某些投资者在比较各种大类资产之后,“矮子里挑将军”,觉得债券为相对保险的品种。特别是在经济下行压力较大的情况下,股票和大宗商品均表现不佳,尽管债券的收益率为负,但是相对于股票和大宗商品来说,投资债券的回报还是最高的。

只要持有的债券收益率高于央行超额存款准备金利率,机构就更倾向于持有负利率债券,而不是把钱存放在央行。

负利率政策为的啥?

2008年金融危机之后,部分欧洲国家和日本采用负利率政策是一次全新的政策尝试。在负利率政策下,央行对商业银行的超额存款准备金征收利息,目的是刺激商业银行发放贷款,从而推动经济增长。

瑞典央行在2009年7月8日把隔夜存款利率降至-0.25%,将利率走廊控制在(-0.5%,0.5%)区间。2012年7月,丹麦央行的政策利率转为负值。

随后面临类似宏观环境的欧央行、瑞士央行和日本央行也相继引入负利率政策。但各家央行采用负利率政策的直接目的略有差异。

欧央行于2014年6月将存款便利利率降至-0.1%,之后在2014年9月、2015年12月和2016年3月再分别降息10BP,主要目的是为了推升通胀预期,2019年9月欧央行面对较大的经济下行压力,宣布再次降息10BP,存款便利利率降到了-0.4%。

而瑞士央行主要是为了稳定汇率,打压瑞士法郎升值预期。瑞士法郎一般跟欧元相挂钩,而且是一种避险货币,当全球经济下行或风险事件爆发时,瑞士法郎兑欧元往往面临升值压力。

当欧央行降息之后,瑞士法郎面临较大的升值压力,为此,瑞士央行在2014年12月宣布将存款利率降至-0.25%。

日本央行推行负利率政策,抬升通胀和稳定汇率两个目的兼而有之,在1990S资产泡沫破灭之后,日本经济停滞不前,进入债务通缩陷阱,通胀一直低迷,同时日元也面临升值压力为了应对这种情况,日本央行在2016年1月也采用了负利率政策。

负利率政策效果眨样?

在2008年大危机之前,一般认为名义利率不能降到零以下,就是所谓的“零利率下限”。

大危机爆发之后,瑞典、欧元区、丹麦、日本和瑞士央行都把宽松的货币政策更推进了一步,引入负利率政策,对传统的“零利率下限”发起挑战。

如今距离瑞典央行首次启用负利率政策,十年已经过去了,国际清算银行7对负利率等非常规货币政策的效果做了初步的评判。

他们认为,非常规货币政策工具为政策制定者提供了额外的政策空间和灵活性,规避了大危机之后的通缩风险。

总体而言,负利率政策的正面效果要大于它的负面影响,负利率政策对于刺激经济增长和推升通胀起到了积极的作用。

负利率政策发挥效果,通过引导市场利率下行和改善金融条件来实现。

负利率政策实施之后,叠加大规模QE,市场利率大体下移。负利率政策结合其他非常规货币政策,对国债收益率曲线产生了很大的影响,长端利率和短端利率均大幅下移。

同时,国债利率下移带动信用债利率的下降,很多实施负利率政策的国家和地区的债券进入负收益率区间。可以说,在负利率程度较低的时候,基准利率传导至市场利率的机制基本顺畅。

2014年欧元区首次实施负利率政策之后,经济增速快速回升,实际GDP同比增速从2014Q2的1.0%快速上升到2015Q4的2.1%。

但是通胀水平经历了一个先降后升的过程,负利率政策实施之后,通胀没有上升,反而下降,跟通胀预期大幅回落有关。

因为实施负利率意味着经济前景比较黯淡才促使欧央行采取了降息政策,导致市场通胀预期大幅回落。等经济回暖趋势确定,通胀预期逐渐回升,实际通胀水平才开始回升。

日本实施负利率之后的经济走势,和欧元区大体相似。通胀走势也和欧元区类似,同样经历了先降后升的过程。

负利率就没点副作用?

第一、负利率政策会压缩贷款利率和存款利率利差,可能会对银行的利润率产生负面影响,只是在目前负利率程度较浅的情况下,尚未显现出来。

低利率的市场环境会刺激银行从事较高风险的投资行为,来增加收益率,或者对客

户多征收费用,以对冲利润率的下滑。

第二、负利率政策可能扭曲了债券市场价格,使得债市面临较大的泡沫风险。

第三、负利率政策的实施对传统金融模型发起挑战,传统金融理论里面的很多数学模型都不适用负利率。

以上内容仅代表作者的个人观点,不构成投资建议,投资者应基于审慎的态度做出自主决策,风险自担。

文章及图片来源:网络,如涉侵权,请联系我们。