利得资本:正视困难,保持乐观,A股依然最具长期配置价值

摘要 疫情的影响到底有多严重?通常来说,大规模的传染病疫情对经济的影响,会经历“消费萎缩”,“供给萎缩”,“全面影响金融市场”这样三个阶段。就目前的情况来看,新冠病毒肺炎已经构成全球大流行,在经历的第一和第二个影响阶段后,开始全面传导至全球金融市场,造成资产价格大幅下跌,金融危机金融体系风险上升,并有引发

疫情的影响到底有多严重?

通常来说,大规模的传染病疫情对经济的影响,会经历“消费萎缩”,“供给萎缩”,“全面影响金融市场”这样三个阶段。就目前的情况来看,新冠病毒肺炎已经构成全球大流行,在经历的第一和第二个影响阶段后,开始全面传导至全球金融市场,造成资产价格大幅下跌,金融危机金融体系风险上升,并有引发金融危机的可能性。因此,在抗击疫情本身的同时,维护金融体系的稳定至关重要。这也是为什么全球政府和央行都在短时间内采取了大量救市措施,推出大规模刺激经济方案的原因。

从疫情对中国经济的影响来看,利得资本中国财富研究院发布的2020年2季度投资策略报告显示,一季度国内经济负增长几乎已成定局,现在的焦点在于,二季度国内经济能否获得有效修复。原先市场对于国内二季度经济恢复的预测,基本上都是基于国内疫情可以在较短的时间内有效控制。并没有考虑到海外疫情的失控和大规模蔓延。进入二季度,疫情对欧美和全球的冲击升级,将导致本来就很脆弱的欧洲、日本经济,甚至美国都陷入负增长,进而使得二季度全球增长明显收缩。目前,海外疫情的拐点还没有出现,从季度增长来看,全球步入一场由公共卫生危机导致的衰退,几乎已经是一个难以逃避的大概率事件了。因此,二季度国内经济的恢复,很有可能慢于市场原先的预期。当一系列的经济数据出来后,市场可能还会经历较大的震荡。而整体来看,市场在底部盘整所需的时间,可能也会高于原先的预期。

A股市场何时能企稳回升?

A股市场的企稳回升,取决于未来经济的恢复程度,这又很大程度上取决与各国政府的防疫措施和经济政策。利得资本认为,这里主要包含两个方面的影响。

一方面,自然是疫情防控本身。当疫情的峰值出现,拐点出现,市场的恐慌也会逐渐消散。即便是那时候疫情仍在发展,但市场也会逐渐稳定。从中国的经验来看,通过高强度的防疫,是可以在较短时间内控制疫情的。但是由于目前疫情在全球扩散,而各国的经济实力、防疫意识、政府的执行力等,都有较大区别,国外疫情的发展很可能需要经历比国内更长的时间。

另一方面,就是经济这个战场。目前,多国央行降息和重启量化宽松,以及大规模刺激经济方案的推出。例如,美联储迅速降息并启动了7000亿美元量化宽松,并迅速重启各种非常规的流动性管理工具,这些措施部分缓解了回购和票据市场的流动性问题。加拿大、英国、澳大利亚、日本等央行也迅速通过大幅降息或扩大资产购买计划等方式加大货币政策宽松利率。国内3月27日召开的政治局会议,提出增加财政赤字,发行特别国债的措施。当前,如果各国政府和央行如能及时、精准行动,仍能够在很大程度上对冲疫情和市场波动对各部门经济的冲击,并给予投资者信心。而从经济恢复的顺序上开,已经基本战胜疫情并开始逐步全面复工复产的中国,应该是所有主要经济体中最先恢复的。

A股依然是最具长期配置价值的资产之一

当前海外股市快速大幅下跌的同时,还表现出剧烈的震荡。在此影响下,即便是国内企业已经逐步复工复产,经济活动开始恢复,但A股市场也很难独善其身。即便是相比于全球股市,A股表现出较强的韧性,但是情绪的共振下,同样是权益类资产的A股完全走出独立行情的概率并不大。

利得资本认为,短期内A股还是会面临较大的压力,有可能要在低位盘整较长时间。虽然我们认可并不断强调当前的位置已经很低,但是很低并不意味的短期之内就能迎来像样的反弹甚至反转。

利得资本投资总监表示,“在认清总体形势的严峻并做好充分准备的同时,我们也应该看到积极的方面。中国的经济和股市,相较于美欧都表现出更强的韧性。”

中国资本市场改革持续推进,科创板的上市和注册制的改革,将在长期有效拓展市场的深度和广度。一系列的金融政策都在强调加大对科技、创新型企业的直接融资的支持力度。

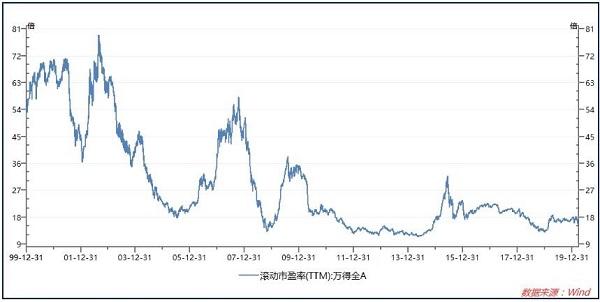

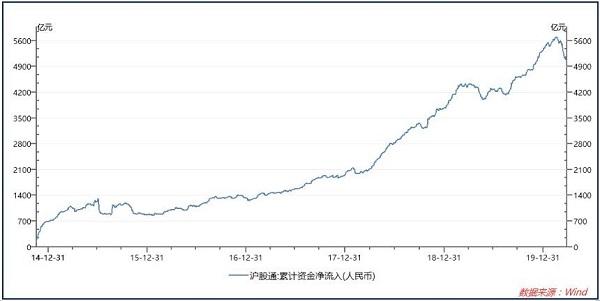

在估值方面,利得资本认为,中国股市,不论是A股或是H股,在横向和纵向比较当中,都处于近20年来的历史底部区域。具有极高的长期投资的价值。此外,目前海外市场基本上处于极低甚至负利率环境。中国虽然也在引导利率下行,但依然是世界上为数不多的利率正常化的主要经济体之一。这使得中国股市在全球范围内比较来看,具有很大的优势。与其他资产相比,也具有较高的性价比。这一点,从近年来外资对股市的不断流入就能看出来。尽管今年2月份以来,外资表现出从股市的净流出,但这更多是因为恐慌情绪下风险偏好的急剧降低造成的。我们认为长期来看,外资不断进入的趋势并不会发生改变。

图1:A股市盈率处于20年来的底部区域

数据来源:WIND,利得资本

图2:外资流入A股趋势并未改变

数据来源:WIND,利得资本

因此,对于国内股市,利得资本的观点是,短期可以谨慎一点。但谨慎并不表示悲观。从长期来看,当前A股处于较低的,具有很高配置价值的位置。我们对于投资股市的长期未来,依然乐观并充满信心。

我们还有很多投资标的和方式的选择

在实际的投资过程中,除了股票,利得资本-利得中国财富研究院研究团队建议,投资者还可以关注很多其他资产。例如,通过CTA来参与大宗商品就是一种很好的选择。国内商品,包括钢铁和化工产业链在内,在经历了2014-2015年由于产能过剩造成的价格大幅下跌,和2016年供给侧改革,去产能引起的大幅上涨之后,逐渐达到了供需基本平衡的状态。从2017年到2019年三年中,大宗商品都很少有系统性的单边上涨或者下跌行情。这使得CTA趋势策略在长达3年的之间内都没有太好的表现。当前疫情的发展,影响到了全球进出口、大宗产业链、供需面等各个方面。不论是经济的衰退,亦或是衰退之后的企稳回升,都很有可能打破原先供需两端的平衡,使得商品价格出现较大幅度的趋势性变化。这或将给沉寂了许久的CTA策略带来表现的机会。此外,由于期货具有做多和做空双向交易的功能,使得CTA具有在危机中同样获取超额收益的能力。

图3:南华商品指数突破窄幅震荡区间

数据来源:WIND,利得资本

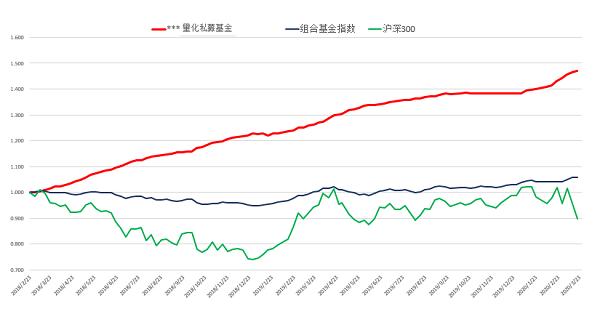

更进一步,利得资本建议,可以通过不同策略组合,得到更加分散化的配置,从而产生出与股票、商品、债券、外汇等传统的大类资产都相关性极低的投资组合。传统的分散化投资,都是通过大类资产的配置来完成,利用股、债、商品等不同资产之间的差异,构建低相关性的组合。但是在黑天鹅事件出现的时候,不同资产之间的相关性会快速上升。例如这一次疫情冲击下,我们看到全球股票、黄金、原油、有色金属、甚至比特币,都出现了快速大幅下跌。如果只是在全球资产上做配置,很难起到有效的分散化的作用。而最近两年,全球出现的黑天鹅事件频出,使得很多以大类资产配置为主的全球对冲基金盈利困难甚至出现较大亏损。

为了能够真正做到低相关性配置,利得研究院认为,需要从大类资产配置,进一步下沉到策略配置的层面。利用不同策略不同的收益来源和收益特性,来构建与各类资产都相关性很低的投资组合。举个例子,策略的收益可以来源于资产价格本身的涨跌,也可以来自于价格的波动。在当前股票市场巨幅震荡的情况下,依靠价格连续上涨才能获利的股票多头策略变得举步维艰,很多都出现了大幅回撤。但是那些跟今天价格相对于昨天价格的绝对涨跌无关,只关注价格在当天之内的波动的高频策略,市场的大幅波动反而增加了获取收益的机会。同样,股票价格的大幅波动,使得ETF和对应的股票指数之间的价差也容易造成短时间的大幅偏差。而这种短时间的定价错误,给了高频套利的策略充足的收益来源。通过这样的丰富的策略组合,就可以构建出独立于各类资产,追求绝对化收益的投资组合。

图4:利得联和系列某FOF 策略与组合基金、沪深300策略走势对比

数据来源:利得资本金融市场部