手术刀解雷之百亿金诚崩盘 又一金融业神话落幕

摘要 今天让我们一起来扒一下百亿私募金诚财富崩盘背后所牵出的“爆雷”真相。2019年4月27日,因涉嫌非法集资,金诚财富被杭州拱墅警方立案调查。次日,实际控制人韦杰等涉案人员被采取刑事强制措施。

手术刀在手,解构暴雷项目本质!

大家好,我是财小查。上一期中为您介绍了经常伪装成“好人”的至善基金21亿私募爆雷所暴露的“至恶”骗局。今天让我们一起来扒一下百亿私募金诚财富崩盘背后所牵出的“爆雷”真相。

2019年4月27日,因涉嫌非法集资,金诚财富被杭州拱墅警方立案调查。次日,实际控制人韦杰等涉案人员被采取刑事强制措施。金诚财富旗下共运作的私募基金产品,主要投向特色小镇PPP项目,初步统计牵涉受害人数大概3800人,未能兑付的规模超170亿元。

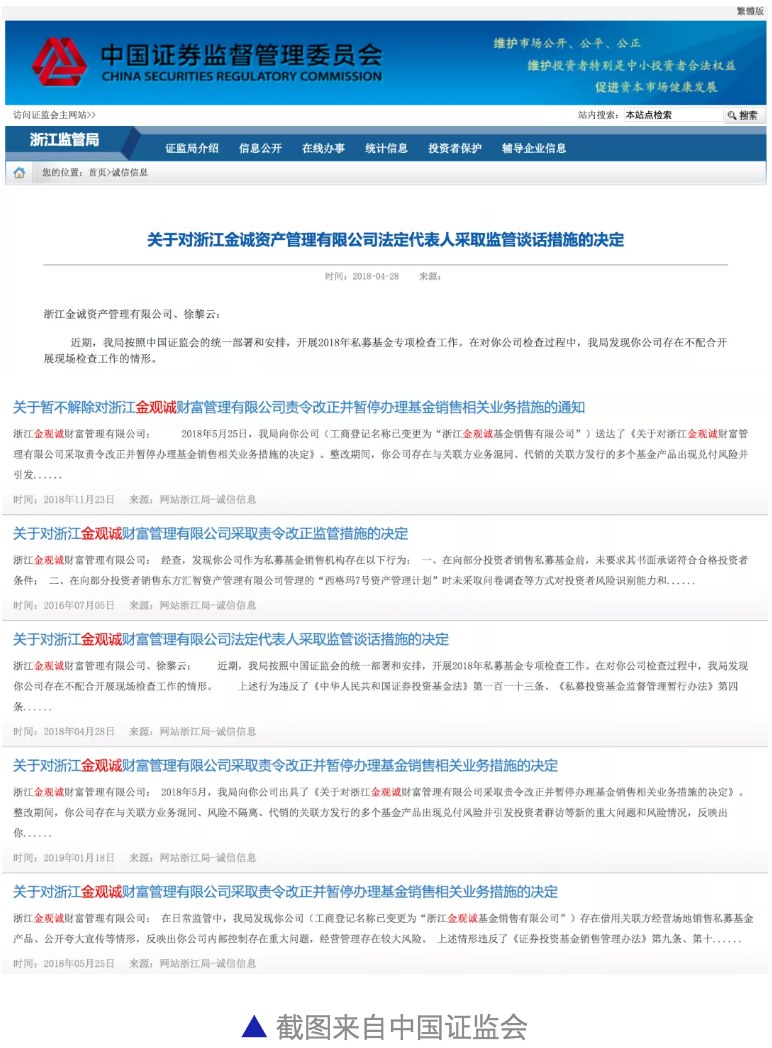

庞大的财富集团 “杰出”的金诚掌门 据财查到APP显示,金诚财富是一家位于杭州的大型财富管理公司,旗下拥有1家基金销售公司金观诚,同时拥有新余观悦、新余观复、金诚资管、杭州金转源、杭州金仲兴、杭州观复6家中基协备案基金管理人。 产品信息显示,金诚集团旗下的6家私募平台的共发行的私募基金产品共计320只,杭州金转源(有限合伙)72只、金诚资产47只、新余观悦30只、新余观复31只、杭州观复投资111只、杭州金仲兴29只。其中正在运作的还有136只。累计管理规模达352亿元以上。 介绍完金诚财富的公司情况,我们再来介绍一下“金诚系”掌门人韦杰的“杰出”履历。 金诚财富董事长韦杰在2007年一次偶然的机会,韦杰意识到国内金融市场蕴藏的巨大机遇,毅然转行投身金融创业。 2015年,中国经济快速发展,城市化进程加速。韦杰抓住机遇,将新型城镇化确立为公司发展主线,通过创办金诚学院、金诚文化发展集团等进行全产业链布局。为此,韦杰获2015中国经济年度人物,先后荣登华尔街日报、福布斯、时尚芭莎、胡润百富、人物杂志、每日经济新闻、时尚先生等国内外媒体。 2017年,韦杰举行“World,I”全球高校巡回演讲,横跨首尔大学、东京大学、斯坦福大学、哈佛大学等9所高校。韦杰告诉年轻人不必太过用心于物质世界的成功,而应更多地关心内心世界的丰满。同年6月,韦杰还出版了一本书《仿佛》。全书由64个故事组成,共分为“精诚所至”“笃行慎思”“大道至简”三个部分,分别讲述韦杰的创业经验、管理哲学和人生智慧。 除了金诚集团创始人这个身份,韦杰身上还有着诸多标签:思想家、艺术家、畅销书作家,公开报道显示,韦杰还极为信仰道教,他是浙江道家学院名誉院长。 就是这样一位看似“外表光鲜”的掌门人,最终因涉嫌非法集资而掉下“神坛”。 资金链断裂 爆雷随之而来 2015年起,发改委等部委大力推广PPP项目,金诚财富抓住这个机会,大力发展PPP项目,转型为一家综合性的现代城市发展集团。 转型之后的金诚财富,以金诚特色小镇为核心产品,采用“PPP+产业化+金融化”的模式进行小镇的投资、建设、运营。截至2017年9月,金诚财富公开的政府项目签约量超过5700亿元,号称为全国最大的民营PPP项目企业。 在金诚财富旗下6家私募机构发行的300多只私募产品中,其中大量产品投向PPP项目,发行的私募产品基本周期在5-7年,1-2年后就会开放赎回,收益率在8%-10%。不过,这个收益率如果是投向PPP项目就偏高了,PPP项目的回报率一般在6%左右,而且年限较长。 案发后,不少投资人追究私募产品的底层资产后发现,各PPP项目募集资金仅部分投入实际项目,有的仅投入了20%-30%,有的投入了70%-80%,有的项目已经被移出库了,但金诚并未向投资者披露并退回资金。很明显,这部分资金被金诚挪作它用了。 说到金诚的资金链断裂,我们不得不将时间倒退回2018年4月,当时金诚财富旗下的5家私募基金因不配合监管部门现场检查。金诚财富的基金销售平台浙江金观诚财富管理有限公司因存在借用关联方经营场地销售私募基金产品、公开夸大宣传等情形,被暂停基金销售业务6个月。 6个月后,金诚依然没能等来“解冻书”。2018年11月23日,浙江证监局宣布因“与关联方业务混同、多个基金产品引发投资者群访”等问题整改不到位,暂停其办理基金销售业务12个月。值得关注的是,自2018年4月份,金诚财富旗下私募公司再未成功备案过新私募产品。没有了“借新还旧”的解决办法,随之而来的就是面临巨大的兑付危机。 简单来说,一边是PPP项目需要大规模投入,另一边没有新的资金来填补,资金链由此断裂。“借新还旧”本就不靠谱,被停止募集只是一个导火索,即使没有浙江的处罚,这个雷早晚会爆。更何况还涉及募集资金被挪用,夸大宣传等违法行为,金诚“神话”的破灭也是必然。 投资者启示 PPP是Public-Private Partnership的缩写,即政府与社会资本合作,政府与企业形成“利益共享、风险共担、全程合作”伙伴合作关系,是公共基础设施项目中的一种典型运作模式。 私募基金投资于PPP项目,主要是通过对项目公司进行股权、股债联动模式进行投资,该项目的性质决定其股权回购期较长,一般是3~5年,整体投资风险较高,回报率较高。 社会资本与政府公权力共同推进PPP项目的推进,其发展会得到政府方面的大力支持,由政府信用作为依托,项目推进相较于其他项目会顺利一些。 投资者在购买投资于PPP项目的私募基金产品时,一定要关注产品的投资期限,对于投资期限较短的产品应谨慎购买,因为此类产品的收益周期与PPP产品的收益周期并不匹配,若产品到期没有新的投资资金进入,则产品很可能无法正常退出,进而导致无法向投资者兑付。 投资者购买投资PPP项目的私募基金产品时,不能仅依赖于基金管理人对项目的简单介绍,而应尽量全面了解项目情况,切勿因项目有政府背景依托而忽略风险,盲目投资。因PPP项目具有建设周期长、收益回报慢等特点,即便有政府信用作为依托,对于追求短期回报的投资者,也并不适合购买此类私募基金产品。