融智•事件驱动策略私募基金10月行业报告

摘要 摘要2016年10月份沪指报收于3100.49点,成功站上3100点,连续3个月收盘位于3000点之上,单月累计涨幅3.19%,最高指数3137点,接近年内反弹新高3140点。从成交量来看,十月份日均成交量都保持在1700亿以上,最多的一个交易日达到2500多亿,投资者情绪高涨,其中股权转让概念和高

摘 要

2016年10月份沪指报收于3100.49点,成功站上3100点,连续3个月收盘位于3000点之上,单月累计涨幅3.19%,最高指数3137点,接近年内反弹新高3140点。从成交量来看,十月份日均成交量都保持在1700亿以上,最多的一个交易日达到2500多亿,投资者情绪高涨,其中股权转让概念和高送转概念让市场非常疯狂。

从A股市场定增发行数量上来看,10月份共有59家上市公司实施了定向增发,融资金额为1246.52亿元,环比有所下降。与此同时,共有56家A股上市公司宣布了定向增发预案,预计融资金额1782.20亿元。2015年全年定增募资总额1.29万亿,但是今年截至10月底,募资额已超过1.4万亿,创历年新高,预计今年这一规模有望突破1.8万亿。但是市场也出现了一些新的情况,一是定增首日价格出现倒挂的比例有所增加,二是定增的折扣有所降低,三是上市公司定增并购重组申请被否成为常态,有条件过会的比例大幅降低。

在此背景下,根据私募排排网数据中心最新统计分析,10月份私募基金事件驱动策略产品平均收益为1.90%,相比于同期沪深300的2.56%而言,表现逊于大盘指数,但是环比上个月的0.22%而言,表现比较突出。10月份事件驱动策略收益率排行榜前三被尚诚资本旗下的三只产品所占据,分别是尚诚壹品丰年定增2号、丰年红利1号和尚诚壹品丰年定增1号,单月收益率均在45%以上。

一、事件驱动策略发行及清算情况

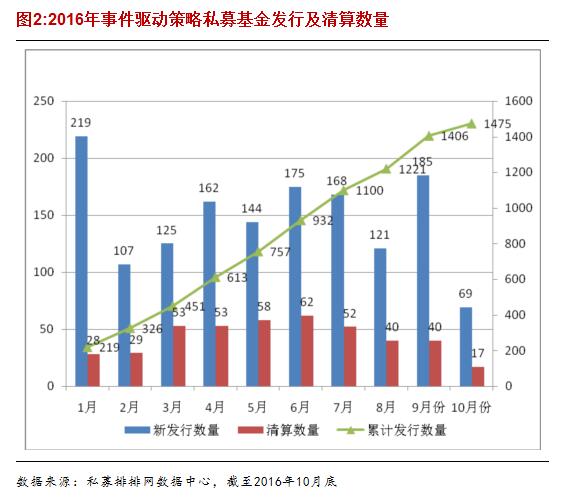

今年以来,定增市场火热,特别是在市场行情低迷时期。最近两年,私募参与定增越来越多,上市公司公布的定增预案也明显有所上升,成为上市公司募资的主要手段。但是预计随着监管的趋严,这一态势可能会有所遏制。根据私募排排网数据中心统计,最近8年的事件驱动策略产品发行数量和清算数量如下:

截止2016年10月底,事件驱动策略私募基金累计发行4523只产品,其中2015年和2016年累计发行达到3660只,占发行总量的80.92%,其中仅2015年就发行2185只,占比接近50%。但是根据最近几个月的数据跟踪研究发现,今年以来监管层对并购和重组等预案的审批明显趋严,审核有条件通过的比例越来越低,众多公司纷纷取消定增计划,所以预计这一现象会回归理性。

据私募排排网数据统计,截止10月底,2016年事件驱动策略累计新发行1406只产品,其中1月份发行数量最多,达219只,这和当时沪指指数处于今年最低点相关,指数越低,定增的吸引力越大。产品清算方面,今年清算的产品累计432只,其中有52只提前清算,其余都是到期清算。

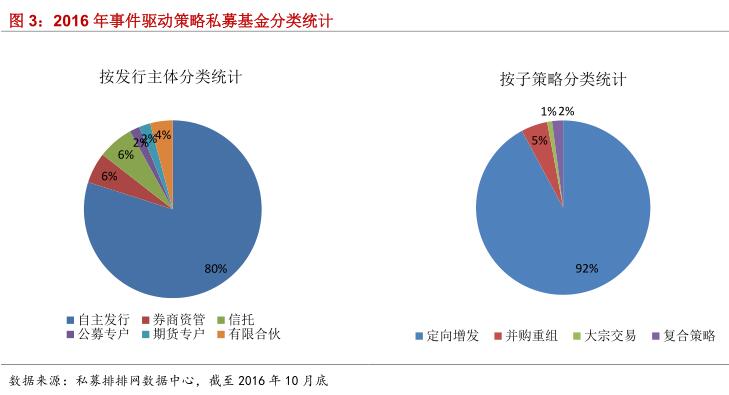

从运行状态的事件驱动策略产品按发行主体分类来看,其中自主发行和券商资管依然是产品数量最多的类型。其中自主发行701只,券商资管49只,两者合计占比将近86%。

从事件驱动策略产品正在运行的子策略的数据分布来看,定向增发依然是事件驱动策略的主要实现形式,占比超过90%,其次是并购重组类产品,占比5%,可见参与市场定增是事件驱动策略的主要实现形式。

二、2016年事件驱动策略风险收益情况

截止2016年10月31日,事件驱动策略私募产品10月份的平均收益为1.90%,沪深300指数10月涨幅为2.56%,跑输大盘指数0.66%。最近三个月事件驱动策略产品收益率5.37%,高于同期沪深300指数的4.13%,最近六个月事件驱动策略产品收益率高达9.46%,远远跑赢同期指数,可见产品的收益率比较稳定。10月份最高收益率为59.67%,最低收益率为-17.40%,首尾差77.07%,相比上个月的137.94%有所收窄。

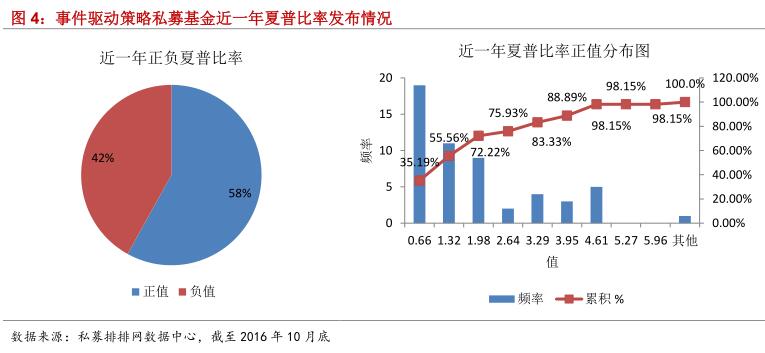

从近一年夏普比率数据统计来看,夏普比率为正的数量占比只有58%,相比上个月有所降低。具体来看,夏普比率为正的产品中,夏普比率超过1.32 的接近超过50%,超过2的比例将近27%。

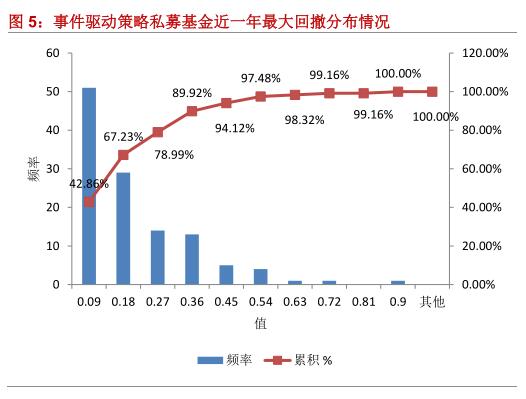

从产品的回撤数据来看,私募排排网统计了近一年产品的最大回撤数据,整体来看,超过一半的产品最大回撤在12%以内,而最大回撤超过20%的产品也不少,占比接近30%

三、2016年10月份事件驱动策略排名前十收益情况

根据私募排排网数据统计,10月份事件驱动策略产品中,所有产品平均收益率为1.90%,相比同期沪深300的2.56%而言,表现弱于市场指数。但是表现也可圈可点,其中64.74%的产品实现了正的收益率,和上个月相比明显有所上升,正平均收益率为3.53%,36.26%的产品收益率均为负,负平均收益率为-1.15%;

从10月份排名前十的事件驱动策略私募产品来看,平均收益率为31.66%。其中排行榜前三都被尚诚资本旗下的三只产品所占据,分别为尚诚壹品丰年定增2号、丰年红利1号和尚诚壹品丰年定增1号,其中排行第一尚诚壹品丰年定增2号单月收益率为59.67%。根据三只产品的资料分析,三只产品都成立于今年1月份初,成立时间较短。从收益率曲线来看,三只产品净值走势非常稳定,在最近两个月都出现了爆发,累计收益率都在140%以上。深圳尚诚壹品资产管理有限公司成立于2014年中旬,目前管理规模已经超过20亿,投资理念奉行通过“自上而下”的资产配置与“自下而上” 的权益类证券精选相结合的基本投资策略,以获取中长期稳定的收益。

四、2016年10月份新三板事件驱动策略排名前十收益情况

今年下半年,新三板市场正在经历融资寒冬,定增市场出现了较大的变化,项目融资难,融资额小等问题正在困扰着新三板上市企业。根据Wind金融终端数据,2015年全年新三板定增募资总额超过1400亿,而今年这一数字截止到目前,仅为去年全年的一半不到。但是这并没有阻扰私募参与新三板定增的热情。

根据私募排排网数据中心统计,今年10月份,所有新三板私募产品事件驱动策略平均收益率仅为-0.02%。排名前十的产品平均收益率为6.47%,排名第一是德梵(北京)资产旗下的德梵新三板1号私募投资基金,单月收益率为22.45%。产品成立于今年7月底,时间非常短,三个月时间不到,累计收益率已经高达27.23%,在同策略产品里,表现值得关注。

免责声明:本报告信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证。报告中的内容和意见仅供参考,并不构成对所述相关产品购买的依据。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。